Alfa v ESG, realističtější Fed a vlna globálního utažení - Perly týdne

Fed se podle jednoho z jeho bývalých šéfů posunul k většímu realismu, technologické firmy se od honby za talentem přesouvají k propouštění. Gaurav Mallik ze State Street Global Advisors hovoří o globální vlně monetárního utažení. A šéfka Wellington Management Jean Hynes míní, že v ESG je stále alfa, tedy zisky vyšší, než by odpovídalo riziku těchto investic.

Větší realismus Fedu: Bývalý prezident Federal Reserve Bank of Richmond Jeffrey Lacker míní, že zvýšení sazeb o 75 bodů je krokem správným směrem a Fed se i ve svých predikcích inflace posunul směrem k většímu realismu. Nyní totiž centrální banka předpokládá, že inflace se bude letos pohybovat kolem 5,25 %. Predikce pro příští rok jsou ale „na hranici“, protože Fed hovoří o 2,6 % inflaci v roce 2023 a 2,2 % v roce 2024. Nezaměstnanost by se přitom neměla zvednout výrazně nad 4 % a sazby by se měly dostat jen ke 4 %.

Lacker míní, že sazby budou muset na snížení inflace růst více, hovořil o 5,5 – 6 %. Reálné sazby se totiž budou muset dostat alespoň k nule. Počítat je přitom nutné se současnou inflací, ne tou očekávanou v delším období. Celý proces utahování monetární politiky pak podle ekonoma povede k ekonomickému ochlazení. V americké ekonomice je přitom již znatelná mzdová inflace, která ovlivňuje inflaci na trhu zboží a služeb.

Rozvaha Fedu podle ekonoma nyní hraje vedlejší roli, i když by podle experta mohlo docházet k jejímu rychlejšímu snižování. Bloomberg připomněl, že Jay Powell stále trvá na možnosti hladkého přistání. Lacker k tomu uvedl, že vedení Fedu „kráčí po úzké stezce“, o hladké přistání se bude centrální banka snažit, ale již od této rétoriky poněkud ustupuje. Netvrdí tak již, že dosáhne snížení inflace a zároveň udrží silný trh práce. A v tuhle chvíli je pro Fed rozhodující právě snížení inflace s tím, že to sebou nese i riziko recese.

Technologické propouštění: Yahoo Finance si všímá rostoucího počtu technologických společností, které oznamují propouštění. Podle portálu sem nyní patří i Coinbase, Redfin, Compass, Stitch Fix, či Bird Global. Dříve již oznámila propouštění Tesla a na seznamu najdeme i jména jako Netflix, Carvana, Robinhood a Peloton.

Podle Yahoo jsou technologie nejvíce citlivé na změny na trzích, což se v současném prostředí projevuje výše uvedeným způsobem. K tomu se ale u řady společností projevuje specifická situace a problémy. Například Twitter řeší své vlastnictví, Intel se potýká s nedostatkem čipů a tak dále. I tyto problémy se pak firmy snaží řešit pozastavením přijímání nových zaměstnanců, či přímo propouštěním.

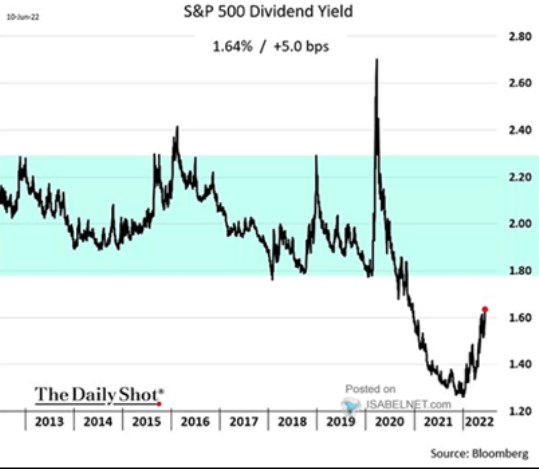

Dividendový výnos stále nízko: Dividendový výnos se u amerického indexu SPX nyní podle následujícího grafu pohybuje mírně nad 1,6 %. Zvedl se tak ze dna dosaženého na počátku letošního roku, ale stále se nachází znatelně pod standardem posledních cca deseti let. Ten se podle obrázku pohyboval zhruba mezi 1,8 – 2,2 %.

Jinak řečeno, ceny akcií jsou nyní relativně k dividendám z historického hlediska stále poměrně vysoko:

Zdroj: Twitter

Globální vlna utažení: Gaurav Mallik ze State Street Global Advisors hovořil na Bloombergu o období, ve kterém se na globální úrovni potkávala uvolněná fiskální a monetární politika. Ta doba skončila a nyní se podle experta dá očekávat globální tsunami monetárního utažení. Na straně reálné ekonomiky bude pak hlavním tématem destrukce poptávky vyvolaná tímto utahováním.

Na straně investiční zmínil Mallik pozitivní korelaci mezi akciovým a dluhopisovým trhem. Ta by podle něj měla v prostředí globálního utahování přetrvávat, což znamená, že poklesy cen akcií by měly doprovázet poklesy dluhopisového trhu a naopak. Ohledně akcií expert uvedl, že doposud si překvapivě dobře vedou odhady ziskovosti u jednotlivých firem. Tyto „bottom – up“ odhady dokonce mají tendenci růst a podle Mallika mohou být základem určité odolnosti akciových trhů v nadcházejícím období.

Ohledně dluhopisů expert míní, že dlouhodobí investoři by se měli zaměřovat zejména na strukturální tahouny trhů. Tedy například na demografický vývoj, či vývoj produktivity. Na této rovině jsou pak nyní dluhopisové trhy podle experta zhruba na férové hodnotě. Pak ale existují cyklické faktory a na této rovině „existují určité výzvy“.

Alfa v ESG: Bloomberg přinesl rozhovor s šéfkou společnosti Wellington Management Jean Hynes. Tématem bylo ESG investování, které podle Bloombergu náhle nabralo opačný směr než doposud a řada lidí na něj zanevřela. Hynes uvedla, že její firma analyzuje potenciální investice podle toho, jak může ESG příslušné společnosti ovlivňovat. Jinak řečeno, jde podle ní o faktor, který významně ovlivňuje rizika a příležitosti.

Lidé z Wellingtonu podle Hynes ročně navštíví 20 000 společností a právě takový kontakt umožňuje skutečně relevantně posoudit, zda například daná firma dovede snižovat emise při produkci. Klienti Wellingtonu také podle jeho šéfky stále „kladou otázky“ ohledně ESG a toho, jak společnost tyto principy uplatňuje při svém investování. „Nevynecháváme žádné sektory“, dodala investorka, každý má totiž podle ní na straně udržitelnosti nějaké příležitosti a také rizika. Současný obrat v sentimentu vůči ESG pak nevidí jako důvod pro změnu strategie své společnosti, která „stále těžce investuje“ a v „ESG je alfa“.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Nemovitosti, reality - byty, domy

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Fed, Fed, Fed - jeho čtvrteční rozhodnutí bude velice těsné…

- Fed, Fed, Fed, aneb jak dopadne jeho čtvrteční rozhodnutí ...

- Nezvládnutá třetí a čtvrtá vlna pandemie Česko uvrtává do vlny pesimismu. - Ranní glosa: Nezvládnutá čtvrtá vlna pandemie versus rozvolňování v Německu

- Vlna, surová vlna

- NA VLNĚ VLNY s.r.o. , IČO 11751002 - data ze statistického úřadu

- NA VLNĚ VLNY s.r.o. - Zdroje dat

- NA VLNĚ VLNY s.r.o. , Praha IČO 11751002 - Obchodní rejstřík firem

- NA VLNĚ VLNY s.r.o. - Živnostenský rejstřík

- NA VLNĚ VLNY s.r.o. - obchodní rejstřík, úplný výpis

- IIF: Globální dluh dosahuje 325% globálního HDP

- IFF: Globální zadlužení v 1Q20 stouplo na 258 biliónů USD = 331% globálního HDP a dále roste

- G20 se zavázala podpořit globální ekonomiku, bude řešit globální surovinové přebytky, členové nebudou úmyslně devalvovat své měny

Prezentace

10.03.2025 Nejpopulárnější Samsung má nástupce.

03.03.2025 Xiaomi má úžasný fotomobil. Ti nejrychlejší…

27.02.2025 Ferratum: Banka budoucnosti v tvém mobilu?

Okénko investora

Štěpán Křeček, BHS

Tomáš Volf, Citfin

Olívia Lacenová, Wonderinterest Trading Ltd.

Přirozená korekce, nebo obrat na trhu? Ceny pomerančového džusu na burze klesly o 37 procent

Petr Lajsek, Purple Trading

Pohonné hmoty pod 35 Kč za litr? Díky Trumpovi možná již brzy!

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

Zlatý býk je k nezastavení: Zlato překonalo hranici 2 900 USD

Miroslav Novák, AKCENTA

ČNB v únoru snižuje úrokové sazby, ale s jejich dalším poklesem bude velmi opatrná

Jiří Cimpel, Cimpel & Partneři

?

Okénko pro podnikatele

Tomáš Körner, Geis