Výhled Invesco na vývoj inflace: Centrálním bankám může dojít trpělivost, což zvyšuje riziko recese

Společnost Invesco v analýze zkoumá některé základní ekonomické koncepty a uvádí svůj názor na to, zda se inflace posune zpátky k hodnotám, na které jsme byli ještě nedávno zvyklí, anebo zda se nyní pohybuje k trvale vysoké úrovni, která spíše odpovídá zkušenostem ze 70. a 80. let minulého století.

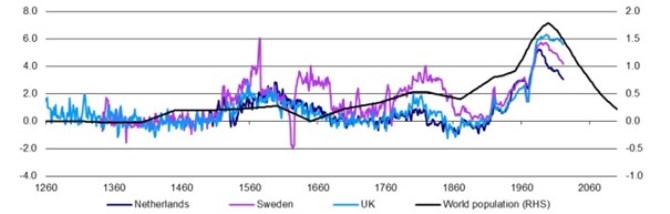

Ceny se přizpůsobují změnám rovnováhy mezi nabídkou a poptávkou a při přebytku poptávky mají tendenci růst. Už Thomas Malthus říkal, že ve světě, kde počet obyvatel exponenciálně roste, ale nabídka surovin, a zejména potravin, se vzhledem k povaze růstu produktivity zvyšuje lineárně, dojde nakonec k napětí mezi nabídkou a poptávkou, které vedou k růstu cen relativně vzácných zdrojů a zboží. Z grafu 1 skutečně vyplývá, že změny v růstu světové populace v dlouhých časových obdobích jsou spojeny s kolísáním míry inflace. Nejlepším příkladem je situace po 2. světové válce, kdy bezprecedentní demografická exploze vedla k delšímu období vysoké inflace. Ropné embargo OPEC v 70. letech 20. století mohlo být bezprostřední příčinou této inflace, ale analytici z Invesca se domnívají, že ji způsobilo zpřísnění podmínek na komoditních trzích vyvolané právě extrémním růstem populace. Nyní se však nacházíme na druhé straně tohoto procesu. Ačkoli se očekává, že světová populace bude i nadále růst, tempo růstu se podle prognóz bude neustále snižovat (a nedávná nízká porodnost tuto představu ještě posiluje).

Poznámka: Od roku 1260 do roku 2100 zobrazujeme klouzavé 50leté změny v závislosti na ročních údajích (údaje o inflaci jsou do roku 2021). Pro dřívější období, kdy údaje o počtu obyvatel nejsou roční, byly údaje interpolovány lineárně. Projekce obyvatelstva pocházejí ze střednědobých prognóz United Nations Medium Variant Scenario. Zdroj: Global Financial Data a Invesco.

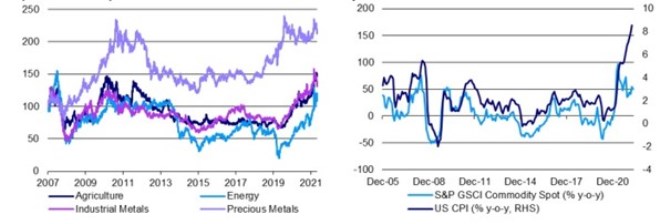

Zdá se také, že komodity jsou důležitým faktorem nedávného růstu inflace (i když podle Invesca nesouvisí s demografickým vývojem). Graf 2a skutečně ukazuje, že u většiny komoditních skupin nakonec skončil medvědí trh, co následoval světovou finanční krizi (SFK), ve druhém čtvrtletí roku 2020. Rychlé hospodářské oživení po pandemii posunulo ceny komodit k těmto vrcholům po SFK, přičemž ruská invaze na Ukrajinu přidala na tento dort třešničku (v některých případech dočasně). Skutečně zajímavé však je, že dynamika cen komodit slábne, a to i s přihlédnutím k poslednímu válečnému růstu (viz graf 2b). Jakmile tyto ceny dosáhnou svého vrcholu, meziroční přírůstky klesnou na nulu (pokud se ceny stabilizují), a nakonec se při poklesu cen dostanou do záporných hodnot. Otázkou tedy je, zda komodity dosáhly svého vrcholu. „Ačkoli si dokážeme představit scénáře, podle nichž některé komodity výrazně porostou, zejména v případě náhlého ukončení ruských dodávek energií do Evropy, máme podezření, že se nacházejí na vrcholu, zejména cykličtější komodity, po nichž bude nyní menší poptávka, protože vysoká inflace utlumuje globální ekonomickou aktivitu,“ vysvětluje Paul Jackson z Invesca.

Graf 2b rovněž ukazuje dobrou historickou korelaci mezi cenami komodit a celkovou inflací v USA. Proto bychom při zmírnění růstu cen surovin obvykle očekávali zmenšené celkové inflace. Tento graf však také ukazuje nedávný nesoulad mezi růstem spotřebitelských cen a růstem cen komodit.

Graf 2a: Komoditní indexy S&P GSCI (31/12/07 = 100); Graf 2b: Ceny komodit a americká spotřebitelská inflace

Poznámka: Obrázek 2a vychází z denních údajů za období od 31. prosince 2007 do 4. května 2022. Všechny indexy vycházejí ze spotových cen a jsou přepočteny na 100 k 31. prosinci 2007. Obrázek 2b vychází z měsíčních údajů od prosince 2005 do dubna 2022 (k 29. dubnu 2022). Minulá výkonnost není zárukou budoucích výsledků. Zdroj: S&P GSCI, Refinitiv Datastream a Invesco.

Pokud se podíváme na 8,6% nárůst spotřebitelských cen v USA za 12 měsíců, do března 2022, 2,1 procentního bodu připadá na energie (přibližně čtvrtina nárůstu) a 1,2 procentního bodu na potraviny (na základě vah kategorií CPI použitých ve zprávě o CPI z března 2021). Z ostatních kategorií k tomu nejvíce přispěly kategorie bydlení (1,7 procentní bod v důsledku jeho třetinové váhy) a ojeté osobní a nákladní automobily (1,0 procentní bod v důsledku 35% nárůstu cen). Nová vozidla přispěla 0,5 procentního bodu a služby dopravy přidaly 0,4 procentního bodu. Tyto kategorie se na celkové inflaci v období do března podílely zhruba čtyřmi pětinami a s výjimkou ubytování je lze částečně přičíst buď růstu cen komodit, nebo problémům v dodavatelském řetězci (domníváme se, že problémy v dodavatelském řetězci se nakonec zmírní, i když Čína může způsobit krátkodobé narušení). Pokud jde o bydlení, důležité položky (nájemné a nájemní ekvivalent vlastníků) vykazují inflaci kolem 4,5 %, což je nad 2% inflačním cílem Fedu, ale ne nijak závratně. To, že tyto položky nájemného rostou dvakrát rychleji než před rokem, lze vysvětlit uvolněnými monetárními podmínkami. Složkou nájemného, která rychle roste, je "ostatní ubytování mimo domov, včetně hotelů a motelů" s 12 měsíčním přírůstkem 29 % (váha v CPI pouze 0,8 %), možná v důsledku uvolnění odložené poptávky po cestování.

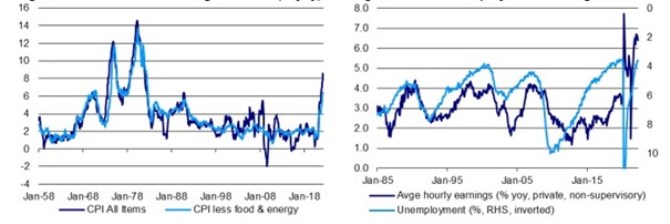

Obrázek 2b naznačuje, že mohlo dojít k nárůstu jádrové inflace, což potvrzuje i obrázek 3a (jádrová inflace v USA dosáhla 6,4 % za 12 měsíců do března 2022, což je nejvyšší hodnota od srpna 1982). Zajímavé na tomto grafu je také to, že jádrová inflace koreluje s celkovou inflací. To není překvapivé vzhledem k tomu, že jádrová inflace je součástí celkové inflace, ale zdá se, že jádrová inflace často následuje (spíše, než vede) celkovou inflaci. Je to téměř, jako by celková inflace táhla jádrovou inflaci za sebou. To naznačuje, že inflace by mohla rychle klesat, pokud ceny komodit dosáhnou svého vrcholu (což je podle Invesca možné). V takovém případě inflace v oblasti potravin a energií během příštích 12 měsíců klesne na nulu, pokud se ceny komodit stabilizují, což naznačuje, že celková inflace klesne pod jádrovou inflaci.

Graf 3a: Jádrová inflace v USA zaostává za celkovou inflací (% meziročně); Graf 3b: Nezaměstnanost a mzdy v USA

Poznámka: Obrázek 3a je založen na měsíčních údajích od ledna 1958 do března 2022. Celková inflace je zobrazena pomocí "CPI All Items", zatímco jádrová inflace je zobrazena pomocí "CPI less food & energy”. Graf 3b vychází z měsíčních údajů od ledna 1985 do dubna 2022. Průměrný hodinový výdělek se týká soukromých pracovníků mimo zemědělství, kteří nejsou zaměstnáni na manažerských pozicích. Zdroj: Refinitiv Datastream a Invesco.

„Pokud vztah uvedený na grafu 3a přetrvá, očekávali bychom, že jádrová inflace bude sama o sobě tažena dolů. Jednou ze zřejmých odpovědí je odpověď prostřednictvím mezd, kdy vyšší inflace způsobuje, že pracovníci/odbory požadují vyšší mzdy,“ vysvětluje Paul Jackson. Jedná se samozřejmě o tolik obávanou mzdově-cenovou spirálu. Schopnost pracovníků zvyšovat si mzdy závisí na řadě faktorů, včetně ziskovosti (schopnosti zaměstnavatelů platit více), napjatosti trhu práce (která určuje relativní vyjednávací sílu pracovníků a zaměstnavatelů) a rozsahu kolektivního vyjednávání (vyšší odborová organizovanost může zvýšit vyjednávací sílu pracovníků). Zisky jsou od pandemické recese překvapivě vysoké, podle výpočtů Invesca vzrostl zisk na akcii během roku do dubna 2022 v USA, Evropě a Japonsku o více než 60 % (na základě akciových indexů Datastream).

Z grafu 3b vyplývá, že mzdová inflace v USA se v období 2015-20 nezvýšila tak, jak se očekávalo, vzhledem k tomu, do jaké míry se snížila nezaměstnanost. Nicméně po určité, pandemií inspirované volatilitě na trhu práce a odměňování se nyní zdá, že růst mezd odráží napjatou situaci na tomto trhu. Růst mezd tak nyní může následovat růst cen, což může být znepokojivé. Pokud je to však způsobeno vysokými zisky a napjatými podmínkami na trhu práce, jedná se pravděpodobně o cyklický jev, který se zmírní, jakmile cyklus oslabí (což se nyní mnohde zřejmě děje). „Abychom se růstu mezd skutečně obávali, museli bychom věřit, že jde o jev, kdy vysoká mzdová inflace přetrvává i při růstu nezaměstnanosti (jako v 70. letech). Pouze čas ukáže, zda tomu tak je. My však zůstáváme skeptičtí a domníváme se, že příští recese bude znamenat úpadek růstu mezd,“ vysvětluje Paul Jackson.

„Obáváme se také, že pokles jádrové inflace bude relativně pomalý a že k jejímu snížení na úroveň hlavních cílů centrálních bank nebo pod ně může být zapotřebí recese. Proto by nás jádrová inflace nad cílem mohla provázet ještě řadu let. Je to tak špatné? Není to tak dávno, co se všichni modlili za vyšší inflaci. Nedomníváme se, že by jádrová inflace v rozmezí 2-4 % byla problematická. Nedomníváme se ani, že by centrální banky musely být ve svém úsilí o nižší inflaci příliš agresivní, pokud by se během zbytku tohoto hospodářského vzestupu ustálila v tomto rozmezí,“ dodává Paul Jackson.

Centrální banky jsou do značné míry zodpovědné za současný záchvěv inflace, protože zaujímaly dlouho uvolněný postoj, a dělat po této chybě další – příliš agresivní zpřísňování právě v době, kdy ekonomika zpomaluje – nedává smysl. Pokud by však jádrová inflace zůstala ve vysokých jednociferných hodnotách a/nebo by se během příští recese nevrátila zpět k cílům centrálních bank, pak by možná centrální banky musely přijmout přísnější opatření. Při čekání na ochlazení inflace může centrálním bankám dojít trpělivost, čímž se zvýší riziko chyby v jejich jednání, což vyvolá další recesi. Co z toho vyplývá pro finanční trhy?

Pokud se jádrová inflace bude v příštích několika letech pohybovat v rozmezí 2-4 %, Invesco předpokládá, že výnosy dlouhodobých dluhopisů ještě porostou (výnosy desetiletých amerických dluhopisů indexovaných na inflaci se teprve nedávno dostaly do kladných hodnot a nominální výnos desetiletých amerických dluhopisů ve výši 3,13 % je stále nízký, pokud se růst nominálního HDP pohybuje v rozmezí 4-6 %). Výnosy urazily dlouhou cestu a riziko další politické chyby znamená, že existuje možnost, že by se výnosy mohly v příštích 12 měsících snížit. Co se týče akciových trhů, ty letos také ztratily hodně půdy pod nohama, přestože zisky nadále rostly. Byla zde představa, že americký trh je ohrožen vzhledem k napjatému ocenění v růstovém segmentu, který tvoří velkou část těchto indexů. Stejně špatně si však vedly i ostatní regiony, vyjádřeno v amerických dolarech (s výjimkou Spojeného království), což je důsledek zhoršující se situace v globální ekonomice.

Zdroj: Invesco

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Více zpráv k tématu Inflace

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Inflace - 2020, míra inflace a její vývoj v ČR , Meziroční inflace v %

- Kurzovní lístek Komerční banka, Kurzovní lístky bank

- Kurzovní lístek UniCredit Bank, Kurzovní lístky bank

- Erste Bank ve Vídni - aktuální graf akcie Erste Bank ve Vídni v bodech

- Nejbližší banka, banky v ČR

- Kódy bank - Banky v ČR

- Kurzovní lístek Fio banka, Kurzovní lístky bank

- KOMERČNÍ BANKA - Akcie KOMERČNÍ BANKA aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- MONETA MONEY BANK - Akcie MONETA MONEY BANK aktuálně, kurzy Burza - akcie online

- ERSTE GROUP BANK A - Akcie ERSTE GROUP BANK A aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory