Akciový výhled Fidelity pro rok 2022: Na cestě k měkkému přistání

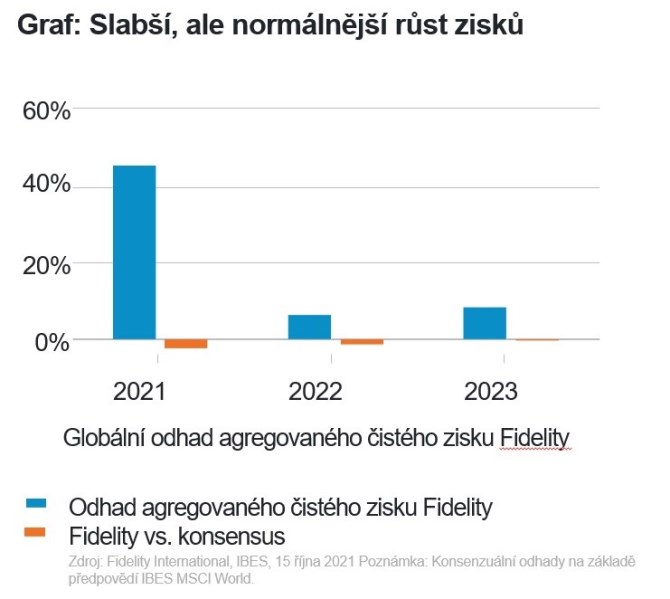

Rychlé oživení růstu zisků a výnosů na akciových trzích v uplynulém roce se musí jednou vyčerpat. Tento proces začal a bude pokračovat i v roce 2022. Otázkou je, zda nás čeká měkké, nebo tvrdé přistání. V tuto chvíli se zdá, že měkké přistání je pro akcie pravděpodobnější, ale řada rizik by mohla trh dostat do něčeho nepříjemnějšího. V takové situaci je klíčové mít robustní portfolio orientované na kvalitu, říká společnost Fidelity.

Ekonomická smršť v letech 2020 a 2021 stvořila svůj vlastní druh cyklu: velmi krátký a prudký cyklus po znovuotevření, který nastal v rámci tradičního a delšího hospodářského cyklu. Není jasné, jak se to protne v průběhu roku 2022. Většina rizik se však týká cyklu znovuotevírání ekonomik.

„Po prudkém oživení, které následovalo po zrušení omezení a jemuž zpočátku napomáhala nízká srovnávací základna, musel růst nevyhnutelně zpomalit. Tohoto bodu zlomu bylo již dosaženo a v roce 2022 tomu nebude jinak. Domníváme se ale, že celkově směřuje spíše k měkkému než tvrdému přistání,“ vysvětluje Salman Ahmed, globální vedoucí oddělení Makro a strategické alokace aktiv, Fidelity International.

Řada rizik

Hlavními riziky nyní jsou: pomalejší růst zisků, vyšší inflace a úrokové sazby, narušení dodavatelských řetězců, vysoká úroveň zadlužení a regulační bouře v Číně. Některá z těchto rizik mají spíše přechodný charakter, zatímco jiná mají potenciál stát se strukturálními problémy. Například silná poptávka po některém zboží a službách vyvolaná otevřením ekonomiky a narušením dodavatelských řetězců je spíše přechodná, avšak mzdová inflace a politika v oblasti změny klimatu se mohou stát dlouhodobými hnacími motory inflace.

Covid-19 se mění v trvalejší brzdu růstu; vakcíny se ukazují jako účinně omezující vazbu mezi počtem nakažených a počtem hospitalizací, ale šíření nezastaví úplně – virus tu s námi zůstane. Avšak s tím, jak se zpomaluje šíření, se začíná snižovat fiskální podpora.

Proces opouštění akomodativní politiky bude pro většinu centrálních bank včetně Federálního rezervního systému znamenat opatrné balancování, přičemž důvěryhodnost všech kroků bude pravidelně testována trhem. Investoři budou muset posoudit závazek Fedu k jeho novému rámci flexibilního cílování průměrné inflace (FAIT), pokud budou ceny nadále stoupat. „Očekáváme, že úrokové sazby po celém světě po celý rok 2022 porostou, ale pro akcie by to nemělo představovat příliš velký problém, pokud zůstaneme ve světě historicky nízkých - a záporných - reálných výnosů a nízkých nominálních sazeb,“ dodává Salman Ahmed.

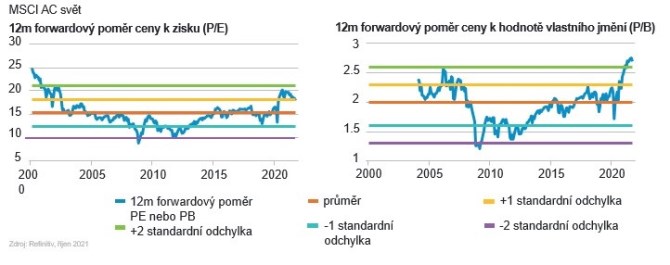

Větší rizika pro akciové trhy představují vysoké valuace a úzká skupina firem, které táhnou trh. Ceny, za které se jejich akcie obchodují, jsou vysoké, ale vzhledem k omezeným možnostem nejsou bezprecedentní. Valuace se u několika ukazatelů blíží horní hranici, což by mohlo vybízet ke korekci. Trh je však tažen malou skupinou akcií a jakékoli oslabení sentimentu by mohlo vést k obratu na úkor známých firem, které mají největší tržní kapitalizaci.

„Investoři by také měli monitorovat vývoj v Číně. Ta nejenže je sama o sobě velkým trhem, ale mezi prvními zaváděla a posléze rušila lockdowny, a také jako první velký trh projevila známky jisté ziskové únavy. Její výkonnost v nadcházejících měsících může naznačit, jak se bude vyvíjet situace na rozvinutých trzích,“ poukazuje Salman Ahmed.

Forwardové ocenění: nastaveno na dokonalost?

Test udržitelnosti

„Udržitelnost bude v roce 2022 testem pro velkou část trhu. Vzhledem ke zvýšeným cenám komodit zaznamenáme pravděpodobně horší výkonnost společností s vysokým indexem ESG a pokušení těžit z vysokých cen energií na úkor udržitelnosti,“ dodává Salman Ahmed.

Investoři si v rámci energetického sektoru vybírají lepší provozovatele nebo ty, co vykazují největší potenciál k přechodu na uhlíkovou neutralitu. Jejich přítomnost často podporuje pozitivní chování podniků a zároveň brání disbalancím v energetickém portfoliu s koncentrovanými riziky. Tento přístup je rovněž dobrým doplňkem investiční strategie „bottom-up“ (tedy zespodu nahoru).

Budování odolných portfolií

Nejpravděpodobnějším scénářem v roce 2022 pro akcie bude měkké přistání. Nicméně vzhledem k souběhu rizik považuje Fidelity International za rozumné budovat robustnější, spíše kvalitní portfolia, s omezeným pákovým efektem a nepříliš velkou expozicí vůči Číně. Existuje větší než obvyklé riziko zklamání, takže FI doporučuje vyhnout se regionům, které jsou dokonale oceněny a jsou hodně závislé na růstu.

Zdroj: Fidelity

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

30.10.2024 Pochybujete o crowdfundingu? Vsaďte na lepší…

30.10.2024 Hra o trhy: Jak volby a globální napětí ženou…

16.10.2024 Aby i v zimě nohy zůstaly v teple

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Starbucks v červených číslech: Přinese vize nového generálního ředitele oživení?

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Americké prezidentské volby za dveřma. Jaký vliv bude mít výsledek na žlutý kov?

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Radoslav Jusko, Ronda Invest

Kámen úrazu – někteří potřebují půjčky na pokrytí běžných potřeb, jiní spoří ale neinvestují

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?