Mimochodem, dluh sám o sobě není žádná levnější forma financování

Dejme tomu, že nějaká společnost může financovat nový investiční projekt dluhem se sazbou ve výši 3 %. Nebo může upsat nové akcie s tím, že investoři by od nich požadovali roční návratnost 6 %. Vedení firmy na tyto dvě možnosti koukne a bez otálení se rozhodne pro dluh, protože je jednoznačně levnější. Jenže to je jen široce rozšířený omyl, jehož popisem bych dnes rád volně navázal na páteční úvahu zaměřenou na to, jak pokřivený daňový systém vede k preferenci dluhů.

1. Dluh levnější? Snahy o zvýšení fiskálních příjmů a snížení dluhové zátěže by možná neměly ignorovat podivně rozdílný daňový přístup k dluhům a akciovému financování. O této tezi jsem tu psal v pátek s tím, že dluhové financování získává vůči akciovému na atraktivitě díky daňové uznatelnosti úrokových nákladů.

2. Akcie, dluhy a trpaslíci za 100 milionů: Vezměme si úplně jednoduchý příklad: Hugo věří, že na trhu je obrovská neuspokojená poptávka po sochách trpaslíků v nadživotní velikosti. Sežene investory, kteří mu formou akciových podílů poskytnou celkem 100 milionů Kč. Počítá se přitom naprosto realisticky s tím, že tato pouze akciemi financovaná firma ročně vyplatí na dividendách v průměru 6 milionů Kč, takže dividendy přesně pokryjí požadovanou návratnost ve výši 6 %.

Hugo ale potká kamaráda, který tak trochu dělá do financí a poradí mu, aby polovinu podniku financoval úvěrem, který má sazbu pouze na 3 %. Hugo uvažuje, že polovina firmy by tedy byla financována pouze za 3 %, druhá za oněch 6 %. To by znamenalo, že na úroky z úvěru by stačilo pouze 1,5 milionů Kč (ne 3 miliony, které by na dividendách vyžadovalo akciové financování této části firmy). Na zbylou polovinu by tak šly vyplatit ne 3 miliony Kč, ale 4,5 milionů Kč. Jinak řečeno, její návratnost by namísto požadovaných 6 % dosáhla 9 % (s daňovou uznatelností úroků zde nepočítáme).

Hugovi se nápad zalíbí a realizuje ho. Dokonce tak, že ani nejde do banky, ale oněch 50 milionů Kč úvěru mu poskytne část předchozích investorů ochotných namísto investice do vlastního jmění půjčit. Pár let vše funguje tak, jak bylo naplánováno a akcionáři mají dojem, že finanční inženýrství ve formě prohození akcií za dluh jim přineslo dodatečnou hodnotu. Jenže postupně si všímají, že hospodaření firmy, přesněji řečeno tok hotovosti, který je k dispozici pro výplatu dividend (v průměru oněch 6 milionů Kč), je mnohem volatilnější, než se původně čekalo.

Nejdříve to akcionáři připisují větší fluktuaci poptávky po trpaslících, ale trocha zkoumání ukáže, že zde příčina neleží. Trocha dalšího zkoumání zase ukáže, že příčinou je právě onen dluh: Část nákladu celkového kapitálu byla zafixována a tudíž se o to více rozhýbalo, co z volného toku hotovosti zbývalo pro akcionáře. Od tohoto zjištění byl už jen krok k uvědomění si, že vyšší volatilita by s sebou měla nést vyšší požadovanou návratnost. Konkrétně ve výších 9 %. Takže ono zvýšení dividend dosažené díky úvěru přesně pokrylo to, o kolik se kvůli úvěru zvýšilo riziko a následně požadovaná návratnost

3. Nula od nuly pojde: Výše uvedený příběh neukazuje nic jiného, než že žádný oběd zadarmo se akciově/dluhovým finančním inženýrstvím nevytvoří. A platí, že pokud při posuzování nákladu úvěru hledíme jen na jeho sazbu, ignorujeme tím to, že úvěr změní i náklad dalších složek financování. A v dokonalém světě bez daní přesně tak, že to eliminuje jeho „levnost“.

Jinak řečeno, přidej „levnější“ úvěr, zdražíš náklad akcií tak, že průměrný náklad kapitálu zůstane stejný. Protože to, co bude potom zbývat na akcionáře, bude volatilnější než dříve. Uber naopak úvěr a nahraď jej vlastním jmění, snížíš náklad stávajícího vlastního jmění. Protože to, co zbývá na akcionáře, jen nyní méně rizikové.

Příběh se trochu mění ve chvíli, kdy začneme uvažovat o oné uznatelnosti úrokových nákladů – úvěry pak mohou právě díky němu ve výsledku o něco snižovat průměrný náklad kapitálu. Už vůbec tu pak samozřejmě nehovořím o flexibilitě týkající se jednotlivých zdrojů financí a podobných tématech. Ale na výše uvedeném principu týkající se levnosti samotného dluhu to nic nemění. Můžeme jej konec konců považovat za takovou externalitu dluhu projevující se na nákladu kapitálu vlastního jmění.

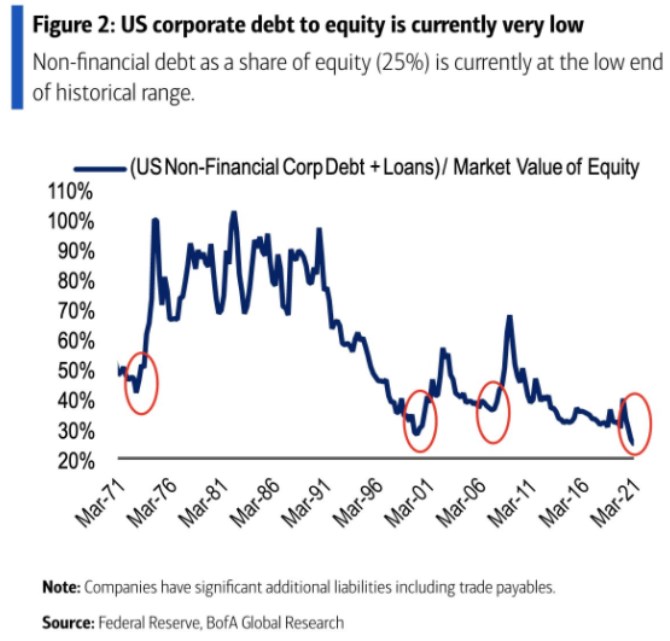

Poměr hodnoty dluhu amerických korporací k tržní hodnotě vlastního jmění:

Zdroj: Twitter

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

16.12.2024 Vybrali jsme TOP 5 dárků ze světa technologií.

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

John J. Hardy, Saxo Bank

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory