Stimulace poptávky byla namístě, nyní ale již zaostává nabídka

Po prasknutí internetové bubliny nastal pokles sazeb, po finanční krizi zvyšovaly centrální banky peněžní zásobu nákupem aktiv. Pandemie pak přinesla na straně ekonomické politiky další posun, protože došlo ke kombinaci fiskálního a monetárního uvolnění, což je velmi mocný nástroj. Tak o současném dění na poli stimulace ekonomiky uvažuje Greg Jensen, který působí jako investiční ředitel ve společnosti Bridgewater Associates. Co míní o dalším vývoji v ekonomice a na poli monetární politiky?

Zmíněná poslední fáze stimulace se vyznačuje tím, že nově vytvořené peníze se stávají příjmem domácností. Nedochází tak k tomu, že by oklikou stimulovaly poptávku tím, že například zvednou ceny investičních aktiv, ale jejich působení je přímé. Pandemie by jinak podle investora znamenala pro ekonomiku „devastující zásah“, popsaný postup centrální banky a vlády byl v tomto ohledu mimořádně efektivní. Nyní se ale začíná projevovat to, že stimulované poptávce neodpovídá nabídka.

Americká centrální banka se dříve pohybovala v situaci, kdy byla svou politikou schopna reagovat na to, co ekonomiku brzdilo. V roce 2008 tak byla schopna eliminovat propad úvěrové aktivity, během pandemie byla schopna reagovat na propad příjmů. Nicméně nyní hospodářskou aktivitu brzdí nabídková strana, a s tou centrální banka nic neudělá. Další vývoj monetární politiky včetně načasování taperingu bude záležet zejména na inflaci. Je možné, že nabídková strana ekonomiky se začne zvedat s tím, jak opadnou problémy ve výrobních vertikálách. Pak by Fed se snižováním objemu nakupovaných aktiv nepospíchal.

Nyní se ale podle investora spíše zdá, že inflace dotlačí Fed ke změně politiky. Jinak řečeno, „Fed svou politiku utáhne pouze tehdy, když tak bude muset učinit.“ A k tomu dojde v případě, že růst nominálního produktu bude tak vysoký, že potáhne nahoru inflaci. Rizikem pro investory přitom není deflace, protože na tu by centrální banka reagovala politikou, která by deflační tlaky eliminovala.

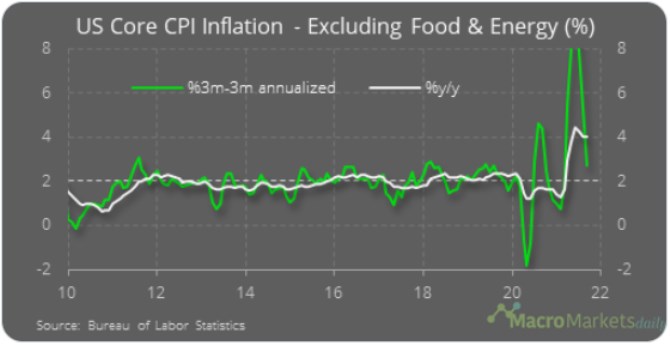

Vývoj jádrové inflace v USA, která je očištěná od pohybu cen energií a potravin, ukazuje následující graf:

Zdroj: Bridgewater Associates, Youtube, Twitter

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

30.10.2024 Pochybujete o crowdfundingu? Vsaďte na lepší…

30.10.2024 Hra o trhy: Jak volby a globální napětí ženou…

16.10.2024 Aby i v zimě nohy zůstaly v teple

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Starbucks v červených číslech: Přinese vize nového generálního ředitele oživení?

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Americké prezidentské volby za dveřma. Jaký vliv bude mít výsledek na žlutý kov?

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Radoslav Jusko, Ronda Invest

Kámen úrazu – někteří potřebují půjčky na pokrytí běžných potřeb, jiní spoří ale neinvestují

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?