Proč není americká výnosová křivka strmější?

Klíčové body

- Americká výnosová křivka se letos napřímila, posun delšího konce byl však mírnější, než bylo původně očekáváno.

- Za méně strmou výnosovou křivkou stojí data, která v posledních měsících překvapovala spíše negativně.

- Výhledově bude k vyšším delší tržním sazbám potřeba více pozitivních překvapení, nejlépe z amerického trhu práce.

Vidina velké ekonomické obnovy v prostředí silně akomodativní měnové a fiskální politiky. To byl hlavní důvod růstu tržních sazeb v USA během prvního čtvrtletí. V jakých aspektech se situace od té doby změnila? A proč není americká výnosová křivka strmější?

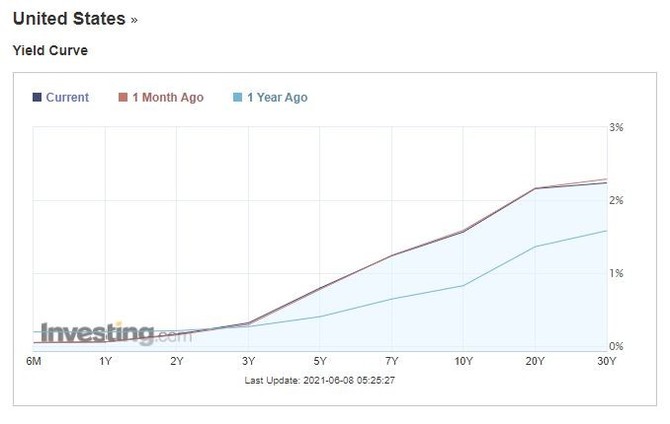

Při pohledu na americkou výnosovou křivku vidíme pevně ukotvený krátký konec, který se odvíjí od udržování krátkodobých sazeb v pásmu Fedu 0-0,25 %. Posuneme-li se od splatnosti jeden rok ke třem, nárůst je velmi mírný. To je dáno nejen sazbami na nule v prostředí cílování průměrné inflace, ale také programem kvantitativního uvolňování, v jehož rámci se centrální banka soustředí primárně na střednědobé splatnosti. Největší posun ve srovnání s minulým rokem vidíme na dlouhém konci. Výnos desetiletého instrumentu se od začátku roku zvýšil o necelých 70 bazických bodů. Letošního vrcholu bylo dosaženo na konci března na úrovni 1,75 %. Od té doby však výnos pozvolna padá až na současných 1,56 %.

Srovnáme-li prostředí amerických tržních sazeb v prvním a ve druhém čtvrtletí, na straně měnové politiky se změnilo málo. Fed už sice zmiňuje snižování tempa nákupů aktiv, výnosová křivka na to však reaguje minimálně. Fiskální politika se mezitím přesunula ze spotřebních balíčků na investiční, přičemž emisní činnost amerického ministerstva financí nadále ovládají delší splatnosti oproti těm krátkým. Důvod ve srovnání s předpandemickou dobou stále nízkých delších tržních sazeb je tak potřeba hledat jinde, a to ve výkonu americké ekonomiky a jeho vlivu na dluhopisovou poptávku.

Obnova americké ekonomiky běží, ukazuje se však, že v některých oblastech nebude natolik silná, jak trhy předpokládaly během prvního čtvrtletí. Potvrzují to například data z trhu práce. Za duben jsme byli svědky velkého zklamání (psali jsme zde), za květen sice přišla lepší čísla, ovšem i tak je ve Spojených státech stále více než 7,6 milionu nezaměstnaných Američanů. Výnosovou křivku nechávají chladnou i data o inflaci. Trhy patrně vnímají působení tranzitorních proinflačních faktorů, byť některé spojené zejména s vývojem na trhu práce, konkrétně s možným vývojem mezd, mají potenciál mnohem delší udržitelnosti.

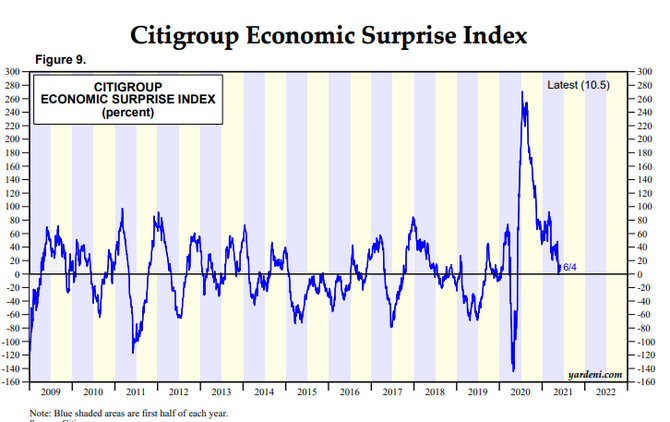

Výsledkem je prostředí ekonomického zklamání ve smyslu srovnání s konsensem trhu, které podporuje poptávku po dluhopisech, resp. zabraňuje silnějšímu a déle trvajícímu výprodeji. Fakt, že jsou datová překvapení převážně negativní, potvrzuje Citigroup Economic Surprise Index, který se postupně přibližuje k nule (výsledek pod konsensem znamená pokles indexu). Můžeme sice argumentovat, že trh by neměl tomuto vývoji přikládat tak velkou váhu, jelikož konsensy jsou vytvářeny ve zcela bezprecedentním prostředí rychle otevírající se ekonomiky, vývoj amerických tržních sazeb či eura proti dolaru za poslední týdny ukazuje opak.

Prostor pro růst delšího konce americké výnosové křivky je každopádně otevřený. Například u desetiletého dluhopisu to znamená zhruba 50 bazických bodů pro návrat na předpandemické úrovně kolem 2 %. Otázkou je, kdy se dočkáme oněch rozbušek, které by takový pohyb odstartovaly.

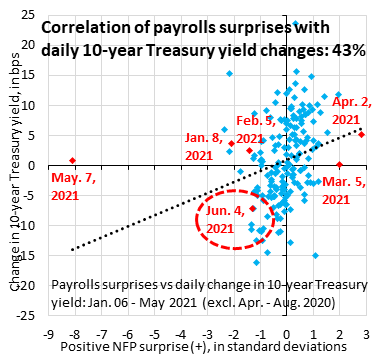

Ze strany dat by k tomu bylo potřeba citelné zlepšení na trhu práce. Konkrétně by se muselo jednat o tvorbu nových pracovních míst mimo zemědělství, kde podle dat od ledna 2006 do května 2021, která zpracoval hlavní ekonom Institutu pro mezinárodní finance Robin Brooks, lze pomocí překvapení tzv. nonfarm payrolls vysvětlit 43 % denní variace desetiletého výnosu (v rámci amerických dat jde o vůbec nejvyšší číslo). K intenzivnějšímu posunu výnosu by tak bylo potřeba, aby výsledná data nejlépe několik měsíců po sobě překonala konsensus trhu. To je podle nás stále možné, jakmile odezní pandemické faktory, jako jsou zavřené školy, vinou kterých zůstávají rodiče doma s dětmi, či podpora v nezaměstnanosti ovlivňující především pracovní místa s nízkými mzdami (např. méně než 15 dolarů za hodinu). Tyto benefity by zhruba polovina amerických států měla ukončit již tento nebo příští měsíc.

Pokud jde o Fed, debaty o prvních krůčcích směrem k normalizaci měnové politiky už podle nás začaly. Explicitní zmínka padla v zápisu z dubnového zasedání měnového výboru (psali jsme zde), přičemž pokračování se potáhne přes červnové a červencové zasedání až k srpnovému symposiu v Jackson Hole, a nakonec k zářijovému zasedání, kdy by měly být představeny první detaily tzv. taperingu. Předpokladem tohoto načasování je pokračující ekonomická obnova, s důrazem na trh práce, bez realizace pandemických rizik. Nedojde-li na další pandemickou vlnu, v nejhorším případě s mutací, jež je odolná proti aktuálně využívaným vakcínám, s rostoucím podílem proočkovaných Američanů minimálně jednou vakcínou (momentálně více než 51 %) lze očekávat, že tato rizika budou postupně oslabovat.

Výsledkem bude růst nejen nominálních tržních sazeb, ale rovněž těch reálných měřených protiinflačními dluhopisy, tzv. TIPS. Posun bychom patrně viděli od střednědobých splatností, například pět let, přes ty delší, jako je deset let, až po ty nejdelší, kam spadají 5Y5Y forward swapy. Tyto dlouhé sazby se už dnes obchodují na předpandemických úrovních, tudíž k jejich dalšímu růstu je potřeba posun napříč splatnostmi s „původem“ v reálné ekonomice. Tento scénář by v neposlední řadě pomohl Fedu, jelikož by snížil riziko potenciálního přehřátí americké ekonomiky fungující v extrémně uvolněných podmínkách financování.

Co se týče nejbližších dní, klíčový bude čtvrtek, kdy bude zveřejněna americká inflace, včetně jádrové, za květen. V dubnu data ukázala meziměsíční nárůst o 0,8 %, resp. 0,9 %, meziročně pak o 4,2 %, resp. 3 %. Květnový výsledek překonávající tato čísla, a nadto konsensus trhu na 4,7 %, resp. 3,2 %, by byl rizikem vyšších tržních sazeb, potažmo silnějšího dolaru. Udržitelnost takového pohybu bude záležet na nejsilnějších složkách cenového růstu a vyhodnocení jejich tranzitornosti. Aktuálně však nepředpokládáme, že by inflační čísla mohla zásadně pozměnit jak výhled taperingu, tak úrokových sazeb Fedu, které podle nás zůstanou beze změny až do roku 2023.

VÝHLED PRO DNEŠNÍ DEN

Dolar se vůči euru v online směnárně RoklenFx obchoduje za středový kurz 1,2184 EURUSD, dolarový index se pak nachází na hodnotě 90,08 bodu. Během dne by se kurz EURUSD měl pohybovat v rozmezí od 1,2119 do 1,2215 EURUSD.**

Koruna se aktuálně vůči euru v online směnárně RoklenFx obchoduje za středový kurz 25,40 EURCZK. Dle naší predikce by se kurz vůči euru měl držet v rozmezí 25,36 až 25,46 EURCZK, ve dvojici s dolarem zase od 20,77 až 20,99 USDCZK.**

**Průměrný nominální kurz, zveřejňovaný ECB, bude dle použitých modelů s vysokou pravděpodobností ve zmíněném intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje předchozí hodnotu kurzu i jeho minulou volatilitu. K přesnějšímu určení budoucí volatility je do modelu navíc zakomponován faktor zveřejňování makroekonomických dat. Model je tak schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. odpovědnost.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.