Perly týdne: Magické inflační číslo a dlouhodobé oslabování dolaru

Rally na rozvíjejících se akciových trzích byla podle State Street Corp. jen odložena, Stephen Roach stále predikuje dlouhodobé oslabování dolaru a tvrdí, že Fed na akciích monitoruje to, co zároveň spoluvytváří. Thorsten Slok má magické inflační číslo. A ještě více v nových Perlách týdne.

Rally se jen odložila: Do letošního roku jsme vstupovali s velkým optimismem, očekávanou reflací a boomem globální ekonomiky, který by prospíval rozvíjejícím se trhům. Ty si ale nakonec prošly těžkým prvním čtvrtletím. Pro Bloomberg Markets to uvedla strategička State Street Corp. Emily Weis, podle které ale teze o reflaci a pozitivním vývoji v rozvíjejících se zemích stále platí. Pozitivní vývoj byl „jen odložen do druhého čtvrtletí“.

V prvním čtvrtletí doléhal na rozvíjející se trhy růst výnosů obligací v USA, k tomu se přidaly problémy v Turecku a ani zlepšení v oblasti pandemie nebylo takové, jak se čekalo. Podle strategičky by se to mělo změnit v druhém čtvrtletí, kdy by již nemusely negativně působit ani výnosy v USA, protože v nich je již odražena „řada dobrých zpráv“. Nejlépe by si měly vést rozvíjející se ekonomiky, které jsou silněji provázány s americkým hospodářstvím. Tedy například Mexiko, ale třeba i Indie.

Nové projekce MMF: MMF v nových projekcí předpokládá, že globální ekonomika letos poroste o 6 %, vyspělé země o 5,1 % a rozvíjející se ekonomiky o 6,7 %. Příští rok by růst měl ubrat na tempu, na globální úrovni by se měl pohybovat na 4,4 %:

Zdroj: Twitter

Fed monitoruje a zároveň podporuje: Stephen Roach pracoval jako hlavní ekonom v Morgan Stanley, nyní učí na Yale School of Management a pro Bloomberg Markets uvedl, že Fed na jednu stranu monitoruje bubliny na finančních trzích, ale na stranu druhou také přispívá k jejich nafukování. Podle ekonoma tak činí jednak nízkými sazbami a také likviditou. Nafukování bublin je pak patrné například na akciích SPAC, na bitcoinu, či na realitách.

Roach se tedy domnívá, že Fed monitoruje bubliny a zároveň spoluvytváří prostředí, ve kterém vznikají. Ekonom se pak podle svých slov stále drží své teze, podle které bude dolar čelit tlaku na oslabování. Půjde o výsledek deficitů, prudkého poklesu míry úspor ve Spojených státech. A toho, že Fed by běžně na takovou situaci reagoval utahováním své politiky, ale k tomu podle ekonoma nyní nedojde. „Zatím to nefunguje, ale domnívám se, že během roku to přijde“, dodal Roach.

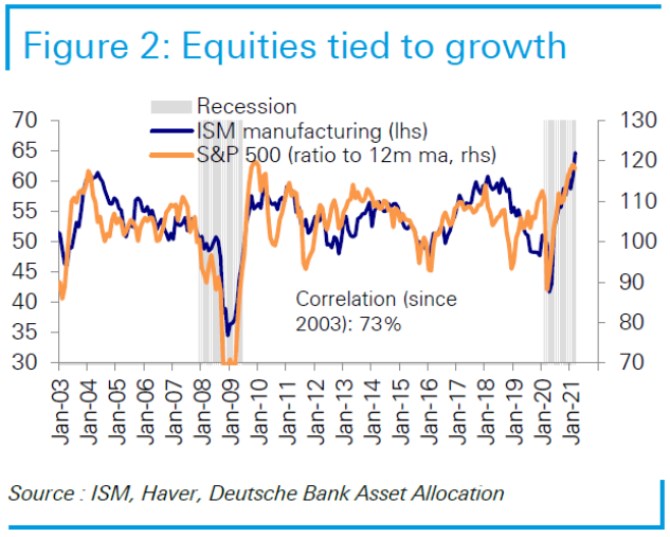

Akcie a růst: Deutsche Bank v následujícím grafu porovnává vývoj indexu ISM a celého amerického trhu. Podle banky dosahuje vzájemná korelace od roku 2003 73 %:

Zdroj: Twitter

Inflační a ekonomický výhled podle Sloka: Torsten Slok byl pozorně sledovaným ekonomem, když pracoval v Deutsche Bank a zájem o jeho názory pokračuje i nyní, když přešel do Apollo Global Management. Na Yahoo Finance byl tázán na vývoj inflace a nejdříve poukázal na to, že podle Fedu dojde jen k přechodnému zvýšení inflace. Slok ale dodal, že rostou ceny řady komodit a podle něj se nezdá, že by s pokračujícím ekonomickým růstem mělo na komoditních trzích dojít k obratu. K tomu se podle něj zdá, že některé firmy nejsou schopny získat potřebné zaměstnance, což může přispívat k inflačním tlakům přes vyšší mzdy.

Slok na základě uvedeného míní, že v americké ekonomice existují významné tlaky na růst cen vstupů. Což může negativně ovlivňovat marže, nebo se firmy pokusí zvyšovat ceny a to zvedne inflaci. Obojí je důvodem, proč by akcioví investoři měli inflaci věnovat pozornost a to nejen na úrovni spotřebitelských cen.

Investoři by tedy podle ekonoma neměli plně dát na slova J. Powella, který se domnívá, že zvýšení inflace bude jen přechodné. Pravdu prý může mít spíše Larry Summers, či Olivier Blanchard. Tedy ekonomové, kteří se domnívají, že současná situace nepovede jen k mírnému přehřátí americké ekonomiky. Pokud by vyšší inflace nebyla jen přechodná, Fed by podle Sloka musel změnit svůj pohled a reagovat.

Valuace na akciích jsou podle ekonoma vysoko, ekonomický boom by ale měl zvedat ziskovost obchodovaných firem. Otázka je, jak by se projevil zmíněný růst cen vstupů, protože ten u ziskovosti půjde proti vlivu rostoucí ekonomiky. Kde je přitom hranice mezi inflací, která doprovází ekonomický boom a není pro ekonomiku negativní a inflací, která je již příliš vysoko a mohla by na trzích vyvolat problémy? Slok se domnívá, že „magické číslo“ je 2,2 %. Jak k němu dospěl?

Ekonom poukázal na to, že dříve se Fed snažil o inflaci ve výši 2 %, po změně své strategie vnímá cíl symetricky a je tudíž ochoten po nějakou dobu tolerovat inflaci nad 2 %. Slok se pak domnívá, že kdyby jí nechal po dobu delší než zhruba půl roku nad zhruba 2,2 % (na úrovni jádrové inflace), investoři by začali vyžadovat vyšší výnosy vládních obligací, aby byli za inflaci kompenzováni. A také za vyšší inflační nejistotu.

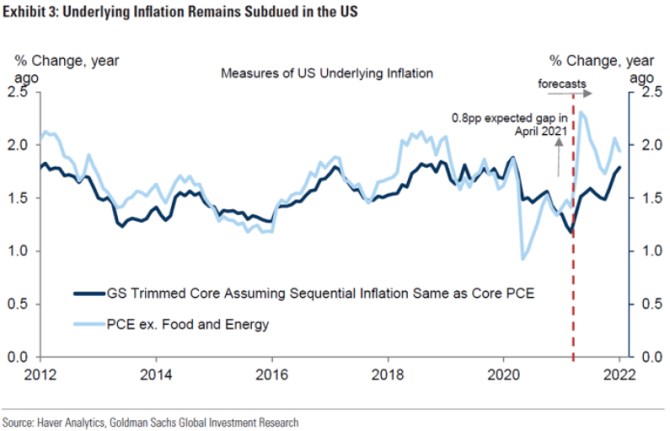

Inflace přechodná: Goldman Sachs v komentáři k následujícím grafu píše, že jádrová inflace zůstává stále utlumená. Obrázek obsahuje i projekce banky do prvního čtvrtletí příštího roku. Podle nich by jádrová inflace měla letos vzrůst nad 2 %, ale jen nakrátko a následně by se měla snížit na úroveň 2 %:

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Měny-forex:

Přečtěte si také:

Příbuzné stránky

- Dolar, Americký dolar USD, kurzy měn

- Dolar, Australský dolar AUD, kurzy měn

- Dolar, Kanadský dolar CAD, kurzy měn

- Čísla účtů pro placení daní v roce 2020

- Vyhledání plátců DPH podle jejich identifikačního čísla (IČO)

- DIČ - Daňové identifikační číslo, ověření DIČ firem a osob

- Vyhledání daňového identifikační čísla (DIČ) fyzické osoby

- Ověření daňového identifikační čísla (DIČ)

- SWIFT kódy bank - BIC kód Banky k IBAN číslu účtu

- Oznámení o vstupu do paušálního režimu 25 5255 (vzor číslo 1)

- Přiznání k dani z příjmů fyzických osob 25 5405 (vzor číslo 28)

- Přiznání k dani z nemovitých věcí 25 5450 (vzor číslo 19)

Benzín a nafta 28.01.2025

| Natural 95 36.7 Kč | Nafta 36.15 Kč |

Prezentace

29.01.2025 Xiaomi má nový bestseller. Je extrémně nadupaný a

28.01.2025 České firmy stále častěji místo banky…

24.01.2025 Samsung ukázal svůj nejlepší telefon.

Okénko investora

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Čínský AI start-up drtí americkou konkurenci, akcie se propadají

Olívia Lacenová, Wonderinterest Trading Ltd.

Po měsících poklesů přišel růst: Co stojí za prudkým růstem cen kukuřice?

Ole Hansen, Saxo Bank

Zlato a stříbro zaznamenávají nové zisky s nástupem éry Trump 2.0

Jiří Cimpel, Cimpel & Partneři

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

ČNB patří mezi pět největších kupců zlata mezi centrálními bankami

Miroslav Novák, AKCENTA