Americká výnosová křivka: Strmější a „nebezpečnější“

Klíčové body

- Americká výnosová křivka se napřimuje, rychlost posunu je rizikem pro riziková aktiva.

- Za napřimováním stojí rostoucí reálné sazby, nikoli inflační očekávání.

- Fed napřimování považuje za důkaz očekávané ekonomické obnovy.

Téma závěru minulého týdne, které se nepochybně přenese i do toho nového, je situace americké výnosové křivky. V jejím případě v posledních dnech pozorujeme napřimování, které začíná nabírat na obrátkách. Tempo, kterým se křivka stává strmější, začíná postupně dosahovat hodnot, u nichž vzniká otázka, zda se do hry nakonec nevloží Fed.

Začneme-li od dlouhého konce americké výnosové křivky, vidíme, že výnos desetiletého dluhopisu se jen za poslední měsíc zvýšil o více než 40 bazických bodů. Za tímto posunem je potřeba hledat několik faktorů. První, o kterém se nejvíce hovoří, je očekávaná ekonomická obnova spojená s proočkovaností americké ekonomiky v prostředí výrazně akomodativní měnové politiky a zejména vidiny dalšího kola fiskální podpory. Strmější výnosová křivky není v podstatě nic špatného, naopak tradičně by mělo jít o důkaz zdravého ekonomického výhledu. Problém nastává tehdy, pokud je posun výrazně rychlý a intenzivní, podobně jako tomu bylo minulý týden. Výsledkem bylo přelití výprodeje z dluhopisů s dlouhou splatností na riziková aktiva, zejména na akcie růstového typu, kam patří například sektor technologií. Vliv byl ale vidět i u kratších splatností amerických bondů, konkrétně pětiletých, jejichž jednodenní výprodej byl ve vyjádření bazických bodů největší od roku 2022.

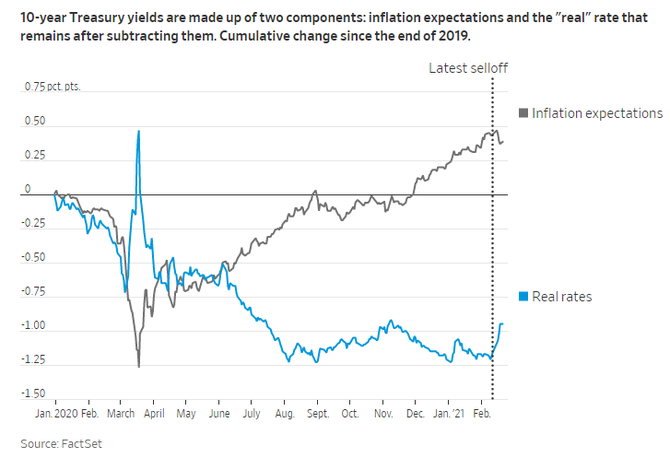

Jestliže bychom hledali tahouna růstu delších tržních sazeb, vidíme, že jde primárně o rostoucí reálné sazby, nikoli o inflační očekávání, která naopak v posledních dnech mírně klesla. Vedle toho je s dluhopisovým výprodejem spjata i „technikálie“ convexity hedging, která samotný výplach umocnila. Z komentářů představitelů Fedu každopádně není cítit extrémní nervozitu. Naopak, onu strmost křivky považují za důkaz víry ve velkou ekonomickou obnovu.

Takové je dění na dlouhém konci americké výnosové křivky. Ten krátký je poměrně dobře ukotven na nízkých hodnotách díky sazbám na nule a programu nákupů aktiv zaměřujících se především na krátký a střední konec. I tak jsme byli v posledních dnech svědky historicky unikátních situací. Konkrétně šlo například o úterní aukci dvouletých dluhopisů.

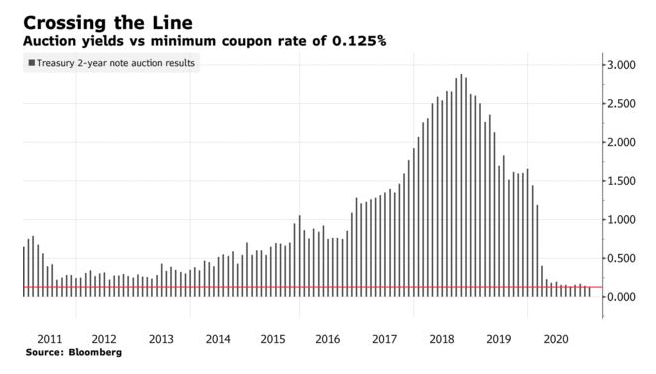

Jak uvedla agentura Bloomberg, americká regulace stanovuje, že minimální kupón u pokladničních poukázek a krátkých dluhopisů dosahuje 0,125 %. Minulý týden však tato hranice padla, když se výnos při aukci dostal na 0,119 % (viz graf níže). To v podstatě znamená, že byl dluhopis prodám s prémií dosahující více než sto centů za dolar, konkrétně 100,011965 centů.

Celá tato situace je příkladem nastaveného plánu letošního roku, v jehož rámci se americké ministerstvo financí rozhodlo citelně omezit aukce krátkých splatností a naopak navýšit ty s delší. Faktem je, že nedostatek krátkých instrumentů by mohl vést k tlakům na pokles ultra krátkých výnosů pod nulu, což by v kombinaci s přílivem dodatečné likvidity pramenícím z rozpouštění účtu ministerstva financí, který má u Fedu, mohlo vyvolat potřebu zvýšit sazbu z přebytečných rezerv nebo sáhnout po overnight reverzních repo operacích, aby tak nejkratší sazby byly udrženy nad hranicí nula procent, tedy v rámci nastaveného pásma 0-0,25 % (psali jsme zde). V tu chvíli bude klíčové, aby Fed jasně vysvětlil, že tento krok není krokem utahování měnové politiky.

Celkově vzato, Fed patrně nevyhodnotí současnou situaci za tolik vážnou, aby na svém březnovém zasedání jakkoliv jednal. To se vztahuje především k dlouhému konci americké výnosové křivky, u něhož by patrně muselo dojít k ještě razantnějšímu posunu, než který jsme doposud pozorovali. Každopádně podle nás platí, že si Fed ponechá ve hře možnost posunu nákupů v rámci programu QE směrem k delším splatnostem (6-10Y), aby tak zabránil nechtěnému utahování měnových podmínek ve stylu roku 2013. Tomuto kroku by patrně předcházelo i několik slovních intervencí zmiňujících tento posun ve splatnostech.

Dá se tak předpokládat, že budeme-li svědky obdobně intenzivního nárůstu reálných sazeb, a tedy i delšího konce výnosové křivky, rizikovější aktiva zůstanou pod tlakem. Podpory by se naopak mohl dočkat dolar, především na úkor měn rozvojových trhů. Do zasedání Fedu zbývá zhruba 14 dní, přičemž v tomto týdnu vystoupí hned několik jeho představitelů. Nečekáme však, že by se jejich dosavadní rétorika jakkoliv zásadně změnila. Otázkou je, zda je to dobře, zejména pokud vidíme, že trh začíná postupně zaceňovat zvýšení amerických sazeb už v roce 2023.

VÝHLED PRO DNEŠNÍ DEN

Dolar se vůči euru v online směnárně RoklenFx obchoduje za středový kurz 1,2071 EURUSD, dolarový index se pak nachází na hodnotě 90,87 bodu. Během dne by se kurz EURUSD měl pohybovat v rozmezí od 1,2052 do 1,2154 EURUSD.**

Koruna se aktuálně vůči euru v online směnárně RoklenFx obchoduje za středový kurz 26,13 EURCZK. Dle naší predikce by se kurz vůči euru měl držet v rozmezí 26,07 až 26,27 EURCZK, ve dvojici s dolarem zase od 21,49 až 21,73 USDCZK.**

**Průměrný nominální kurz, zveřejňovaný ECB, bude dle použitých modelů s vysokou pravděpodobností ve zmíněném intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje předchozí hodnotu kurzu i jeho minulou volatilitu. K přesnějšímu určení budoucí volatility je do modelu navíc zakomponován faktor zveřejňování makroekonomických dat. Model je tak schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. odpovědnost.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.