Arone: Oživení, inflace a akcie

Fed by mohl udělat dvě chyby ve své politice. Za prvé, mohl by příliš brzy přejít k utahování, ale pravděpodobnost takového vývoje je nyní minimální. Za druhé, mohl by nechat ekonomiku příliš přehřát. To by se mohlo projevit třeba bublinou na akciových trzích. Pro Yahoo Finance to uvedl Michael Arone, hlavní stratég State Street Global Advisors.

Poslední čísla ukazují, že inflace v USA se pohybuje kolem 1,4 %, což je inflace velmi mírná. Nicméně dluhopisové trhy ukazují na rostoucí inflační očekávání. Konkrétně na to, že v následujících deseti letech se bude inflace pohybovat něco nad 2 %. Od toho jsme ale podle stratéga stále velmi vzdálení.

Významnou otázkou je v současné době to, jak bude na inflaci působit fiskální plán nové americké vlády. Arone k tomu uvedl, že tu je stále mnoho věcí otevřených. Dosavadní cyklická inflace zůstává značně utlumena, trh práce je stále pod tlakem. Pokud se podíváme na dlouhodobé strukturální faktory, jako je demografický vývoj či růst dluhů, je také těžké si představit, že by se inflace začala v dohledné době výrazně zvedat.

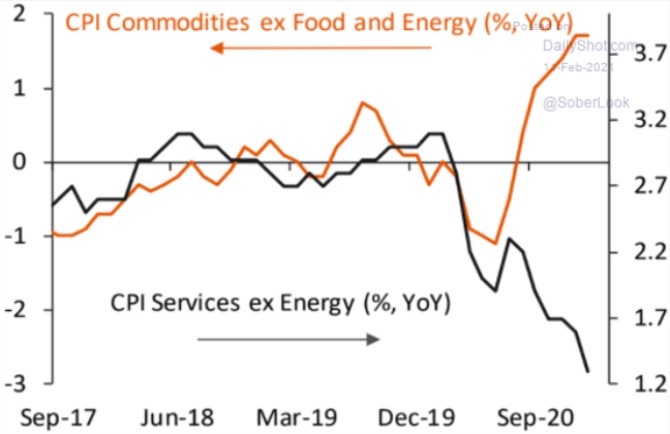

Následující graf ukazuje vývoj inflace v USA rozdělený na sektor služeb a na zboží. Pandemie s sebou přinesla široce rozevřené nůžky mezi těmito dvěma indikátory tak, jak spotřebitelé výrazně změnili své nákupní chování:

Zdroj: SoberLook, Twitter

Stratég poukázal i na to, že Fed ani v delším období nečeká inflaci nad 2 %. V diskusi o tom, zda fiskální politika prezidenta Bidena výrazně zvedne inflaci, nebo ne, si tak stratég „není příliš jistý tím, že mají pravdu ti, kdo predikují vysokou inflaci“. Pokud ale budeme předpokládat, že s vyšším ekonomickým růstem dojde k růstu inflace a sazeb, jaký to bude mít dopad na investiční strategii?

Arone v této souvislosti poukázal na to, že vyšší sazby mají v první řadě negativní dopad na valuace. Platí to zejména o růstových firmách a akciích. Stejně tak negativně dopadá na ceny dluhopisů. A za třetí se mohou posunout korelace mezi jednotlivými aktivy. Nyní se dá podle stratéga očekávat, že v následujících 12 – 18 měsících si povedou dobře reflační sázky. Tedy aktiva, která by těžila z pokračujícího hospodářského oživení.

V souvislosti s akciemi přišla řeč i na Boeing. Stratég se domnívá, že tuto firmu i celý sektor by mohlo zvednout pokračující oživení americké ekonomiky. Doposud přitom šlo o sektor, ke kterému investoři moc netíhli a jehož návratnost se drží výrazně za návratností celého trhu. K tomu dodal, že první rok vládnutí v prvním funkčním období prezidenta Obamy přinesl výrazně lepší výsledky Boeingu a celého jeho sektoru a i to může dávat naději na to, že se něco podobného zopakuje nyní, když na prezidentské křeslo usedl Biden.

Zdroj: Yahoo Finance

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Více zpráv k tématu Inflace

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory