Schlumberger podle Morningstar nejpodhodnocenější akcie pro letošní rok

33 podhodnocených akcií pro letošní rok jmenuje na svých stránkách Morningstar a z přiložených tabulek se zdá, že nejpodhodnocenější je energetický Schlumberger. Poměr jeho tržní ceny a odhadované hodnoty se podle Morningstar na počátku ledna pohyboval na 46 %, nejistota ohledně valuačního odhadu je ale podle analytiků firmy vysoká. Celý energetický sektor by pak měl být podhodnocen asi o 22 %.

Dave Meats z Morningstar čeká, že do roku 2023 dojde k téměř úplnému zotavení poptávky po ropě. Podle jeho i některých jiných tezí se k tomu přidá slabost na nabídkové straně ekonomiky a ve výsledku tak projdou ceny ropy slušnou rally. Scénářů tu ale jistě vymyslíme více a není třeba rozebírat, co je jejich hlavní proměnnou. Morningstar očekává, že ceny ropy se uprostřed nového cyklu budou pohybovat kolem 55 dolarů za barel, což by prý mělo být znatelně více, než je nyní očekávání trhu.

Podívejme se na valuaci: Schlumberger si podle Morningstar vybudoval silnou pozici na trhu ropně servisních služeb a od té doby jí neztratil. Jeho kapitalizace nyní dosahuje necelých 35 miliard dolarů, v roce 2019 na provozu vydělal 5,4 a za posledních 12 měsíců 4,3 miliardy dolarů, na volném toku hotovosti (tedy po investicích) 3,7 a necelé 3 miliardy dolarů. Jak je to s rizikem akcie? Celkem zajímavě. Ještě v roce 2018 se totiž její beta pohybovala kolem jedné a požadovaná návratnost tak odpovídala požadované návratnosti celého trhu. Podle Zacks se ale beta postupně vyšplhala až na současných 2,27 a akcie je tedy více než dvakrát rizikovější, než celý trh. S ohledem na nejistoty spojené s krátkodobým, ale i dlouhodobým vývojem na ropě a u s ní spojených firem to asi není kontraintuitivní.

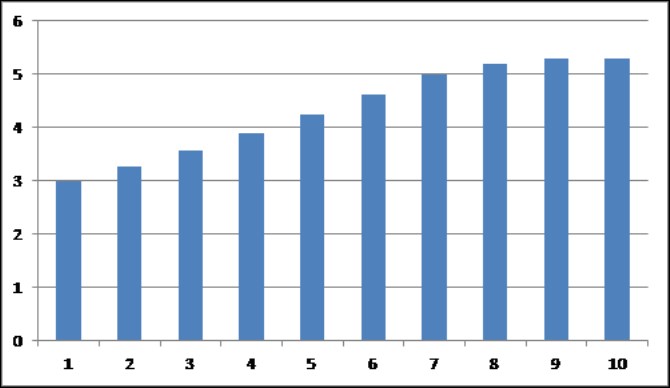

Požadovaná návratnost by se tak u akcie měla nacházet kolem 13,6 %. Kdyby pak firma donekonečna vydělávala ony 3 miliardy dolarů (a to vše pro akcionáře), současná hodnota takového toku hotovosti by dosáhla 22 miliard dolarů. Kapitalizace je ale mnohem výše a na její ospravedlnění by společnost podle mých hrubých kalkulací musela generovat například následující volný tok hotovosti FCF (po desátém roce FCF stagnuje):

Zde by tedy Schlumberger musel do deseti let zvednout své FCF z 3 na více než 5 miliard dolarů. Více než u jiných firem se tu ale musíme ptát po „správném“ terminálním růstu – růstu po projektovaných letech. Pokud bychom zde místo výše uvedené stagnace předpokládali, že význam ropy bude ve světě po desátém roce výrazně klesat a FCF firmy se bude ročně snižovat třeba o 5 %, musel by Schlumberger na ospravedlnění své kapitalizace zvednout své FCF ne nad 5, ale nad 6 miliard dolarů (a pak onen pokles). V letech 2006 – 2020 se mu lepších výsledků podařilo dosáhnout mezi 2013 – 2015. Tedy povětšinou v době poměrně vysokých cen ropy a investičních výdajů ropných firem.

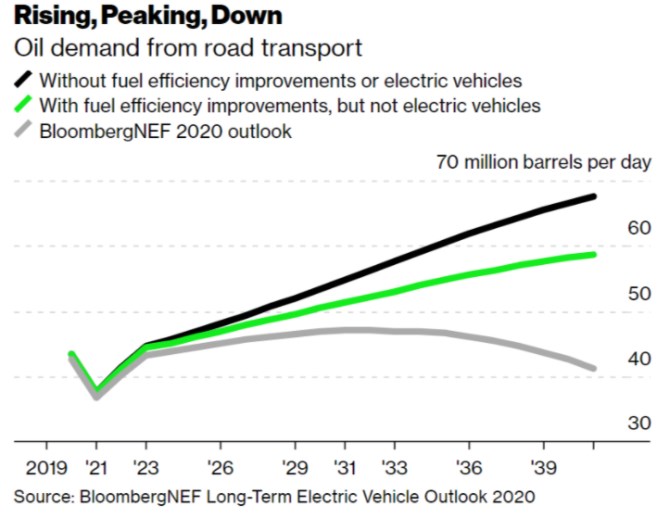

Těmito hrubými úvahami se v podstatě dostáváme do říše příběhů a vizí, které jsou charakteristické pro firmy jako Tesla. Ne náhodou, protože budoucnost společností jako Schlumberger bude do nemalé míry právě zrcadlovým odrazem budoucnosti Tesly, Nia a spol. Rozpětí scénářů naznačuje třeba následující graf, který ukazuje možný vývoj poptávky po ropě v dopravě ve scénáři žádného zlepšení efektivity a zanedbatelného šíření elektromobilů až po výhled BloombergNEF:

Zdroj: Nat Bullard, Twitter

Jak jsem zmínil v úvodu, Morningstar věří ve výraznou podhodnocenost akcií Schlumbergeru, ale zároveň hovoří o vysoké nejistotě týkající se odhadů jejich hodnoty. Za poslední tři roky ztrácí téměř 70 %, za poslední rok asi polovinu.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

14.11.2024 Dosáhne Bitcoin 100 000 USD do konce roku?

13.11.2024 Jaké je hlavní využití ekonomického kalendáře?

Okénko investora

Radoslav Jusko, Ronda Invest

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Olívia Lacenová, Wonderinterest Trading Ltd.

Starbucks v červených číslech: Přinese vize nového generálního ředitele oživení?

Mgr. Timur Barotov, BHS

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?