Perly týdne: Tržní nirvána 2021, atraktivita evropských akcií a náš „ozdobný“ úspěch

Největší býk na Wall Street čeká růst trhu na 4 400 bodů, Howard Marks hodnotí negativní sazby, evropské firmy by mohly těžit z čínského boomu. Naše slepice jsou možná radši v Polsku, ale získali jsme unikátní zápis na seznam světového kulturního dědictví UNESCO. A ještě více v nových Perlách týdne.

Ve světě…

Největší z býků: Na Yahoo Finance shrnuli býčí predikce pro příští rok. Dívali se konkrétně na 12 analýz a každá z nich předpokládá, že trh příští rok poroste. Nejoptimističtější je v tomto ohledu JPMorgan. Podle jeho stratégů uzavře index S&P 500 rok 2021 na 4 400 bodech, v optimistickém scénáři na 4 600 bodech a v pesimistickém na 4 200 bodech. Optimismus banky se mimo jiné zakládá na pokračující stimulaci ze strany Fedu, analytici hovoří o tom, že prostředí je pro akcie pozitivní tak, jako už dlouho nebylo. Padla totiž řada rizik, včetně nejistého výsledku amerických prezidentských voleb, či obchodních válek a podle banky i ohledně pandemie. Ekonomický cyklus je navíc ve fázi počátečního růstu.

JPMorgan ve své analýze dokonce hovoří o “tržní nirváně”, která se prý dostaví zejména v první polovině příštího roku. Růst cen akcií by podle banky měly táhnout jak zisky, tak valuační násobky. Ve druhé polovině roku 2021 by nadšení už nemuselo být takové, protože Fed by mohl začít hovořit o posunu své politiky směrem k menší akomodaci, či utažení. “Celkově tu je hodně optimismu a zejména v JPMorgan”, uzavřeli na Yahoo Finance svůj pohled na názory stratégů na vývoj v příštím roce.

Světy negativních sazeb: Howard Marks, který stojí v čele společnosti Oaktree Capital, hovořil na Bloomberg Markets o své studii zaměřené na negativní sazby. Našel podle svých slov deset důvodů, proč tu jsou a ještě mnohem více efektů, které přináší. Celkové hodnocení je tak smíšené a komplikuje jej i to, že v historii žádné období negativních sazeb nebylo. Existují důvody, proč by někdo měl kupovat vládní dluhopisy s negativním výnosem? Marks tvrdí, že ano.

Za prvé, pokud si někdo koupí vládní dluhopis s negativním výnosem, může jej vnímat jako poplatek za to, že mu vláda „uschová jho peníze“. Což souvisí se snahou o uložení peněz do bezpečných útočišť. Za druhé, i v prostředí negativních sazeb platí, že pokud sazby klesnou ještě více, ceny obligací jdou nahoru. Takže pokud se sazby sníží z mínus půl procenta na mínus tři čtvrtě procenta, cena dluhopisu vzroste. Vládní obligace s negativními sazbami mohou být podle Markse zajímavé, i pokud očekáváme deflaci. Celkově jsou ale tyto důvody podle investora ne moc přesvědčivé.

Dávají negativní sazby smysl z ekonomického hlediska? Marks připomenul, že negativní sazby jsou v eurozóně a Japonsku, ne v USA. Podle tamních centrálních bank mají snižovat celkovou úroveň sazeb v ekonomice a tím podpořit ekonomickou aktivitu. Je ale možné, že samotná existence negativních sazeb je vnímána domácnostmi jako známka dlouhodobých ekonomických problémů a ve výsledku se tak jejich chování změní nežádoucím způsobem. Což se může dít v Evropě, kde pozorujeme, že roste míra úspor.

Na otázku, zda by se výnosy amerických vládních obligací mohly někdy zvednout na úrovně kolem pěti procent, investor odpověděl, že bychom nikdy neměli používat slova jako „nemůže, musí, nikdy, vždycky a podobně“. Před lety byly výnosy amerických obligací na pěti procentech, a kdyby Marksovi podle jeho slov někdo řekl, že klesnou na jedno procento, řekl by mu, že se zbláznil. Nyní nemá zdání, zda se nemohou opět dostat na 5 - 6 %. V Evropě jsou negativní sazby odrazem nízké ekonomické aktivity a obratem mohou signalizovat „budoucnost bez růstu“. A to je podle investora největším rizikem současnosti.

Oaktree Capital se podle jeho šéfa nyní chová „velmi opatrně“. Fed podle něj nebude schopen ekonomiku podporovat donekonečna a pak nastane pokles trhů. Zároveň ale Marks dodal, že bychom si nikdy neměli myslet, že víme, kdy se tak stane.

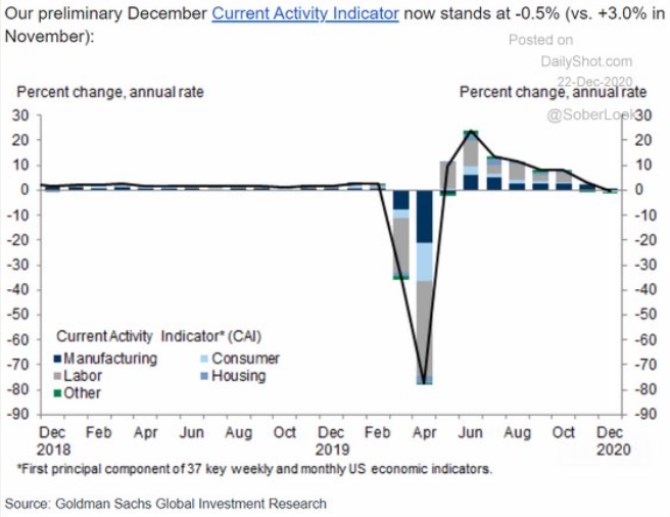

Zastavené oživení: Goldman Sachs v následujícím grafu ukazuje vývoj ekonomické aktivity v USA včetně odhadu pro prosinec. Po prudkém zlepšení, které kulminovalo v červenci, začalo tempo růstu opět klesat a nyní se podle banky pohybuje na -0,5 %.

Zdroj: Twitter

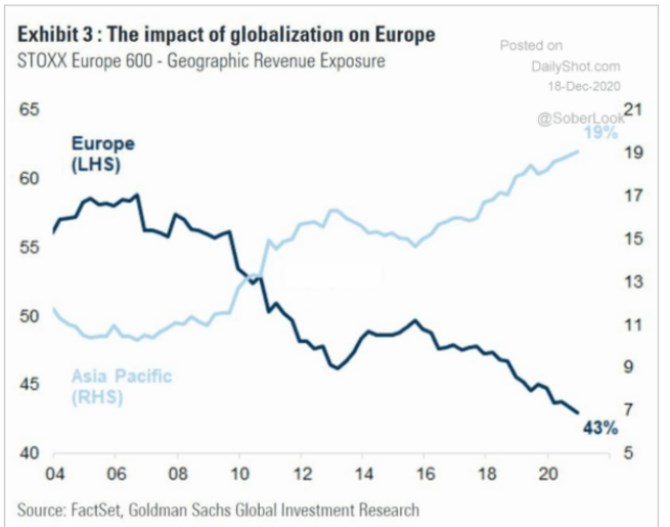

Evropsko čínská teze: Rozdíl ve valuacích amerických a evropských akcií je stále velký a to zvyšuje atraktivitu evropských trhů. Stejně jako to, že firmy z Evropy generují větší část svých tržeb a zisků na rozvíjejících se trzích a zejména v Číně, která prochází relativně rychlým ekonomickým růstem. Na Bloomberg Markets to uvedla Swetha Ramachandran z GAM Investment. Rok 2020 byl přitom „relativním zklamáním co se týče evropských IPO“ a to ve srovnání s tím, co se na tomto poli dělo v USA a v Číně. Evropští investoři jsou také obvykle skeptičtější ohledně potenciálu nových technologických firem z Evropy, ale i zde by se podle investorsky měla situace v roce 2021 zlepšit.

Následující graf od Goldman Sachs ukazuje, jak se vyvíjela struktura tržeb evropských firem podle toho, kde byly generovány. Kolem roku 2006 to bylo z necelých 11 % v Asii a Pacifiku a z téměř 60 % v Evropě. Nyní je ale evropský podíl na 43 % a Asijsko-pacifické tržby dosahují necelých 20 % celku:

Zdroj: Twitter

Automobilový boom v roce 2021: Prodeje aut v USA letos zaostávají za celkovými maloobchodními tržbami a příčinou byl zejména vývoj fleetových prodejů. Pro CNBC to uvedl bývalý ředitel společnosti Ford Motor Co. Mark Fields s tím, že v posledních dvou měsících se situace začíná zlepšovat i v této oblasti a to je známkou, že příští rok bude mnohem lepší. Silná jsou i čísla týkající se stavby nových domů, která s prodejem vozů tradičně silně korelují.

Pozitivně by měly působit i některé změny v chování spotřebitelů – Fields konkrétně hovořil o tom, že lidé nebudou kvůli pandemii tak ochotni sdílet auta s jinými a tudíž se zvedne poptávka po nových vozech. Dobrá zpráva to má podle Fieldse být zejména pro segment SUV. „Začíná to být nastavené na dobrý rok 2021, největším problémem jsou zásoby“, uvedl expert. Ty jsou totiž podle něj velmi nízko kvůli problémům s výrobou daným vysokou absencí zaměstnanců jak v samotných automobilkách, tak u dodavatelů.

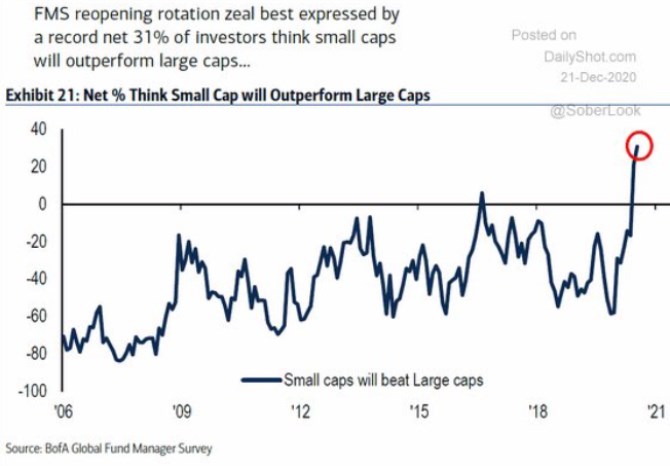

Rok malých firem: Průzkum BofA mezi investory ukazuje, že v příštím roce by se podle nich mělo vést dobře akciím malých společností. Podíl investorů, kteří věří, že si povedou lépe než firmy velké, je dokonce na historických maximech (31 %):

Zdroj: Twitter

U nás doma...

Českým slepicím je lépe v Polsku: Seznam.cz píše o tom, že „vlnu pozdvižení na sociální síti Facebook vzbudila reakce řetězce Lidl na dotaz ohledně původu vajec. Prodejce totiž na cenovce avizoval český chov, přestože na obale je uvedeno Polsko. V komentáři to na dotaz zákazníka zdůvodnil tím, že slepice jsou sice chovány v Polsku, mají ale český původ. Tiskový mluvčí Tomáš Myler pro Aktuálně.cz uvedl, že se jedná o chybu v komunikaci se zákazníkem“.

Jako dovysvětleni pro uživatele Facebooku prodejce v jednom komentáři uvedl: „Dobrý den, jedná se o české slepice, které jsou v Polsku, kde jsou pro ně lepší podmínky. Děkujeme za pochopení.“. Mluvčí firmy následně vysvětloval, že celá věc je výsledkem nedostatečných kapacit českého producenta vajec a za nedorozumění se omlouval.

Ozdobný úspěch: Novinky.cz píší o Markovi Kulhavém, který „před lety převzal firmu po svém otci a ve čtvrtek dosáhl úspěchu, o jakém jeho otec ani nesnil“. Ruční výroba vánočních ozdob ze skleněných foukaných perliček, které se jeho rodinná firma věnuje, se totiž jako jediná na světě dostala na seznam světového kulturního dědictví UNESCO. Jde o teprve sedmý český zápis v tomto seznamu.

O zápis výroby vánočních ozdob, které se vyrábějí tradičními postupy, identickými, jaké podomácku používali i skláři před sto lety, usilovala podle Novinek Kulhavého firma Rautis už před dvěma lety. „Důležité je říct, že na seznamu UNESCO nejsou ozdoby, ale proces jejich výroby. Ten je unikátní třeba faktorským systémem nebo tím, že se dědí v rodinách z generace na generaci,“ zdůraznil Marek Kulhavý. „Takže všichni perlaři a ozdůbkáři v okolí, kteří se tomuto řemeslu věnují, jsou součástí zápisu. To je jejich úspěch.“

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Příspěvek na bydlení v roce 2021 - Kalkulačka

- Kalkulačka online 2021 i 2020 - čistá mzda, hypotéky a další kalkulačky

- Minimální mzda v roce 2021, 2020 i v minulosti, vliv na zaručenou mzdu

- Minimální mzda v roce 2021, 2020 i v minulosti, vliv na zaručenou mzdu

- Prázdniny 2020/2021

- Jarní prázdniny 2021

- Důchod a penze 2021 - aktuální informace k důchodům

- Zaručená mzda 2021 a 2020

- Kalkulačka důchodu 2021

- Příspěvky a dávky 2021 - kolik dostanete?

- Zákon stavební zákon č. 283/2021 Sb.

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory