Hodnota Tesly a všechny báječné věci, které bude dělat za deset let

Včera jsme tu trochu uvažovali nad „nejpředraženějšími akciemi na trhu“, na seznam od Morningstar se ale nedostala akcie, která měla na počátku letošního roku největší množství otevřených krátkých pozic. Tedy Tesla. I když Morningstar má nový odhad férové hodnoty její akcie na 319 USD, cena na trhu se nyní pohybuje kolem 555 USD. Na FTAlphavile si všímají, že Morgan Stanley přišel s novou analýzou i odhadem férové hodnoty akcií této společnosti a já bych se tomu všemu chtěl dnes věnovat.

S novými odhady hodnoty Tesly v různých scénářích přišel i Wedbush, který v optimistickém scénáři hovoří o hodnotě akcií na 1 000 dolarech. Důvodem by mohl být zejména vývoj v Číně. Asi nejvyšší odhady hodnoty má ale Ark Investment, před rokem to bylo 4 000 dolarů na akcii a dolů to od té doby asi nešlo. Jamie Powell z FTAlphavile v souvislosti se zmíněnou novou analýzou od MS vzpomíná na to, jak Goldman před časem odhadoval hodnotu čínské elektrospolečnosti Nio. GS totiž některé problémy s valuací takové společnosti vyřešil tím, že naprojektoval zisky do roku 2030, na pak ně nasadil nějaký valuační násobek (a předpokládám, že výsledný odhad oddiskontoval na současnou hodnotu).

Tesla Auto 254 dolarů, odvozené na základě DCF s tím, že v roce 2030 bude firma prodávat 3,8 milionů aut (pro srovnání, Morningstar pro tu dobu hovoří o 2,7 milionech aut). EBITDA marže bude v té době dosahovat 18,7 %, tok hotovosti je diskontován průměrným nákladem kapitálu WACC 8 % a hodnota po roce 2030 je spočítána na základě násobku EV/EBITDA ve výši 13.

Tesla Energy přidává 12 dolarů na akcii, odhadnuto na základě DCF a tím, že fungovat bude nakonec 607 MW solárních kapacit a 11,8 GWh energetického skladu. Mezi lety 2019 – 2040 porostou tržby v tomto segmentu v průměru o 13 %, hrubá marže bude na 25 %, WACC na 9,5 %, růst po roce 2040 na 4 %.

Tesla Insurance by měla přidat 15 dolarů hodnoty na akcii, založeno na DCF. Na větší částky se dostáváme u Tesla Mobility/Ride-sharing, a to na 38 dolarů na akcii. Zde MS počítá, že v roce 2030 bude fungovat více než 500 robotaxíků, a to za 1,7 dolaru za míli. Provozní marže dosáhnou 14,7 %, WACC je tu na 10 % a po roce 2030 vše poroste o 4 %.

Výrazně pak k hodnotě akcie podle MS přidají Tesla Network Services, a to 164 dolarů na akcii. Používat tyto služby by v roce 2030 mělo 12 milionu uživatelů s ARPU na 100 dolarech a 60 % EBITDA marží. MS tomu všemu dává 80 % pravděpodobnost, WACC je na 8 % a terminální růst na 4 %.

Tesla jako dodavatel třetích stran by pak měla vytvářet hodnotu 58 dolarů na akcii. MS počítá s tím, že Tesla bude dodávat pohonné jednotky dalším firmám a to konkrétně 2,5 milionu jednotek ročně s 20 % EBITDA marží. WACC by tu měl dosáhnout 9 %.

Pan Powel k uvedenému podotýká, že zejména tři poslední segmenty nyní v podstatě neexistují, a „jak říká jeden analytik, Tesla je drahá na základě toho, co známe, ale levná na základě toho, co neznáme“. Mně se přístup MS v principu líbí, protože je transparentní. Z technického hlediska bychom se mohli bavit o tom, zda velmi nejisté sázky a divize nediskontovat znatelně vyšší požadovanou návratností namísto toho, abychom jim třeba přiřazovali nějaké váhy. Nebo je považovali za 100% záležitost. Nicméně pokud je někdo u dané oblasti skeptikem, není nic jednoduššího, než odhadovanou část celku prostě odečíst a vytvořit si vlastní „cílovou“ cenu (třeba ve stylu 540 – 58 – 164 – 38 = 280). Z mého pohledu je to tak obecně stejné, jako se všemi analýzami – měly by posloužit jako základ formování vlastního názoru, ukazovat scénáře a ulehčovat čtenáři tvorbu jeho vlastních.

Posuny pod povrchem a miliardy toku hotovosti

Chtěl bych doplnit, že u Tesly došlo letos „pod povrchem“ k výrazné změně: Její beta se zvýšila z hodnot kolem 0,5 na současných cca 1,95 (data Zacks). To samo o sobě znamená, že pokud se tu někdo zabývá fundamentem a diskontuje očekávaný tok hotovosti běžně používanými postupy, musí mu nyní vycházet mnohem nižší odhady hodnoty (při všem ostatním konstantním). S aktuální betou je totiž požadovaná návratnost na 11,55 %. Takže pokud letos akcie i přesto posiluje (+545 %), tak muselo dojít k ještě většímu přehodnocení výhledu firmy, než se na první pohled zdá.

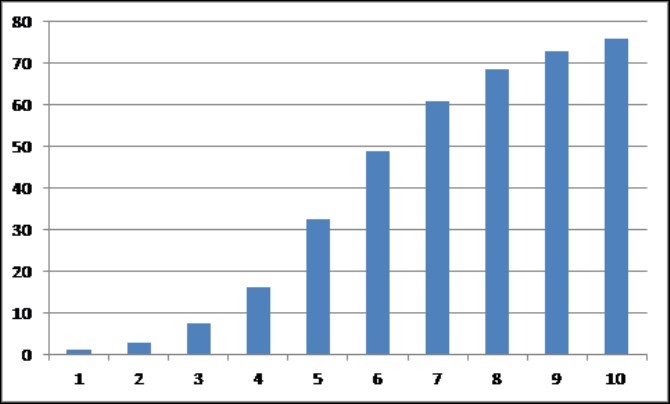

Nechci se nijak srovnávat s MS, ale svou vypovídající hodnotu bude snad mít i jednoduchý graf, který ukazuje jeden ze scénářů, který by nyní ospravedlnil současnou kapitalizaci Tesly. Počítám v něm s tím, že po uvedeném období bude tok volné hotovosti FCF růst o 4 %.

Podle mých hrubých kalkulací by tak Tesla na ospravedlnění své současné kapitalizace musela do deseti let vytvářet volný tok hotovosti FCF (to, co zbude po investicích) vysoko nad 70 miliardami dolarů. Za posledních 12 měsíců to bylo 0,8 miliardy dolarů. Pro perspektivu - Apple za posledních 12 měsíců vydělal na této úrovni asi 73,3 miliardy dolarů.

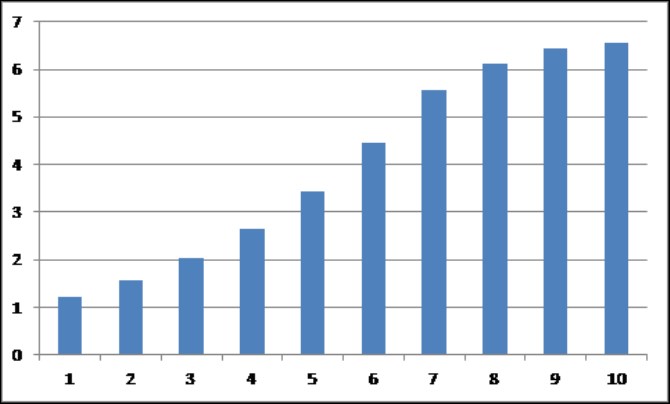

Pár variací: Pokud by onen terminální růst nedosahoval 4 %, ale 6 %, muselo by se FCF vyšplhat „jen“ něco nad 60 miliard dolarů. Pokud by ale beta Tesly klesla zpět na 0,4, požadovaná návratnost by se namísto 11,55 % dostala na 3 % (!) a výše uvedený graf by vypadal následovně:

Jsme tedy řádově jinde, ale samozřejmě stále mnohem výše než dnes. Pro srovnání, Ford za posledních 12 měsíců dosáhl FCF necelých 10 miliard USD. Mimochodem, podobný posun v betě a požadovaná návratnosti jsme viděli včera u zmíněných nejpředraženějších akcií a konkrétně Beyond Meat.

Tesla býci tedy možná nyní nesází jen na dosud neexistující divize, ale i na to, že riziko firmy a její beta opět silně klesne. Nebo přesněji řečeno míní, že beta posledních měsíců je jako vodítko budoucí rizikovosti irelevantní a Tesla bude málo rizikovou akcií (historická beta tu tedy není ukazatelem rizika pro budoucnost, což je celkově poznámka, kterou jsem měl učinit i včera u BM). Jak se tato teze rýmuje s tím, že firma by se měla vydávat do neprobádaných vod, posuďte sami.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Tesla Motors, Inc. (TSLA) - aktuální graf akcie Tesla Motors, Inc. (TSLA) v bodech

- Daň z nemovitosti - daň z nemovitých věcí v roce 2020

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- XRP (Ripple) - aktuální a historické ceny kryptoměny XRP (Ripple) , graf vývoje ceny kryptoměny XRP (Ripple) - 10 let - měna USD

- Zlato - historický vývoj ceny Zlato po letech, minima, maxima, průměr. 1 oz - měna USD

- Předdůchod 2024 - kalkulačka: na 5 let předdůchodu musíte naspořit 763.680 Kč.

- Bankovní účty plátců daně z přidané hodnoty (DPH)

- Akcie ve světě - hodnoty indexů

- Ověření plátce daně z přidané hodnoty (DPH)

- DPH - Daň z přidané hodnoty

- Bitcoin - hodnota bitcoinu vývoj 2020 v USD

- Kurzovní lístek - Kurzovní lístky všech bank

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory