Vláda by se měla chovat jako... vláda

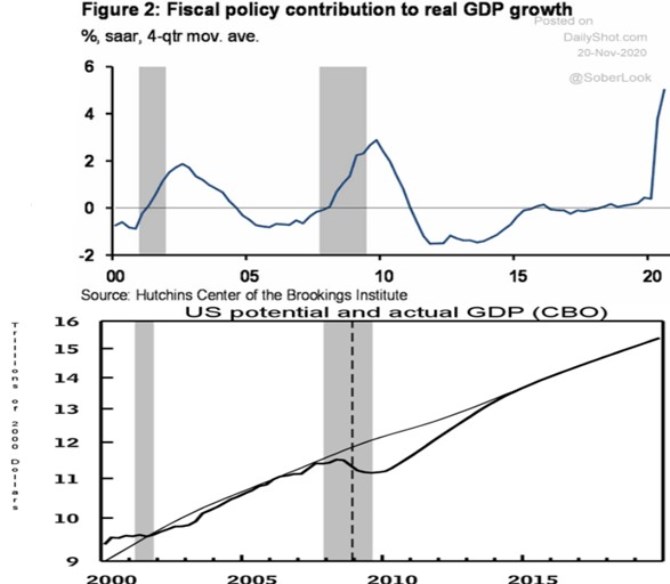

Brookings Institute přišel s odhadem toho, jak rozpočty americké vlády působily po roce 2000 na americké hospodářství – zda jej v celku brzdily, či naopak stimulovaly. Ideálně by první možnost měla nastat v době boomu, kdy má ekonomika tendenci se přepalovat. A druhá zase během útlumu či recese. To vše v celku tak, aby se nezvyšovaly vládní dluhy. Jaká je praxe?

Onen dopad fiskální politiky v USA je zobrazen v prvním grafu, který vyloženě vybízel k tomu najít graf s produkční mezerou. Motivace je jasná a byla naznačena v úvodu: Pokud se ekonomika přepaluje, nejsou volné zdroje a rostou nerovnováhy, vláda může a snad by i měla šlapat na brzdy. To znamená, že by měla spořit a eliminovat tak výdajový boom domácností (a splácet své dluhy, či dokonce akumulovat aktiva). Pokud je ekonomika naopak v recesi, či útlumu, vláda by měla své výdaje zvýšit a jít proti chování soukromých subjektů, které navyšují své úspory (hovoříme o poptávkovém útlumu).

Druhý graf konkrétně ukazuje vývoj produktu potenciálního (čeho je hospodářství schopno bez přepalování) a čeho skutečně dosáhla. Takže: Před recesí roku 2001 se přepalovala a fiskální politika brzdila. S následným pádem pod potenciál začala fiskální politika stimulovat a skončila v podstatě v době, kdy se produkt vrátil na potenciál. S nástupem následující recese se fiskální politika opět uvolnila a pokud dáme stranou přesné načasování a úvahy o ideální míře stimulace, šlo vše doposud v principu tak, jak má:

Někdy v roce 2012 se fiskální politika ale překlopila opět do brzdy, přestože produkt se nacházel stále znatelně pod potenciálem. Oba grafy pak ukazují i zajímavý pohled na fiskální politiku v době vlády pana Trumpa. Na její hodnocení tu ale není prostor, protože to bychom museli hodnotit věci jako je průsak stimulace do obchodních deficitů, či třeba podporu cen akcií a následný efekt bohatství a jeho dopad na ekonomickou aktivitu.

Dnes bych v souvislosti s uvedeným spíše poukázal na to, že docela často můžeme slyšet různá „vodítka“ hovořící o tom, jak by se vlastně měla chovat vláda. U nás se třeba z evidentních důvodů jednu dobu intenzivně rozebírala teze, že vláda se má chovat jako firma. V souvislosti s dluhy zase můžeme slyšet, že vláda se má chovat jako zodpovědné domácnosti. Z mého pohledu jsou obě tvrzení trochu ošemetná:

Chápu, co se autor snažil říci příměrem vlády k firmě, ale vládnutí není ani zdaleka jen o nákladové efektivitě. A zatímco během recese firmy všemožně snižují náklady a investice, vláda (s celkově stabilní fiskální pozici) by tak činit zrovna nemusela, jinak cyklus jen prohloubí. Zrovna tak by vláda během boomu nemusela sekundovat firmám a domácnostem v nákupní euforii. Chápu také, co chtějí lidé říci přirovnáním k zodpovědně se chovajícím domácnostem, ale vládnutí není ve fiskální oblasti o tom, mít vždy nulové dluhy. Opět je o tom, mít deficity v pravý čas a přebytky v pravý čas.

Vláda, když už tu je, by se tak nejspíš měla chovat jako...vláda. A třeba nebýt v zajetí Keynesových „zvířecích pudů“ tak, jako firmy, či domácnosti. Nedávno jsem tu v této souvislosti psal o fiskálních a monetárních autopilotech, ale tím nechci říci, že na toto téma mám nějaký vyhraněný názor. S autopiloty to také není vždy lehké.

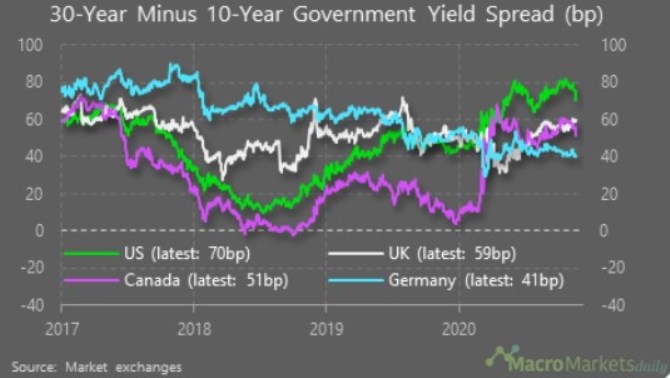

Pro ty, které zajímá zejména aktuální vývoj v ekonomice ještě jeden, s vládními financemi související, graf. Ukazuje sklon výnosové křivky – rozdíl mezi výnosy krátkodobých a dlouhodobých obligací. Tento graf tu aktualizovaný ukazuji opakovaně, protože tento rozdíl může být slušným indikátorem důvěry investorů v sílu oživení: Čím větší důvěra, tím větší onen rozdíl a naopak. Protože tato důvěra zvedá dlouhodobější růstové a inflační očekávání a tudíž výnosy delších obligací (tlačí dolů jejich ceny). Podle grafu se situace v posledních dnech docela změnila protože Severní Amerika zamířila dolů, zatímco UK nahoru. Jen Německo si drží směr:

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

30.10.2024 Pochybujete o crowdfundingu? Vsaďte na lepší…

30.10.2024 Hra o trhy: Jak volby a globální napětí ženou…

16.10.2024 Aby i v zimě nohy zůstaly v teple

Okénko investora

Radoslav Jusko, Ronda Invest

Olívia Lacenová, Wonderinterest Trading Ltd.

Starbucks v červených číslech: Přinese vize nového generálního ředitele oživení?

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Americké prezidentské volby za dveřma. Jaký vliv bude mít výsledek na žlutý kov?

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?