Švédská hádanka

Svět se nám někdy nechce chovat podle našich teorií a dokonce ani podle dosavadních zkušeností. Naráží na to třeba Danske Bank při snaze okomentovat vývoj inflace ve Švédsku. A jelikož (očekávaná) inflace je jedním z nejsilnějších faktorů, který nyní hýbe trhy, stojí za to se na tuto anomálii podívat s několika obecnějšími poznámkami.

DB naráží konkrétně u vývoje cen oblečení – jak ukazuje následující obrázek, prodeje se v tomto segmentu retailu prudce propadly a i když nastalo určité zotavení, stále se nachází hluboko pod standardem nedávné minulosti:

Graf ale také ukazuje, že ceny v tomto segmentu trhu rostly a to docela mimořádným způsobem. Takže tu máme neobvyklou situaci, kdy pokles prodejů daný útlumem poptávky jde ruku v ruce s růstem cen. DB to komentuje s tím, že „jeden by čekal, že prodejci budou ceny spíše snižovat“ a poukazuje i na to, že současný neobvyklý vývoj připomíná vývoj v roce 2011 (opět viz graf). DB komentuje i růst inflace v Norsku, která s ohledem na poptávkový útlum také představuje určitý oříšek. Banka píše, že se tu může pojit efekt vyšších cen dovozů a uzavřených hranic – nižší konkurence retailu ze Švédska, která umožňuje domácím prodejcům zvýšit ceny.

Investoři mají jasno

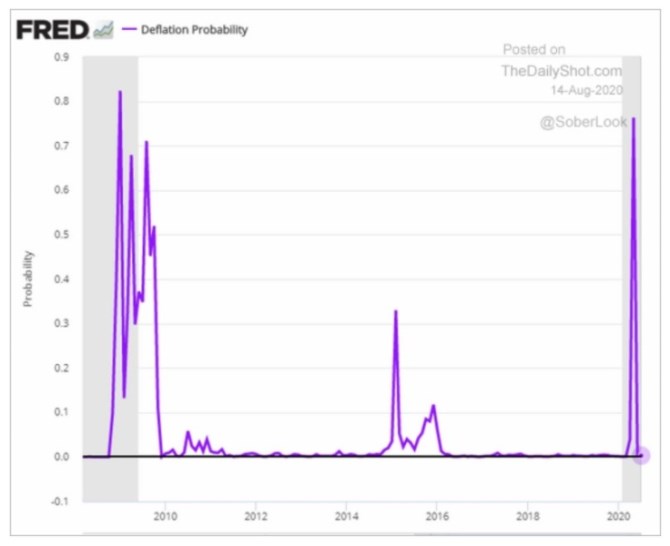

Následující graf ukazuje, že St. Louis Fed v květnu odhadoval, že se 75 % pravděpodobností přijde deflace, ale od té doby se tento odhad prudce změnil:

Zdroj: Twitter

Posuny křivky v tomto grafu beru hlavně jako odraz toho, v jak vysoce nejisté době se pohybujeme. Ona švédsko – norská „záhada“ to ukazuje celkem jasně – do cenové hry se tu v krátkém časovém období vložilo v principu vše, co mohlo. A to samé platí v řadě zemí na makroekonomické úrovni - inflace bude dána změnami poptávky (pandemie, sociální distancování monetární stimulace, změny ve struktuře poptávky a tudíž změny v relativních cenách...), i změnami nabídky a to možná včetně tržní koncentrace. Co bude výsledkem?

Možná skutečně prudce klesla pravděpodobnost deflace, ale stojí za to mít na paměti, že to ještě automaticky neznamená rostoucí pravděpodobnost vysoké inflace. Jak jsem tu psal před časem, ta by v konečném důsledku nastala, (za prvé) pokud by centrální banky měly stále stejné mandáty, ale nebyly by schopny je „technicky“ naplnit. S tím, že šlápnutí na brzdy je u nich obvykle jednodušší než šlápnutí na plyn.

Nebo by se (za druhé) formálně či neformálně změnil mandát centrální banky – nebyla by ochotná, či by jí nebylo umožněno šlápnout na brzdu v případě, že inflace mířila soustavně nad 2 %. Sem patří i možnost, že by vláda stála centrální bance v cestě kvůli tomu, že by zvedání sazeb zvýšilo váhu dluhové služby. A zařadit sem můžeme i oficiální změnu cíle na nějaké vysoké hodnoty.

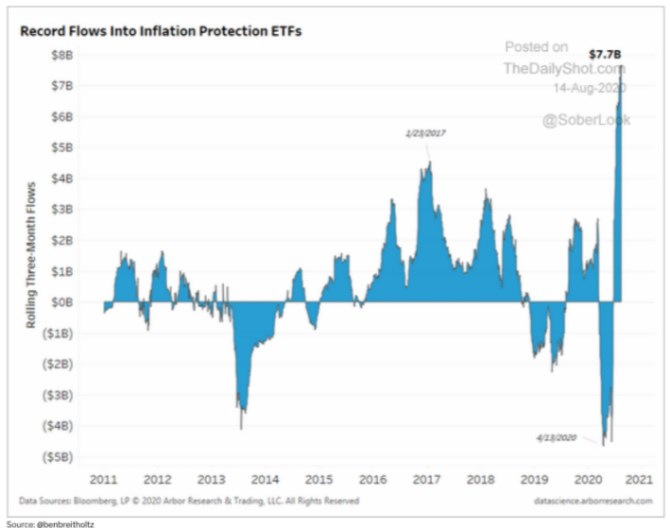

Možné je obojí – neschopnost, či neochota/nemožnost naplnění současného inflačního cíle, o pravděpodobnostech bychom se ale asi bavili dlouho. Alespoň nitřní dialog tohoto typu ale není na škodu, protože obecné a příliš zjednodušené úvahy typu „hodně peněz = automaticky vysoká inflace“ mohou být zrádné. Nicméně podle následujícího grafu mají investoři celkem jasno - příliv peněz do ETF s inflačně chráněnými investicemi:

Zdroj: Twitter

Malým, ale ne úplným úkrokem stranou bych ještě ukázal následující tabulku z dílny DB, která se zaměřuje na „online“ indikátory ekonomické aktivity (týdenní změny). Od indexu Bundesbanky a NY Fedu, přes mobilitu až po spotřebu elektrické energie se nám čísla jen s pár výjimkami (povětšinou v Německu) žluto-červenají (tj. naznačují znatelný útlum). Implikace této části současného inflačního příběhu je tedy zřejmá.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Koruna, Švédská koruna SEK, kurzy měn

- Švédská hádanka

- Švédská centrální banka je připravena půjčit MMF 100 miliard švédských korun

- Evropská investiční euforie je větší hádankou, než ta americká

- Trhy mají novou hádanku: Z dlouhodobé stagnace dlouhodobá expanze?

- Jedna monetární hádanka, jedno velké poučení

- Zprávy o zlatě - Akcie, zlato, trochu hádanka

- Poslední hádanka - předměty podnikání

- České finance připomínají hádanku s otevřeným koncem

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory