Kutilové vybudovali na akciích horskou dráhu

Před pár týdny se u nás kutilové vrhli na znovuotevřené hobby markety, což naznačilo, že tento druh činnosti během epidemie strádat nebude. Investiční společnost Bespoke si všímá pozoruhodného a vlastně odpovídajícího vývoje cen akcií firmy Lowe's, která se zaměřuje na kutily v USA. Jak je to s touto firmou, akciemi a fundamentem?

Následující graf ukazuje, že akcie Lowe's nejsou pro ty, kteří by se báli krátkodobých ztrát, ale trend již několik let směřuje nahoru. Pozornost pak budí zejména vývoj posledních týdnů, kdy akcie nejdříve ztratila asi polovinu své hodnoty, či přesněji řečeno ceny, aby pak během stejně krátké doby téměř vše dohnala:

Bespoke (i kolegové z Patrie) poukazuje na nedávno zveřejněné čtvrtletní výsledky Lowe's, které vysoce převýšily očekávání a analytici Bespoke se v této souvislosti ptají, jak mohl trh u této akcie tak hrubě chybovat. Onen cenový kolaps přišel na vrcholu obav z COVID-19, když „investoři nepředpokládali, že Lowe's bude těžit ze sociálního distancování“. Pak ale nastal rychlý obrat kvůli tomu, že investoři pochopili, že spotřebitel využije času doma k tomu, aby opravoval, stavěl, budoval. Pomohlo i to, že tyto obchody byly zařazeny do skupiny nezbytného zboží. V současné situaci je tak očividně těžké odhadnout další vývoj a názory se mohou rychle měnit i o 180 stupňů. Jak je to s fundamentem firmy a akcie?

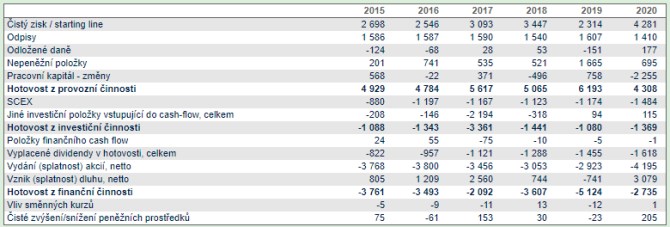

Krátký pohled na to, co firma s vydělanými penězi dělala, ukazuje, že ve fiskálním roce 2020 na dividendách a odkupech vyplatila znatelně více, než vydělala (a to i kdybychom eliminovali onen vliv pracovního kapitálu). Takže se znatelně zvýšily dluhy, což společnost činila soustavně vyjma roku 2019. Jinak řečeno, Lowe's je ukázkovým příkladem společnosti, která se vydala cestou prohazování akcií za dluhy. Její dlouhodobé zadlužení se tak během posledních pěti let zdvojnásobilo a v poměru k EBITDA dosáhlo více než trojnásobku. Mohli bychom tvrdit, že to není žádný extrém, ale jak tu občas píšu, současné dění možná přinese přehodnocení toho, jaká výše firemního zadlužení je z hlediska rizika optimální.

Podívejme se krátce na valuaci akcií: Pokud by firma neustále vydělávala oněch cca 5 miliard dolarů, které by byly k dispozici pro akcionáře, současná hodnota takového toku hotovosti by se podle mých hrubých kalkulací pohybovala kolem 60 miliard dolarů. Kapitalizace nyní dosahuje 88,4 miliardy dolarů a trh je tedy ohledně budoucího toku hotovosti optimističtější. Na tuto částku bychom se dostali například v případě, že by volný tok hotovosti rostl z oněch 5 miliard dolarů ročně o 2 %. Pokud by Fed dokázal dosáhnout svého inflačního cíle, tak je nyní tedy akcie firmy naceněna na standard roku 2019 dlouhodobě ročně rostoucí o inflaci.

Za poznámku stojí, že hodně podobným vývojem, co se týče trendu i co se týče horské dráhy posledních týdnů, prošla také akcie Home Depot:

Jak je to s jeho valuací? Home Depot ve fiskálním roce 2020 vydělal na volném toku hotovosti 11,1 miliardy dolarů. Pokud by dlouhodobě rostl o 2 %, jeho současná hodnota by byla 256 miliard dolarů. Kapitalizace přitom nyní dosahuje 260 miliard dolarů. Je to pozoruhodné, ale zdá se, že obě firmy jsou naceněny v principu úplně stejně: Standard volného toku hotovosti posledního roku či dvou a dvouprocentní dlouhodobý růst (pro požadovanou návratnost používám betu od Zacks, která u první akcie dosahuje hodnoty 1,38 a u druhé 1,04).

Podle čísel ze Statisty přitom tržby firem v odvětví během posledních pěti let rostly v průměru asi o 5 %, což je spíše blízko standardu růstu nominálního produktu. Z tohoto pohledu se tak ona hrubě odhadnutá 2 % nezdají být nafouknutou bublinou. Ale samozřejmě je tu řada otázek. Například kutilové mohli sice nyní o sto šest opravovat a tvořit, ale otázkou je, jak by zareagovali na oživení jiného tvaru než V. Ona beta ukazuje, že tu určitě nehovoříme o málo cyklických firmách, které by nereagovaly na propady příjmů, růst nezaměstnanosti a tak dále. Čímž se zase dostáváme k diskusi o tom, co ekonomiku skutečně uzavřelo a co ji brzdí.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

30.10.2024 Pochybujete o crowdfundingu? Vsaďte na lepší…

30.10.2024 Hra o trhy: Jak volby a globální napětí ženou…

16.10.2024 Aby i v zimě nohy zůstaly v teple

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Starbucks v červených číslech: Přinese vize nového generálního ředitele oživení?

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Americké prezidentské volby za dveřma. Jaký vliv bude mít výsledek na žlutý kov?

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Radoslav Jusko, Ronda Invest

Kámen úrazu – někteří potřebují půjčky na pokrytí běžných potřeb, jiní spoří ale neinvestují

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?