EY M&A Barometr: V České republice se v roce 2019 uzavřelo celkem 282 transakcí, nejčastěji na trhu s nemovitostmi

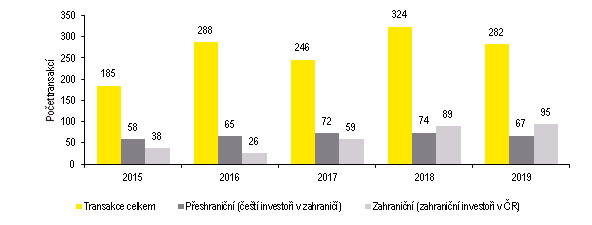

Celkem 282 uzavřených transakcí vypovídá o velkém apetitu domácích i zahraničních investorů. Rok 2018 byl z pohledu počtu transakcí v ČR rekordní, v loňském roce jsme se dočkali mírného poklesu o 13 %. Trhu dominují transakce v oblasti prodeje nemovitostí a transakce v technologickém sektoru. EY M&A Barometr analyzuje stav a klíčové trendy českého trhu fúzí a akvizic v roce 2019.

Zdroj: EY

„Očekávání pokračující vysoké transakční aktivity se loňském roce potvrdilo. I přes meziroční mírný pokles hodnotíme dění v oblasti fúzí a akvizic velmi kladně. Klíčovým faktorem podporujícím vysokou aktivitu na českém trhu fúzí a akvizic v roce 2019 byl pokračující pozitivní vývoj makroekonomické situace. To se vše změnilo s příchodem globální pandemie Covidu-19, která od března 2020 prakticky zastavila světovou ekonomiku. Dopad na trh fúzí a akvizic alespoň na nejbližší období bude zásadní,“ uvádí Štěpán Flieger, ředitel oddělení fúzí a akvizic společnosti EY v České republice.

Příliv zahraničních investorů stále pokračuje

Od roku 2016 lze sledovat opět rostoucí trend v přílivu investorů ze zahraničí, co se týče počtu jednotlivých transakcí. V roce 2019 poměr akvizic realizovaných zahraničními investory vůči celkovému počtu transakcí dosáhl vůbec nejvyšší hodnoty, a to 34 %. Nejaktivnějšími zahraničními investory byli v roce 2019 Němci s celkem 17 uzavřenými transakcemi následováni Američany a Rakušany.

|

Investice do zahraničí |

Počet |

|

14 | |

|

7 | |

|

7 | |

|

6 | |

|

4 | |

|

4 |

|

Zahraniční investoři |

Počet |

|

17 | |

|

15 | |

|

11 | |

|

7 | |

|

5 | |

|

4 |

Zdroj: EY

Největší

podíl mají tuzemské transakce

Nejvyšší podíl na celkovém počtu transakcí měly jako v celém sledovaném období znovu transakce domácí. Zajímavostí je, že poměr zahraničních investic a investic směřujících do zahraničí v tomto roce nejvýrazněji převýšil počet domácích transakcí v rámci sledovaného období.

Z deseti největších transakcí uzavřených v tomto roce tři spadají do kategorie domácích transakcí, na dvou se podíleli zahraniční investoři a ve čtyřech případech čeští investoři nakupovali v zahraničí. Do poslední kategorie spadá i největší transakce, kdy Sazka Group a.s. získala 68,19% podíl v řecké společnosti OPAP.

I přes celkový pokles počtu transakcí oproti minulému roku je zřejmé, že se v roce 2019 zvýšil apetit finančních investorů. Ti se podíleli na celkovém počtu transakcí z jedné třetiny a počet jimi uzavřených transakcí tak oproti předchozímu roku vzrostl o více než 20 %.

V rámci deseti největších transakcí však výrazně převládají investoři se strategickým záměrem s účastí českých miliardářů a jejich finančních skupin.

Nejaktivnějším investorem v roce 2019 byla skupina CPI se sedmi transakcemi, následována skupinou ČEZ se šesti dealy. Aktivní byla také IT skupina Solitea s pěti a EPH se čtyřmi transakcemi.

Trhu dominují transakce na trhu s nemovitostmi

Oproti minulému roku první dvě pozice v řazení dle počtu uzavřených transakcí v rámci jednotlivých sektorů zůstaly nezměněné. Na prvních dvou místech zůstávají stále realitní transakce a akvizice technologických firem. Došlo však ke změně relativního zastoupení obou sektorů v rámci celkového počtu transakcí. I přesto, že došlo k cca 5% poklesu (absolutně 25 transakcí) u realitních transakcí, tak hned tři transakce z tohoto sektoru se dostaly do výběru TOP10 za rok 2019. Ve dvou z těchto tří transakcí hráli roli korejští investoři.

U technologických firem jsme naopak zaznamenali o 8 více úspěšně dokončených transakcí. V tomto sektoru můžeme zmínit významnou transakci, kdy došlo k prodeji majoritního podílu ve společnosti Kiwi.com za cca 130 mil. USD a kupujícím byla společnost General Atlantic.

Na předních místech se pak tradičně umístily sektory jako výroba, spotřební zboží a energetika, kde důležitou roli hrají dva z dlouhodobě nejaktivnějších hráčů na trhu fúzí a akvizic, a to ČEZ a EPH. Právě ze sektoru energetiky jsou další dvě největší transakce roku 2019. Za více než 2 mld. USD koupilo konsorcium vedené společností Macquarie Infrastructure and Real Assets, do nějž patří British Columbia Investment Management Corporation a Allianz Capital Partners, zbývající podíl (50,04 %) a stalo se tak 100% vlastníkem společnosti innogy Grid Holding, a.s. Druhou významnou transakcí byla akvizice 100% podílu ve společnosti Alpiq Generation CZ společností Sev.en Energy vlastněnou Pavlem Tykačem. Hodnota této transakce byla cca 313 mil. USD.

Naopak ke zhruba polovičnímu poklesu aktivity došlo v sektoru médií a zábavního průmyslu. I navzdory tomu se v České republice odehrálo několik zajímavých transakcí v rámci tohoto odvětví. Tou největší je akvizice společnosti Central European Media Enterprises, do které spadá například česká televize Nova, vlastněná skupinou PPF. Tato transakce zahrnuje společnosti z České republiky, Slovenska, Bulharska, Rumunska a Slovinska. Tato transakce dosud nebyla dokončena.

Druhou transakcí je prodej společnosti Warhorse Studio, která vyvinula velice úspěšnou hru Kingdome Come, švédské herní společnosti THQ Nordic, která nákup uskutečnila prostřednictví své rakouské dcery Koch Media. Poslední transakcí, kterou za tento sektor zmíníme, je prodej firmy Beat Games americké společnosti Oculus VR, dceřinou společností Facebooku.

V bankovnictví loni pokračovala konsolidace odvětví. Co se týče počtu transakcí, byl vývoj s předešlým rokem téměř totožný. Avšak hned dvě transakce z nich se zařadily do seznamu deseti největších. První byla akvizice Českomoravské stavební spořitelny, která nyní patří ČSOB. V rámci druhé transakce pak MONETA Money Bank akvírovala Wüstenrot stavební spořitelnu a Wüstenrot hypoteční banku.

V rámci ostatních odvětví jsme zaznamenali významnější nárůst v sektoru farmacie a biotechnologie. Zde bychom vybrali transakci, kdy německá společnost STADA Arzneimittel koupila českou společnost Walmark.

Fúze a akvizice po pandemii COVID-19

Hodnocení historických M&A aktivit by bylo bez reflexe aktuální situace neúplné. Podle nejnovějšího průzkumu EY Global Capital Confidence Barometer (realizovaného na skupině více než 2 900 členů top managementů) jsou plány na realizaci divestic nebo akvizici v nejbližších 12 měsících na jedné z nevyšších úrovní – 56 % respondentů očekává, že jejich společnost bude v tomto časovém horizontu aktivní v oblasti M&A. Při výběru cílové společnosti se hodlají investoři zaměřit na její ekonomickou odolnost (38 %), počítají s tím, že ceny společností poklesnou (39 %) nicméně očekávaný pokles ceny není jediným motivem pro nákup společností.

„Je zjevné, že předchozí krize následující po roce 2008 byla poučením a korporátní svět bude mnohem více sledovat M&A situace a aktivně do nich vstupovat. Alespoň tak se dá vykládat aktuální výsledek průzkumu,“ říká Petr Kováč, partner oddělení transakčního poradenství společnosti EY a dodává závěrem: „Vývoj po minulé finanční krizi ukázal, že právě to je doba, kdy lze výhodně realizovat kvalitní akvizice. Poučili jsme se z propadu na trhu fúzí a akvizic v letech 2008 až 2012, protože teď při zpětném pohledu vidíme, že to byla příležitost pořídit si kvalitní podniky, které by celé skupině pomohly na oživujícím trhu k rychlejšímu růstu.“

Žebříček TOP 10 největších transakcí se zveřejněnou hodnotou v roce 2019

|

Cílová společnost |

Kupující |

Odhadovaná hodnota v mil. $ | ||

|

Organization of Football Prognostics S.A (OPAP) (68.19% Stake) |

Sazka Group, a.s. |

Česká republika |

2 824 | |

|

innogy Grid Holding, a.s. (50.04% Stake) |

Česká republika |

Macquarie Infrastructure and Real Assets Inc. |

2 006 | |

|

Central European Media Enterprises Ltd. |

PPF Group N.V. |

Česká republika |

1 715 | |

|

Alpiq Generation (CZ) s.r.o. (Kladno power plant); Alpiq Generation (CZ) s.r.o. (Zlin power plant) |

Česká republika |

Sev.en Energy AG |

Česká republika |

313 |

|

Warsaw Financial Centre (WFC) |

CPI Property Group |

Česká republika |

311 | |

|

Waltrovka office complex |

Česká republika |

Macquarie Group Ltd.; LB Asset Management Inc.; Hanwha Investment & Securities Co. Ltd. |

281 | |

|

Českomoravská Stavební Spořitelna, a.s. |

Česká republika |

Československá Obchodní Banka, a.s. |

Česká republika |

271 |

|

Knjaz Milos A.D. |

226 | |||

|

Wüstenrot - stavební spořitelna, a.s.; Wüstenrot hypoteční banka a.s. |

Česká republika |

MONETA Money Bank, a.s. |

Česká republika |

201 |

|

Rustonka office centre |

Česká republika |

White Star Real Estate Sp. z o.o.; Hana Financial Group |

182 |

Zdroj: EY M&A Barometr 2019

Pozn.: V roce 2019 společnost EP Global Commerce a.s. získala další podíl ve společnosti Metro AG (12,48 %). První část podílu byla získána v roce 2018 a společně s tímto nově zakoupeným balíkem akcií drželo v roce 2019 EP Global Commerce a.s. v Metro AG celkem 29,9% podíl. Nově získaný podíl byl koupen za 728 mil. USD.

EY M&A Barometr vydávaný společností EY analyzuje veřejně dostupné informace pocházející z různých renomovaných databází, jako je Mergermarket, Dealwatch, Capital IQ nebo Zephyr. M&A Barometr zahrnuje dokončené transakce mezi soukromými společnostmi. V analýze se nezohledňují následující transakce: akvizice menšinových podílů pod 15 %, převzetí menšinových podílů většinovým akcionářem, nemovitostní transakce (s výjimkou těch, kde cílem nebo kupujícím je společnost investující do nemovitostí nebo nemovitostní fond), transakce na kapitálových trzích, akvizice licencí, společné podniky (joint-venture), investiční projekty „na zelené louce“, prvotní úpisy akcií na burze, privatizace a vnitrofiremní reorganizace.

Ernst & Young

Ernst & Young je předním celosvětovým poskytovatelem odborných poradenských služeb v oblasti auditu, daní, transakčního a podnikového poradenství.

Znalost problematiky a kvalita služeb, které poskytujeme, přispívají k posilování důvěry v kapitálové trhy i v ekonomiky celého světa.

Výjimečný lidský a odborný potenciál nám umožňuje hrát významnou roli při vytváření lepšího prostředí pro naše zaměstnance, klienty i pro širší společnost.

Více informací na: www.ey.com/cz/cs/home

Nemovitosti, reality - byty, domy

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Daňové přiznání k dani z příjmů fyzických osob 2019 včetně změn kvůli koronaviru

- Kalkulačka DPH - výpočet DPH pro rok 2019 i pro roky 1993-2018

- Platové třídy 2019 a 2020

- Platové stupně 2019 a 2020

- Kalkulačka pro OSVČ hlavní činnost za rok 2019 - výpočet daně z příjmů, sociálního a zdravotního pojištění

- Změna času - střídání času 2019, konec střídání času, letní a zimní čas

- Katastr nemovitostí - nahlížení do katastru nemovitostí online

- Česká koruna, CZK - kurzy měn české koruny

- Rodičovský příspěvek 2024 - kalkulačka. Nárok na celkem 350.000 Kč na 1 dítě a 525.000 Kč na vícerčata mají všichni rodiče. Liší se rychlost čerpání.

- Ošetřovné 2024 - kalkulačka: celkem 6.399 Kč za 9 dnů ošetřovného při příjmu 40.000 Kč. O 27 Kč více než vloni.

- Nezaměstnanost v ČR, vývoj, rok 2020, Míra nezaměstnanosti v %

Prezentace

22.11.2024 Výsledková sezóna: Obhájila Nvidia svou…

18.11.2024 Nejlepší telefon za 2 990 Kč. Motorola má hit…

14.11.2024 Dosáhne Bitcoin 100 000 USD do konce roku?

Okénko investora

Radoslav Jusko, Ronda Invest

Dvojnásobný růst prodeje bytů oproti loňsku: Co to znamená pro ceny?

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Jak trh reagoval na volby v USA? Historická maxima, ale i prudké propady

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Mgr. Timur Barotov, BHS

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?

?