Další šíření koronaviru mimo Čínu trhy znervózňuje; česká výsledková sezóna pokračuje - Avast, Erste, VH CME,

I v nejbližších dnech se hlavní zájem investorů bude týkat dění kolem koronaviru. Trh čeká na finální řešení resp. na nalezení léku, který by byl efektivní. Další šíření mimo Čínu může trhy znervózňovat (např. Itálie). Navíc jsme na akciových trzích stále poblíž historických maxim, a proto je zvýšená opatrnost na místě.

Na domácím trhu budeme pokračovat ve výsledkové sezóně za 4Q19. Ve středu před trhem zveřejní čísla Avast. Zde byla hlavní čísla již oznámena a investoři se tak zaměří na komentáře k výhledu. Sledované téma bude zrušení Jumpshotu a vliv tohoto kroku na budoucí hospodaření.

Ve čtvrtek proběhne mimořádná valná hromada CME, kde se bude hlasovat o fúzi CME s dceřinou společností PPF. Čekáme její schválení. Minoritním akcionářům bude nabídnuta cena 4,58 USD/ks za kmenové akcie CME.

V pátek bude zveřejňovat své výsledky Erste Group. Čistý zisk za 4Q19 by měl dosáhnout 246 mil. EUR (-56 % r/r). Prudký meziroční pokles bude způsoben především odpisem goodwillu na Slovensku (165 mil. EUR) kvůli zvýšení tamní bankovní daně. Návrh dividendy očekáváme na 1,5 EUR (oček. hrubý div. výnos 4,3 %). Prudký pokles čistého zisku resp. další odpis goodwillu může některé investory znejistět.

Z makroekonomických zpráv se zaměříme v USA na čtvrteční druhý odhad HDP za 4Q19 (oček. 2,2 po 2,1 % q/q), objednávky zboží dlouhodobé spotřeby (oček. -1,5 po +2,4 % m/m) a páteční spotřebitelský sentiment univerzity Michigan (oček. 100,8 po 100,9 bodech m/m). V Německu se zaměříme na pondělní indexy Ifo, které by měly vykázat další oslabení.

Zprávy z trhu

Osmý týden letošního roku se nadále nesl ve stínu dění kolem koronaviru. Investoři sledovali především šíření nemoci mimo území Číny. Případy úmrtí mimo Čínu zvyšují ostražitost nad možností rozvinutí pandemie do globálního měřítka. Pokračující útlum čínského průmyslu v postižených oblastech se pak dále přenáší do konkrétních omezení v některých světových firmách. Příkladem je varování před slabšími tržbami ze strany Applu. Vnímání tohoto rizika nabývá na důležitosti, což je patrné například v ceně zlata, které se dostalo výrazně nad 1 650 USD/oz, což jsou sedmiletá maxima. Dalším příkladem jsou úrovně výnosů 30letých státních dluhopisů USA, které dosáhly 1,9 %, tj. historických minim. Akciové indexy se rovněž trochu zatřásly, především proto, že se situaci kolem koronaviru nedaří stabilizovat. Konkrétně pak index S&P 500 vykázal za týden -1,3 % t/t. Podobně pak Evropa prostřednictvím indexu EuroStoxx 600 klesla o 1,2 % t/t. Domácí index PX následoval západní trhy a odepsal 1,1 % t/t na 1 091 bodů.

Z pohledu celého týdne byla nejvíce rostoucí akcií CME (+1,4 % t/t na 103,8 Kč). Titul se obešel bez výraznější kurzotvorné informace. Vzhledem k probíhajícímu sloučení s dceřinou společností PPF, která nabízí minoritním akcionářům 4,58 USD za akcii, se cena na BCPP pohybuje v závislosti na vývoji směnného kurzu Kč/USD a odhadované ceny financování. Výsledkem současného oslabení domácí koruny vůči dolaru je proto růst ceny kurzu CME na domácím trhu.

Naopak nejvíce klesajícím titulem domácího trhu byl Avast (-4,4 % t/t na 131 Kč). Investoři čekají na zveřejnění výsledků tento týden. Po informacích ohledně zavření Jumpshotu titul dostal několik snížených doporučení a aktuálně si hledá směr poté, co na začátku letošního roku dosáhl historických maxim.

Avast

- Trh čeká komentář k dalšímu růstu

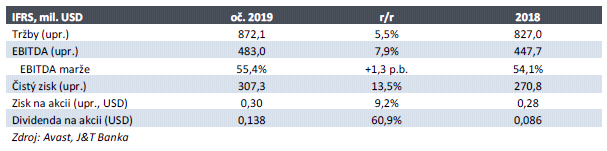

Společnost Avast zveřejní výsledky hospodaření za r. 2019 ve středu 26. 2. před otevřením trhu. Avast již 30. ledna předoznámil tržby a zisk EBITDA za loňský rok. Tržby očištěné o ukončované operace podle Avastu loni činily 862,8 mil. USD, což podle nás znamená celkové tržby společnosti 872,1 mil. USD (+5,5 % r/r). Upravený zisk před odpisy EBITDA pak loni činil 483 mil. USD (+7,9 % r/r). Marže zisku EBITDA meziročně vzrostla o 1,3 proc. bodu na 55,4 %, avšak podotýkáme, že cca 1 procentní bod nárůstu je dán změnou metodiky: podle nového účetního standardu IFRS 16 se některé náklady přesouvají z provozních nákladů do odpisů, což navyšuje zisk EBITDA. Bez tohoto efektu by EBITDA marže byla meziročně téměř beze změny.

Pokles některých nehotovostních položek (hl. amortizace) a úrokových nákladů pak vede k ještě rychlejšímu růstu upraveného čistého zisku, který odhadujeme na 307,3 mil. USD (+13,5 % r/r). Zisk na akcii pak očekáváme ve výši 0,30 USD. Jeho meziroční růst 9,2 % je nižší než u celkového čistého zisku vzhledem k růstu počtu akcií.

Dividendová politika Avastu počítá s výplatou cca 40 % volného cash flow po odečtení úrokových nákladů. Volné cash flow odhadujeme na 335,5 mil. USD a dividendu na akcii očekáváme 13,8 centů či 3,19 Kč. Tato dividenda při současné ceně akcie implikuje div. výnos 2,3 % p.a. Podotýkáme, že Avast již v říjnu vyplatil mezitímní dividendu 4,4 centů (1,03 Kč), proto dividendu zbývající k vyplacení za loňský rok (tzv. finální dividendu) odhadujeme na 9,4 centů (2,16 Kč). Rozhodný den pro dividendu očekáváme v květnu 2020.

Vzhledem k tomu, že management dvě nejdůležitější čísla (tržby, zisk EBITDA) za r. 2019 již oznámil, akcie Avastu podle nás nemusejí na samotné výsledky za loňský rok výrazně reagovat. V závěru ledna navíc Avast zveřejnil i stručný výhled na tento rok, kdy počítá s růstem upravených tržeb „středním, jednociferným tempem“, pokud je vyloučen efekt uzavírané divize Jumpshot. Trh je tak obeznámen i s výhledem a ani u něj tak neočekáváme překvapení.

Jsme nicméně názoru, že právě uzavření Jumpshotu, jenž byl kritizován médii za prodej klientských dat, obrací pozornost investorů k tomu, odkud bude společnost generovat další růst. Přestože Jumpshot loni nepředstavoval více než 4 % tržeb a 1,4 % zisku EBITDA, dokázal svým rychlým rozvojem přispívat cca 2 proc. body k růstu celkových tržeb Avastu. Investory proto bude o to více zajímat, jak se firmě daří prodávat i neantivirové produkty (VPN, C-Cleaner, atd.) a kdy očekává uvedení nových, z nichž by mohla navyšovat tržby. Toto očekáváme jako téma pro konferenční hovor, jenž se bude konat v 10:00 SEČ v den výsledků.

Od výsledků Avastu proto neočekáváme zásadní překvapení v podobě čísel. Prezentace na konferenčním hovoru může spíše ovlivnit názor investorů na to, zda se firmě podaří generovat hmatatelný růst i bez Jumpshotu.

Erste Group

- Projekce výsledků za 4Q19

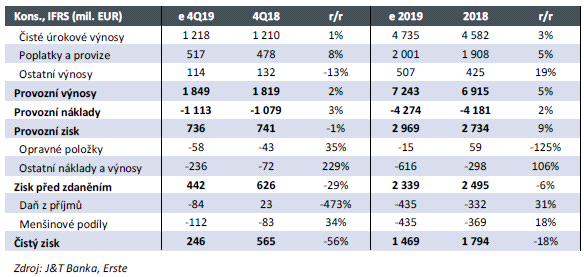

Erste Group oznámí výsledky hospodaření za 4Q 2019 ve čtvrtek 28. února před otevřením trhu. Na úrovni čistého zisku očekáváme více jak 50% meziroční pokles, který je způsoben jednorázovým odpisem goodwillu na Slovensku.

Růst úrokových výnosů by měl zpomalit na 1 % r/r. Zvyšování úrokových sazeb, které bylo patrné donedávna v některých zemích (např. ČR, Rumunsko), se zastavilo a stagnující či mírně klesající čistá úroková marže částečně kompenzuje růst úvěrů. Výnosy z poplatků by si naopak měly udržet solidní růst, když hlavními tahouny by měly být především poplatky z platebních transakcí a ze správy aktiv. Za celý rok by pak výnosy z poplatků měly dosáhnout managementem v minulosti zmiňovanou úroveň 2 mld. EUR. Provozní náklady by měly vykázat sezónní nárůst oproti předchozím kvartálům, nicméně vzhledem k rostoucím nákladům na IT a růstu mezd je očekávaný 3% meziroční růst solidním výsledkem. Také rizikové náklady by měly vykázat sezónní nárůst a podobně jako v roce 2018 by i za rok 2019 měl být 4. kvartál jediným, kdy byla tvorba opravných položek vyšší než jejich rozpouštění. Nicméně z pohledu podílu nesplácených úvěrů neočekáváme výraznější změnu oproti předchozím kvartálům (2,7 % ve 3Q19).

V položce ostatní provozní náklady a výnosy banka zaúčtuje odpis celého goodwillu na Slovensku, tedy přibližně 165 mil. EUR. Hlavním důvodem je zvýšení bankovní daně, která se od začátku tohoto roku zdvojnásobila a jejíž platnost se posunula na dobu neurčitou. Původně měly banky daň platit naposledy v

tomto roce.

Celkově by výsledky měly potvrdit trendy z minulých kvartálů, konkrétně tedy především postupné zpomalování růstu úrokových výnosů způsobené obnoveným tlakem na úrokové marže, přetrvávající dobrou kvalitu úvěrového portfolia a dobrou kontrolu provozních nákladů. Management by měl také oznámit návrh dividendy ze zisku minulého roku, který očekáváme na úrovni 1,5 EUR na akcii (4,3% hrubý dividendový výnos), v souladu s tím, co v minulosti již několikrát naznačil.

Nepředpokládáme, že by nadcházející výsledky přinesly zásadnější informace, které by změnily pohled

investorů na titul.

ČEZ

- Prodej rumunských aktiv závisí na nabídnuté ceně

Šéf rumunské divize ČEZu Ondřej Šafr řekl, že prodej místních aktiv bude záležet na nabídnuté ceně. Pokud společnost neobdrží vhodnou nabídku, proces prodeje může být odložen nebo ČEZ může v Rumunsku zůstat. Podle předchozích informací by závazné nabídky na všechnu či jen některá aktiva v zemi měly být podány v průběhu 2. čtvrtletí tohoto roku. ČEZ prodává v Rumunsku distribuční síť, větrné parky a čtyři menší vodní elektrárny. Cena by podle našich odhadů měla přesáhnout 30 mld. Kč (56 Kč na akcii).

EPH

- Zvýšení podílu v elektrárně Schkopau

Společnost EP Power Europe, která patří do skupiny EPH, zvyšuje podíl v německé hnědouhelné elektrárně Schkopau. EP Power Europe, která má v elektrárně v současné době podíl 42 %, uzavřela dohodu s Uniperem o odkupu zbývajícího 58% podílu do r. 2021. Cena transakce nebyla zveřejněna. Německo počítá s tím, že výroba elektřiny z hnědého uhlí by měla pokračovat do r. 2038.

J&T BANKA, privátní banka úspěšných:

Od roku 1998 se staráme o investice a finance těch nejbohatších, těch nejnáročnějších. Individuální přístup a maximální komfort je cítit ve všem, co děláme. Jsme privátní bankou, která klientům pomáhá majetek zhodnotit, ochránit a předat dalším generacím a v neposlední řadě si ho také užít. Učíme se od těch nejlepších a rosteme spolu s našimi klienty.

Vedle komplexních služeb family office a privátního bankovnictví poskytujeme specializované financování v oblasti real estate a podnikových akvizic. Do bankovního holdingu J&T patří kromě české J&T Banky její slovenská pobočka, ruská banka J&T Bank ZAO a banka J&T Bank and Trust se sídlem na Barbadosu.

Více informací na: www.jtbank.cz

Přečtěte si také

Poslední zprávy z rubriky Akcie ve světě:

Přečtěte si také:

Příbuzné stránky

- Srážková daň 2020 - daň vybíraná srážkou, změny kvůli koronaviru

- Silniční daň v roce 2020, posunutí placení záloh kvůli koronaviru

- Energie - vývoj cen energií na komoditních trzích

- Kalkulačka online 2021 i 2020 - čistá mzda, hypotéky a další kalkulačky

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Kurzy ČNB - Kurzovní lístek České Národní Banky

- Kurzovní lístek Česká spořitelna, Kurzovní lístky bank

- Česká spořitelna, a. s. - euro, vývoj kurzu měny

- Podnikání v České republice

- USD, americký dolar - převod měn na CZK, českou korunu

- Česká pošta - ceník poštovného 2020

- UAH, ukrajinská hřivna - převod měn na CZK, českou korunu

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets