Trhu by prospělo méně akcionářů a více vlastníků

Je možné, aby akciový trh rostl, ale nevzkvétal? Záleží samozřejmě na definici rozkvětu, ale včera jsem psal o tom, že k tomuto jevu může na trhu v USA (a asi nejen tam) docházet. Mimo jiné to podle mne naznačuje studie „The Modern Corporation Statement on Management“, jejíž druhé části a souvisejícím tématům bych se rád věnoval dnes.

Vedle „akcionářů a managementu bez závazků“, o kterých jsme hovořili v úterý, studie tvrdí, že u obchodovaných firem existuje znatelná tendence ke krátkodobé maximalizaci zisků přes přílišné snižování nákladů. To se mimo jiné promítá do pracovních podmínek zaměstnanců a jejich mezd. Jde o variantu intenzivně diskutované celkové přílišné krátkodobosti cílů obchodovaných firem a jejich vedení. A v konečném důsledku o diskusi o skutečné maximalizaci hodnoty firmy a jejích akcií. Teorie je přitom jednoduchá a můžeme jí shrnout následujícím příkladem:

To, že jde o věc, kde se i mistr tesař utne, je patrné i u případu jménem Kraft Heinz. Známý odborník na firemní strategie John P. Kotter z Harvard Business School nedávno na stránkách Harvard Business Review poukazoval na to, proč zde nefungoval tradiční recept „kup společnost, osekej náklady, umožni jí růst a vydělej hodně peněz“. I přesto, že vše se dělo pod kontrolou Berkshire Hathaway. Pan Kotter poukazoval mimo jiné na to, že hluboká restrukturalizace a snižování nákladů může omezovat inovace a také v zaměstnancích vyvolávat pocity ohrožení a nedůvěry vůči managementu. Lidé mohou dokonce cítit beznaděj - a takové prostředí lze jen těžko považovat za vlídné pro nové nápady a inovace.

Příběh Kraft Heinz vlastně celkově zapadá do toho, co popisuje zmíněná studie. Ta totiž vedle doposud uvedeného hovoří také o celkovém poklesu inovací a zároveň nadměrném množství fůzí a akvizic. Které jsou někdy prováděny jen proto, aby „potěšily finanční trhy“. Ve výsledku pak jen ničí skutečnou dlouhodobou hodnotu firem. Třeba tím, že odvádí pozornost od provozu a jádrové činnosti společností.

V neposlední řadě pak studie tvrdí, že současný systém založený na krátkodobé (!) maximalizaci hodnoty akcií (a spíše bychom měli hovořit o ceně) a omezené odpovědnosti akcionářů vede k přílišnému riskování. Jde zejména o banky a známý problém soukromých zisků a „zestátněných“ ztrát - opět se objevuje téma skrytého socialismu, o kterém jsem psal v první části tohoto zamyšlení.

Je tedy možné, že z akciového trhu se stalo místo, kde notně řádí spekulanti, algoritmy a podobně, a z nějž se vytrácí skutečný vlastník, kterému jde o rozkvět. Tedy ten, kdo se zajímá o společnost samotnou, její fundament a případně se aktivně snaží ovlivnit její chod (aktivně aktivní investování). V bonmotové zkratce by se snad dalo říci, že trhu by prospělo méně akcionářů a více vlastníků (více pánů Buffettů, chcete-li).

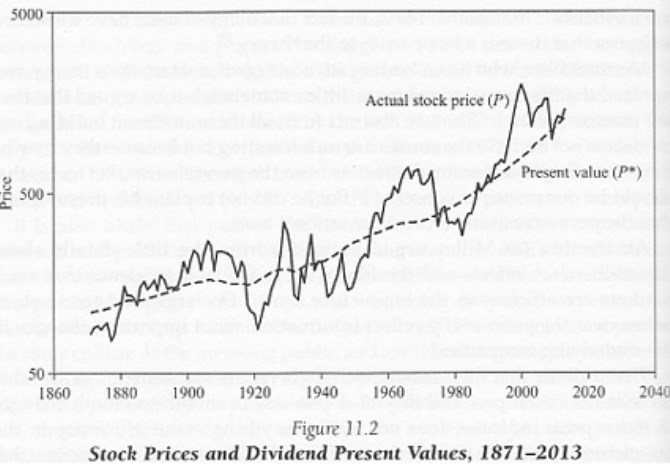

Pro současný stav je mimo jiné typické obrovské množství transakcí a spekulací, které ale nemají velkého fundamentálního opodstatnění (stejný princip minimálně podle výše uvedené studie platí i o zmíněných fůzích a akvizicích – příliš mnoho transakcí, příliš málo reálného základu). Vypovídající je v tomto smyslu třeba objem oněch algoritmických a vysokofrekvenčních obchodů. Ale dlouhodobě hodně říká vlastně také jeden z nejznámějších akciových grafů, v němž Robert Shiller porovnává dlouhodobý vývoj na trhu s odhady fundamentální hodnoty akcií založenými na dividendách:

Zdroj: Robert Shiller

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory