Perly týdne: Akciová rotace, dalších 10 % zisků a naše realitní výjimečnost

Podle jednoho z top analytiků na Wall Street se na trzích vynořila příležitost k investicím, která prý přichází tak jednou za 10 let. Asi to ale nebude libra, ohlášená digitální měna Facebooku, na kterou se (ostražitě) zaměřil šéf amerického Fedu Jerome Powell. Statistikové Evropské unie se zaměřili na jiné věci, kromě inflace třeba na příjmovou nerovnost v zemích osmadvacítky. A Česko si v ní vůbec nestojí špatně. Na rozdíl od schopnosti Čechů a Češek koupit si za své ne až tak dramaticky rozdílné mzdy nový byt.

Jednou za deset let: Marko Kolanovic z JPMorgan je podle CNBC považován za jednoho z top analytiků na Wall Street. Nyní tvrdí, že se díky mimořádné situaci na trhu objevila příležitost k investicím, která přijde „tak jednou za deset let“. Konkrétně hovoří o „obrovské divergenci u hodnotových a defenzivních akcií“.

Index S&P 500 se podle analytika dostane příští rok na hodnotu 3 200 bodů. To implikuje návratnost kolem 6 %, což je „docela málo“. Větší příležitost by ale měla poskytovat ona divergence mezi různými segmenty trhu. Kolanovic tvrdí, že investoři by měli rotovat tam, kde jsou nyní valuace nejnižší a těžit by z toho měly zejména akcie malých společností, odvětví těžby ropy a zemního plynu a materiály. Obecněji pak Kolanovic hovoří o atraktivitě akcií s nízkými valuačními poměry PE a poměru tržní ceny a účetní hodnoty akcií PBV.

Býk poběží dál: CNBC přináší i rozhovor s dlouholetým býkem a známým odborníkem na akciový trh profesorem Jeremym Siegelem. Ten se domnívá, že trh by mohl do konce roku díky Fedu přidat dalších 5 %. A celkem 10 – 12 % předtím, než přijde větší korekce. Podle profesora pak Fed obvykle při změnách sazeb přestřelí. On sám podle svých slov doufá, že americká centrální banka na konci července sníží sazby o 50 bazických bodů, ale uznává, že „takový odvážný krok je nepravděpodobný“.

Predikce dalšího cca 5% posílení trhu se podle Siegela zakládá na odhadu současné férové hodnoty akcií. Zbytek do zmíněných 10 – 12 % by pak mohl být dán onou tendencí Fedu při nastavení sazeb přestřelovat. Profesor k tomu dodal, že má obavy, když se výnos desetiletých vládních obligací nachází nad sazbami Fedu. A právě proto by rád, aby sazby klesly o 50 bazických bodů. Inverze výnosové křivky je totiž podle něj jeden z nejspolehlivějších indikátorů recese.

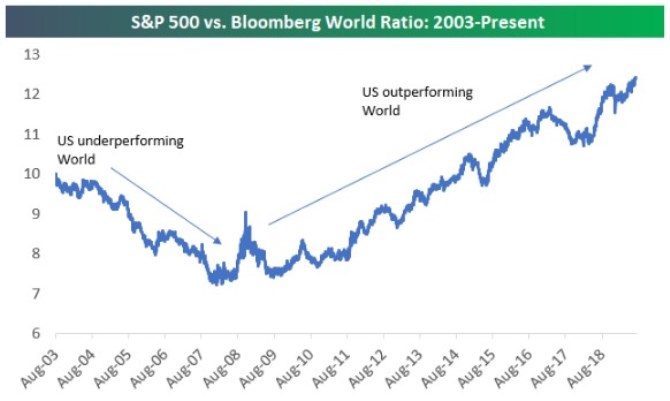

Americký trh má stále navrch: Investiční společnost Bespoke si všímá relativních dlouhodobých výkonů amerického trhu a trhů světových. V jednom z grafů ukazuje jejich relativní sílu od roku 2003. Zřejmá jsou tu dvě rozdílná období – do roku 2008 si vedly lépe světové akcie, ovšem poté přišla léta lepších výkonů amerických akcií. Delší výjimkou byl pouze rok 2016:

Libra a zlatý standard z pohledu šéfa Fedu: Šéf Fedu Jerome Powell podle CNBC uvedl, že zástupci americké centrální banky se setkali s lidmi ze společnosti Facebook předtím, než oznámila vytvoření své digitální měny Libry. Powell se domnívá, že tato měna vzbuzuje „vážné otázky týkající se praní špinavých peněz, ochrany spotřebitele, či finanční stability“. A celý projekt podle něj nemůže pokračovat bez toho, aby Facebook uspokojivě dopověděl na podobné otázky regulátora.

Powell také hovořil o návrzích na návrat ke zlatému standardu. V Kongresu uvedl, že Fedu byl přidělen mandát na stabilizaci reálné ekonomiky, konkrétně zaměstnanosti a inflace. Pokud by tento mandát byl změněn na stabilizaci dolarové ceny zlata, Fed by takový cíl mohl splnit. Jenže pak by se zvýšila volatilita všeho ostatního a centrální banka by to musela ignorovat. Nemluvě o tom, že žádná jiná země na světě se zlatého standardu nedrží.

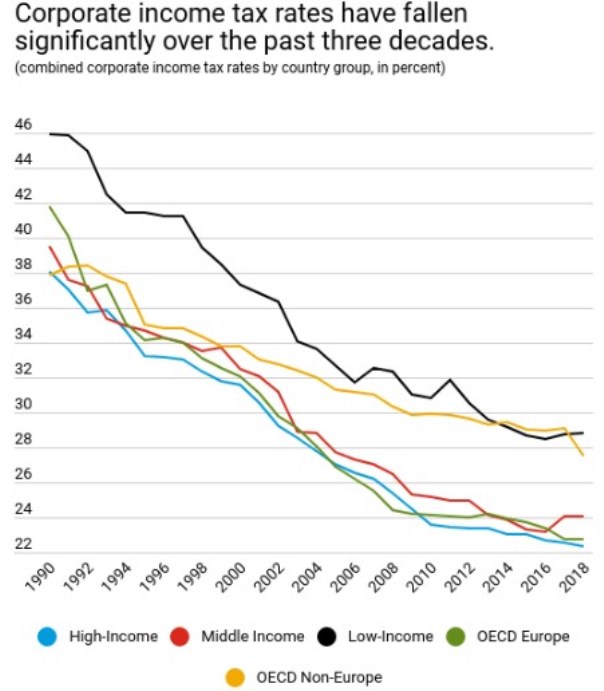

Daňový ráj a nespravedlnost: MMF si v jedné ze svých posledních analýz všímá vývoje v oblasti zdanění koporátního sektoru. Jak ukazuje následující graf, daňové sazby tu dlouhodobě a znatelně klesají, a to ve vyspělých i rozvíjejících se zemích. Fond k tomu dodává, že tento trend spolu s tím, jak lehce se velké korporace daním vyhýbají, vyvolává znatelné problémy. Jednak na straně fiskálních příjmů, a to zejména u chudších zemí, které nejvíce potřebují zdroje na potřebné investice do rozvoje. A popsaný vývoj také „poškozuje důvěru ve férovost celého systému“.

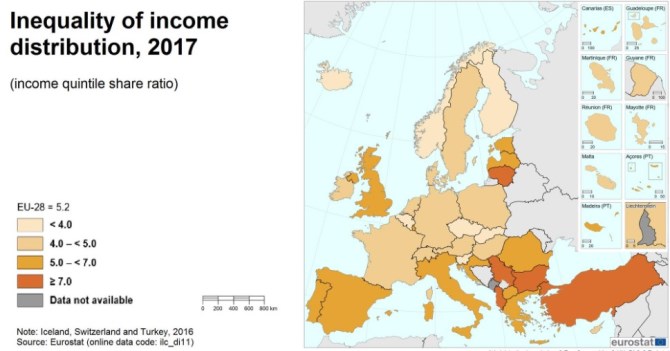

Země rovnosti a inflace: Eurostat přináší tento týden porovnání evropských zemí podle příjmové nerovnosti. Měřítkem je podíl příjmů 20 % populace s nejvyššími příjmy ku příjmům 20 % populace s nejnižšími příjmy. Více než sedminásobný je tento poměr v tmavě vyznačených oranžových zemích, naopak méně než čtyřnásobný je v zemích vyznačených nejslabším odstínem. Tedy například v Norsku, Finsku a České republice:

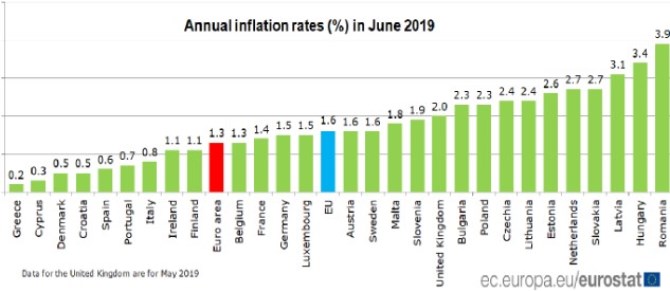

Unijní statistikové přichází i s porovnáním červnové inflace. Ta se drží nejníže v Řecku (0,2 %), ale také v Dánsku a Chorvatsku (0,5 %). Průměr eurozóny je na 1,3 % a EU na 1,6 %, my se s 2,4 % pohybujeme znatelně nad těmito úrovněmi. Nejvyšší je pak inflace v Rumunsku, kde se blíží 4 %:

… a u nás doma

Elektromobilová vlna za dveřmi: Ihned.cz informuje o tom, že „trh s elektromobily se má v Česku rozjet příští rok. Jen Škoda chce prodat 2500 vozů, ČEZ slibuje tisícovku nabíječek“. Po českých silnicích přitom zatím jezdí necelé tři tisíce elektromobilů. Podle předpokladů jich do roku 2030 bude až čtvrt milionu. Postupný nárůst podílu elektroaut na českém vozovém parku začne podle ihned.cz už v roce 2020. Jak bylo uvedeno, „jen největší tuzemská automobilka Škoda Auto předpokládá, že příští rok v Česku prodá 2500 elektromobilů. K tomu pak ještě další stovky plug-in hybridů, které kombinují elektrický a spalovací pohon“.

Naše realitní výjimečnost: Domácí média si houfně všímají nového porovnání realitních trhů v Evropě. Například seznam.cz píše, že „Česko opět „ovládlo“ žebříček dvanácti evropských zemí řazených podle toho, kolik průměrných mezd je nutné naspořit na koupi 70metrového nového bytu. Češi potřebují na průměrný nový byt 11,2 hrubých ročních výplat“. Čísla vyplývají z nové studie Deloitte Property Index, která srovnává ceny rezidenčních nemovitostí ve dvanácti převážně západoevropských zemích.

„Již třetím rokem český trh vede ve statistice poměru ceny bytu k výdělku. Konkrétně jde o to, za kolik průměrných ročních hrubých mezd si může kupující pořídit průměrně drahý nový 70metrový byt. V Česku to vychází na 11,2 roku. Za ním se v žebříčku umisťuje Lotyšsko s 10,1 let a Velká Británie, kde je cena nového bytu ekvivalentem 9,4 ročních hrubých příjmů. Na druhé straně žebříčku jsou potom Portugalci (3,8 roku) následovaní Belgičany (4 roky) a Nory (5 let)“, píše seznam.cz.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Nemovitosti, reality - byty, domy

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Ostatní příjmy, § 10 - Zákon o daních z příjmů č. 586/1992 Sb.

- XRP (Ripple) - aktuální a historické ceny kryptoměny XRP (Ripple) , graf vývoje ceny kryptoměny XRP (Ripple) - 10 let - měna USD

- ROHLIK FIN.10,0/26 - Dluhopis ROHLIK FIN.10,0/26 aktuálně, kurzy Burza - akcie online

- Kalkulačka online 2021 i 2020 - čistá mzda, hypotéky a další kalkulačky

- Svátky tento týden - kalendář jmen

- Největší vzestupy a poklesy kurzu kryptoměn za týden

- Perly týdne: Akciová rotace, dalších 10 % zisků a naše realitní výjimečnost

- Zprávy o zlatě - Perly týdne: Konec strategie 60/40, Netflix má zlaté časy za sebou a realitní výjimečnost Itálie

- Perly týdne: Nejslabší místa finančního systému, akciová rotace a vtipní Češi vracející peněženky

- Perly týdne: Riziko realitního kolapsu, nový druh investic v Evropě a naše problémy s vodou

- Perly týdne: Riziko realitního kolapsu, nový druh investic v Evropě a naše problémy s vodou

- Perly týdne: Přichází ochlazení realitního trhu a odklon od neziskových technologií, táhnout bude akciová kvalita

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Ali Daylami, BITmarkets

?