Pro všechny, kteří hovoří o akciové bublině a skryté hyperinflaci

JPMorgan se s investory štědře dělí o svou novou čtvrtletní analýzu vývoje na globálních trzích. Ta obsahuje dlouhou řadu grafů a já jsem pro dnešní úvahu vybral několik z nich, které nám ukážou, jak je to nyní s možnou bublinovatostí akciových trhů. A hned na začátku zdůrazněme, že pohled na samotné ceny je zavádějící, rozhodující jsou valuace. Tedy poměry cen k ziskům, či nějakému jinému finančnímu ukazateli. Jde o úplně stejný princip, jaký známe třeba u pečiva, kde by nás také neměla zajímat cena samotná, ale cena na jednotku váhy. To, že akciový index je nyní na nějaké historicky nízké, či vysoké hodnotě má samo o sobě stejnou vypovídací schopnost, jako že jeden chleba je dražší, či levnější. Smysl má tato informace také až ve chvíli, kdy porovnáme jejich váhu (abstrahuji nyní od rozdílů v kvalitě).

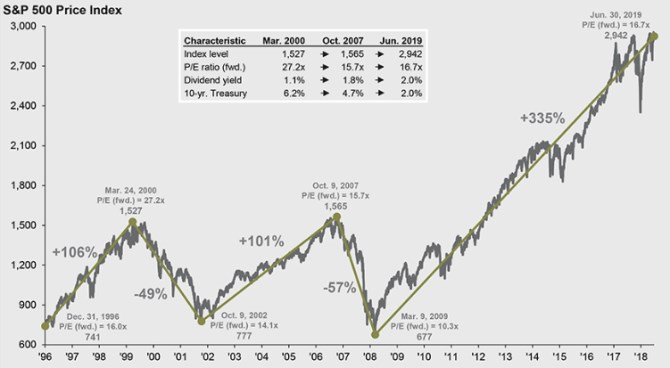

Americké akcie si minimálně ve světle vývoje v oblasti globálního obchodu a fáze cyklu vedou stále dost dobře. První z grafů připomíná, že se cenově nachází už daleko nad předchozími dvěma maximy. Zároveň ale máme k dispozici zmíněné srovnání valuací. Z nich vidíme, že nyní se trh obchoduje s PE (poměr cen a zisků) pod 17, což určitě není málo, ale není to výrazně nad PE předchozího vrcholu (15,7). A současné PE je hluboko pod valuacemi z doby technologické bubliny (27,2).

Tabulka nad grafem srovnává i dividendové výnosy, podle nich je současná valuace trhu dokonce poměrně nízko (výnosy vysoko). Dvojnásob to pak na první pohled platí ve srovnání s výnosy vládních obligací. Často totiž můžeme slyšet, že čím výše jsou dividendové výnosy relativně k výnosům obligací, o to atraktivnější akcie jsou. Jde ale o velké zjednodušení, protože tento poměr je dán fundamentálně tím, jaká je riziková prémie akcií a jaký je růstový výhled. Každopádně první graf hezky ukazuje, že zatímco ceny akcií jsou vysoko nad předchozími maximy, s valuacemi to tak extrémní není. Můžeme tak podle mne hovořit o tom, že trh je s ohledem na fázi cyklu a současný globální kontext stále dost optimistický, ale já tu žádnou bublinu stále nevidím.

Zdroj: JPMorgan

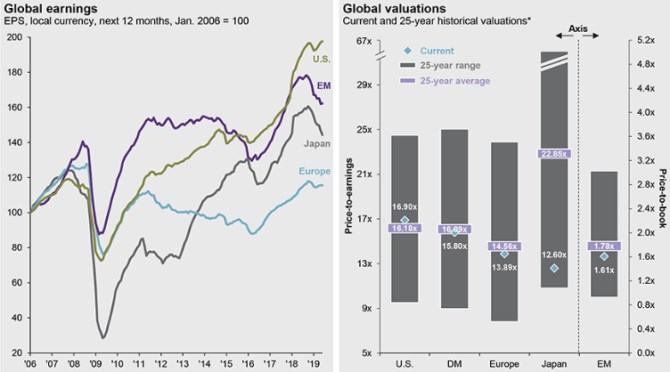

Výše uvedené můžeme rozebrat i tak, že pokrizovou rally táhly zejména korporátní zisky. Index SPX je nyní totiž ve srovnání s dnem z roku 2008 asi 4,2 krát výše, valuace asi 1,6 krát výše, zbytek cenového posunu tedy jde na vrub růstu ziskovosti. Jak ukazuje první z následující dvojky grafů, ta si zejména v USA skutečně prošla velkým boomem a nachází se vysoko nad předchozími maximy. A to zdaleka nejen díky snížení daňové zátěže. Tento růst je totiž do značné míry spojen s historicky vysokým podílem zisků na celkových příjmech (tudíž nízkým podílem mezd na nich). Což je pravděpodobně odrazem mnoha faktorů, včetně globalizace, snížené vyjednávací síly práce, či monopolizace trhů. Téma je to obsáhlé, ale skutečný akciový „chleba“ se podle mne bude v delším období lámat právě v této oblasti.

Druhý z výše uvedených grafů porovnává aktuální valuace světových trhů (modré body) s 25 letým průměrem a rozsahem valuací dosaženým za posledních 25 let. Nejde tu o PE, ale o poměr tržních cen akcií k jejich účetní hodnotě PBV. Trhy se podle něj povětšinou drží poměrně blízko historického standardu, výjimkou je Japonsko, kde se současné valuace nachází hluboko pod ním. Tento trh je ale poměrně specifický a jako známku jeho jednoznačné atraktivity bych to nebral.

Na závěr bych rád zmínil, že údajné bubliny na akciových trzích jsou někdy vydávány za důkaz nezodpovědné monetární politiky. S tím, že inflace se sice na trhu zboží a služeb drží na nízkých úrovních, ale „přelila se“ právě na trhy investičních aktiv. Tenhle koncept přelévání inflace je podle mne trochu problematičtější, než je nám někdy podsouváno. A výše uvedené by mělo celkem jasně naznačit, že, za prvé, tuto údajnou akciovou inflaci nelze posuzovat na základě cen. A za druhé, pohled na valuace ukazuje, že ani zde k žádné hyperinflaci a masivní bublinovatosti nedochází. To neznamená, že nějaké bublinky někde nejsou a že monetární politika je bez chyby. Ale to už je trochu jiný pohled než plošné zkázopravectví.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- KOMERČNÍ BANKA - Akcie KOMERČNÍ BANKA aktuálně, kurzy Burza - akcie online

- Kurzovní lístek Komerční banka, Kurzovní lístky bank

- Kurzovní lístek UniCredit Bank, Kurzovní lístky bank

- Erste Bank ve Vídni - aktuální graf akcie Erste Bank ve Vídni v bodech

- Nejbližší banka, banky v ČR

- Kódy bank - Banky v ČR

- Kurzovní lístek Fio banka, Kurzovní lístky bank

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- MONETA MONEY BANK - Akcie MONETA MONEY BANK aktuálně, kurzy Burza - akcie online

- ERSTE GROUP BANK A - Akcie ERSTE GROUP BANK A aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

- SWIFT kódy bank - BIC kód Banky k IBAN číslu účtu

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Ali Daylami, BITmarkets