Projeví se americko–čínské spory i na skutečně důležitých věcech?

Není to tak dávno, co jsem tu hovořil o tom, že čínská ekonomika může mít to nejhorší (cyklické) za sebou a světová ekonomika na tom může být dost podobně. Všechny podobné úvahy mohly, či spíše měly, nést upozornění ve stylu „za předpokladu obchodní dohody mezi Čínou a USA“. Jak je dobře známo, tento předpoklad, se kterým trhy a většina ekonomů povětšinou alespoň implicitně pracovaly, dostal v posledních dnech na frak. Co tedy čekat nyní?

Mezi relativní optimisty patřila třeba Danske Bank, ale i její hlavní ekonom nyní vidí věci značně rozdílně. Thomas Harr hovoří o plném propuknutí obchodní války, které úplně mění situaci v globální ekonomice. Eskalující konflikt otočil jeho očekávání mírného oživení v následujících čtvrtletích, nyní je podle ekonoma pravděpodobný naopak útlum. Ale ne recese – na tu současná intenzita obchodní války podle něj stačit nebude.

Konflikt pocítí hospodářství americké, ale zejména Čína, kde bude její dopad silnější než efekt vládní stimulace. Akciové trhy podle ekonoma zareagují odpovídajícím způsobem – půjdou dolů. Celá situace by naopak měla nahrávat americkému dolaru jako bezpečnému útočišti. Změnit by to ale mohl Fed v případě, že útlum americké ekonomiky povede ke snížení sazeb.

Podotýkám také, že americký index SPX se nyní obchoduje s PE ve výši 16,7, což není zrovna málo. Je to podobná úroveň jako z první poloviny roku 2018 (kam PE spadlo z mimořádně vysokých hodnot konce roku 2017). Takže trhy možná slevily ze svého optimismu, ale nezdá se, že by počítaly s nějakým dramatickým zhoršením situace v globální ekonomice. Možná to může souviset s výše uvedeným odstavcem.

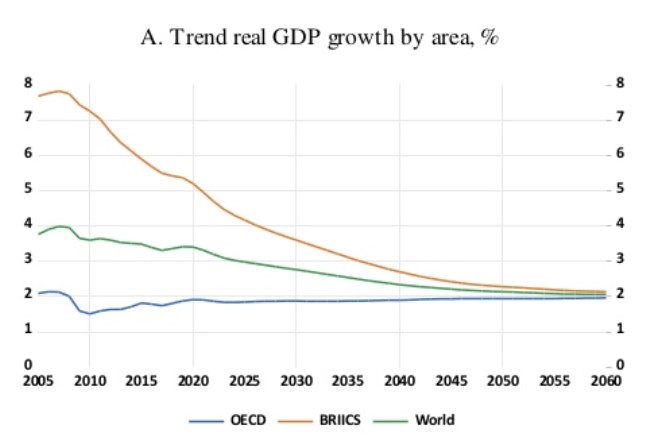

Spekulace stranou, faktem je, že krátkodobý vývoj je sice centrem pozornosti, z hlediska fundamentu akcií by ale měl být rozhodující dlouhodobý výhled. Přesněji řečeno události, které se promítají zejména do změn dlouhodobého výhledu. Typickým příkladem toho, jak toto „pravidlo“ trhy úspěšně ignorují, je radost z amerických daňových škrtů a zavírání očí před jejich dopadem na dluhovou udržitelnost. Abychom si udělali představu, o čem je ohledně dlouhodobého růstu řeč, podívejme se na projekce od OECD, které ukazují očekávaný růst produktu ve vyspělých zemích, v zemích rozvíjejících se a v celé světové ekonomice:

Graf ukazuje, že růst by měl postupně konvergovat k 2 %, což je odrazem očekávaného vývoje investic, produktivity a demografického vývoje. Z hlediska současného konfliktu mezi USA a Čínou pak z této perspektivy nejsou ani tak zajímavé vlny tarifů. Podstatné je, zda Američanům jde „jen“ o férovost v obchodě – její dosažení by nakonec mohlo křivky v grafu i zvednout. Spojeným státům jde ale možná také o to, bránit systematicky Číně v dalším vzestupu. Pokud je správně „b“, možná by to také hnulo s křivkami, ale tím horším směrem.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie ve světě:

Přečtěte si také:

Prezentace

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

16.12.2024 Vybrali jsme TOP 5 dárků ze světa technologií.

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

John J. Hardy, Saxo Bank

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory