Korporátní dluhy - kostlivec ve skříni otevřené další recesí?

Moudré hlavy tvrdí, že není otázkou, zda recese přijde, ale kdy přijde. Já si myslím, že už bychom měli být dost vyškoleni černými labutěmi na to, abychom nezapomínali i na možnosti extrémně nepravděpodobné, nicméně ne nemožné. A to symetricky - tedy i v těch dobrých scénářích. Tudíž i takovém, ve kterém ekonomika hladce přistává na svém potenciálu bez pádu do recese (o což by se museli do značné míry zasloužit centrální bankéři). Ale uznávám, že tato možnost hraničí s finance-fiction a spíše je vhodné uvažovat o tom, jak hluboká další recese bude. Do značné míry to bude záležet na tom, zda se někde neprojeví nějaká významná dluhová nerovnováha.

Minulý týden jsem tu obsáhle uvažoval nad údajným přeléváním inflace z trhu zboží a služeb na trhy investiční. Jinak řečeno, o investičních bublinách. Shrnuto na hranici přijatelnosti: Nic takového se podle mne v plošném měřítku nekoná. Jednou z nejspornějších oblastí mohou přitom být v USA korporátní dluhy. Sám se tu například v rámci pohledů na jednotlivé obchodované společnosti nejednou podivuji nad tím, proč daná firma zvyšuje zadlužení a kupuje za to své vlastní akcie. Agregátní obrázek ale není černobílý.

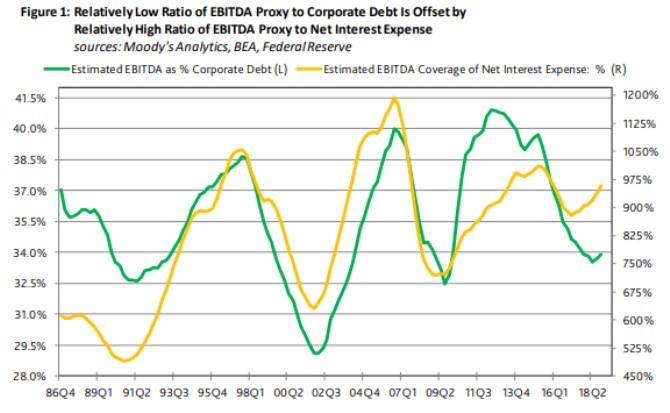

Onu dluhovou zátěž popisuje žlutá křivka ve výše uvedeném grafu. Z jejího průběhu je zřejmé, že podíl EBITDA k (čistým) úrokovým výdajům je naopak z historického hlediska hodně vysoko. Jinak řečeno, ziskovost pokrývá úrokové náklady s velkým přehledem. Takové tvrzení má tendenci nastartovat diskusi o tom, zda nejsou nyní úrokové sazby, a tudíž i úrokové náklady, „uměle“ nízko. Potažmo, zda nepřijde jejich prudký růst ve chvíli, kdy je centrální banky nepřestanou „uměle“ stlačovat dolů.

Pokud nechceme být v této diskusi povrchní, musíme si nejdříve ujasnit, zda jsou sazby skutečně „uměle“ nízko. V takovém případě by se například musely nacházet znatelně pod odhady sazeb neutrálních a pokud vím, tak tomu obecně není. Navíc platí, že pokud by sazby byly po dlouhou dobu nemístně nízko, projevilo by se to vysokou inflací (to je v podstatě samotná definice „uměle“ nízkých sazeb). Kloním se tak k tomu, že centrální banky netlačily a netlačí sazby tam, kde by neměly být, ale udržují je tam, kde by být měly.

Pokud se nyní vrátím k onomu pohledu na poměr zisků a úrokových nákladů, tak v logice výše uvedeného může dojít k tomu, že sazby porostou, ale stalo by se tak kvůli fundamentu – dlouhodobějšímu oživení ekonomiky, nominálního produktu, inflace. Chleba se pak bude lámat na tom, zda toto oživení zvedne i zisky, či ne. Pokud ano, s oním poměrem zisky/úroky by se nemuselo státá nic dramatického – dojde k přirozenému procesu, kdy vyšší ekonomická aktivita zvedne zisky a zároveň i sazby a úrokové náklady.

Je ale také možné, že růst sazeb by si vynutila zejména vyšší inflace tažená, nebo spíše tlačená, růstem mezd, popřípadě růstem cen ropy. Pak by se zvedly úrokové náklady, zatímco zisky by mohly dokonce i klesat. Na tento scénář ukazuje i to, že zisky jsou relativně k celkovým příjmům stále mimořádně vysoko. Takže ano, pokrytí úrokových nákladů se může kvůli růstu sazeb skutečně zhoršit, ale mechanismus a příčiny jsou trochu jiné, než v oné teorii o zmanipulovaných sazbách. Pokud pak hovoříme o možnosti recese, tak sazby během ní určitě nahoru nepůjdou, vyjma možnosti recese vyvolané nabídkovým šokem – tedy zejména ropou. Otázkou pak je, co by udělaly zisky, ale toto je asi ten nejhorší scénář.

Čtenář může také pro doplnění pohlédnout na druhý dnešní graf, který vypráví podobný příběh, jako ten první. Obavy by mohl vzbuzovat další z tradičních pohledů na zadluženost – výše dluhů relativně k HDP. Žlutá křivka, která vyznačuje její průběh, se dokonce šplhá na rekordní hodnoty. A tudíž budí i obavy z toho, že propad HDP by mohl na tomto segmentu trhů vyvolat vážné problémy a spouštět nehezké dominové efekty. Proti žluté tu ale stojí zelená křivka, které měří velikost dluhů relativně k ziskům (tedy ne k celému HDP). Ta je mnohem umírněnější a ve svém jádru ukazuje právě to, že podíl zisků na HDP je mimořádně vysoko.

Vypustí tedy další recese ze skříně nějaké korporátně–dluhové kostlivce? Výše uvedeným se hlavně snažím říci, že pravděpodobnost takového scénáře je znatelně nižší, než by se zdálo podle některých varovných signálů. Ale vyloučit takovou možnost samozřejmě nelze.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

25.07.2024 Zbytek roku bude zajímavý jak na trzích, tak i v

19.07.2024 Malý háj: Ideální bydlení v nové čtvrti Prahy 10

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Nejhorší scénář pro pohonné hmoty? Kolik budeme platit v srpnu?

Pim Brands, Ronda Invest

Miroslav Novák, AKCENTA

Štěpán Křeček, BHS

Jakub Petruška, Zlaťáky.cz

Zlato se opět vyhouplo přes úroveň 2 400 USD / Oz. Letní dovolenou neplánuje

Jiří Cimpel, Cimpel & Partneři