Volatilita jako přítel hedgeových fondů? Realita je opačná

Zastánci hedgeových fondů v posledních letech viděli za špatnými výsledky této třídy aktiv především uvolněnou měnovou politiku centrálních bank vedoucí k nízké volatilitě. Návrat kolísavosti měl hedgeovým fondům pomoci k návratu na výsluní, jenže skutečnost je taková, že jim spíše uškodil. V čem je problém?

Hedgeové fondy ji řadu let nedokáží dostát své pověsti alternativních nástrojů, které si zaslouží vysoké účtované poplatky svým dlouhodobým překonáváním indexů a pasivních nástrojů. Finanční krize jim téměř zlomila vaz a následující roky daly za pravdu těm, kteří vsadili na levné indexové produkty.

Proti čemu se zajišťovat?

Jedním z možných důvodů, proč se hedgeovým fondům nedaří, byla a je měnová politika centrálních bank, jejichž minimální sazby a přebytek likvidity na trzích pomohly srazit volatilitu. Zkrátka se nebylo proti čemu zajišťovat, takže tyto fondy v podstatě nemohly fungovat. Návrat kolísání měl vrátit hedgeové fondy do hry a jejich investorům konečně nabídnout slibované nadvýnosy.

Situace se měla začít z pohledu hedgeových fondů měnit k lepšímu již v roce 2014, kdy Fed oznámil začátek konce kvantitativního uvolňování. V roce 2015 pak začaly růst sazby a rok 2018 měl být pro manažery hedgeových fondů požehnáním, když hned na začátku roku vyletěl index VIX (i díky množícím se spekulacím na jeho nekončící pokles) na dlouhodobá maxima. Další nárůst volatility přišel ke konci roku, kdy akcie v USA ztratily bezmála 20 %. Nejistota ve vyjádřeních centrálních bankéřů tomu dodávala šťávu.

Zpátky do klidu

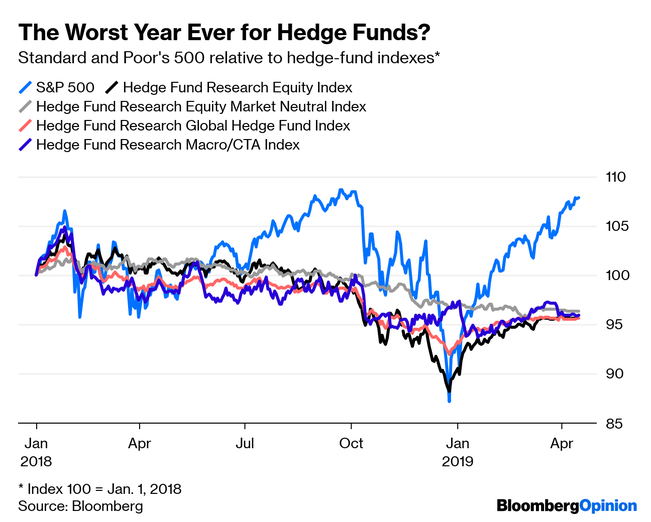

Vše je nakonec jinak. Několik výjimek v rámci hedgeových fondů sice zaznamenalo zajímavé výnosy, většina je ale pro investory stále velkým zklamáním. Index S&P 500 přidal od prosincového minima kolem 25 %, zatímco Barclay Hedge Fund Index do konce dubna vydělal jen 7,2 %.

Ani tolik očekávané změny na trhu hedgeovým fondům k nadvýkonnosti nepomohly. Tvrzení, že za špatnými výsledky stojí manipulace trhu ze strany Fedu a příliš klidné dění na trzích, se tedy ukázaly být liché. Podle agentury Bloomberg dokonce hedgeové fondy zaznamenaly loni nejhorší výsledek od roku 2011, když celkově ztratily 4,1 %.

(Zajištěné) stádo jako každé jiné

"Hedgeové fondy mají dva velké problémy. Prvním je to, že jejich manažeři uvažují skupinově. Od ostatních se separují na místech, jako jsou Greenwich nebo Hampton, a dohadují se mezi sebou. Druhým jsou jejich vysoké poplatky, kvůli nimž nadvýnos, který případně vygenerují, z velké části jde do kapsy jim," upozorňuje Jim Bianco, zakladatel Bianco Research. Navíc si myslí, že rok 2019 bude pro hedgeové fondy ještě horší než ten loňský.

Otázkou pro většinu investorů se zdravým rozumem zůstává, proč ještě někdo do hedgeových fondů investuje. Nir Kaissar, zakladatel poradenské společnosti Unison Advisors, vidí problém ve dvou faktorech. Prvním je, že se institucionální investoři stali obětmi setrvačnosti, a druhým je možnost, že opravdu bohatí lidé (minimálně dostatečně velká část z nich) jsou zkrátka gambleři (a) nebo snobi.

Podle Barryho Ritholtze, zakladatele Ritholtz Wealth Management, za to může také posttraumatický stres po finanční krizi z roku 2008. Mnoho lidí tehdy investovalo bez jakéhokoli zajištění, mnohokrát s velkou pákou. Nyní se zdráhají vzdát se produktu, který je pro ně možnou pojistkou pro případ dalšího tržního kolapsu, protože si zřejmě myslí, že je hedgeové fondy dokáží ochránit. Jak ale ukázaly poslední kvartály, tato ochrana je poněkud iluzorní.

Další článek: Jeremy Grantham: Toto je investice budoucnosti. Přebírá to nejlepší od hedgeových fondů, ale netrpí jejich neduhy

Nemovitosti, reality - byty, domy

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- SPOROBOND - otevřený podílový fond, Podílové fondy

- Podílové fondy, investiční společnosti

- OPTIMUM, Podílové fondy

- SPOROINVEST - reinvestiční tř./retail, Podílové fondy

- Jaký je dnes mezinárodní den?

- Stravenky a mzda 2020 - Jsou pro vás stravenky výhodnější než zvýšení mzdy?

- Výpočet důchodu - Jak vysoký budete mít důchod?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Příspěvek na péči 2024 - kalkulačka: výška příspěvku na péči zůstává stejná jako v roce 2022 a díky inflaci si za příspěvek poživatelé pořídí méně slu

- Volatilita jako přítel hedgeových fondů? Realita je opačná

- Hedgeové fondy: Jak fungují a proč je vhodné do nich investovat?

- Facebook je novým králem dlouhých pozic. Analýza ukazuje, že VIP sázky hedgeových fondů byly docela bity

Prezentace

12.12.2024 Český trh zaplavily extrémně zlevněné Samsungy.

05.12.2024 K nejprodávanějšímu telefonu sezony tablet zdarma.

Okénko investora

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

Olívia Lacenová, Wonderinterest Trading Ltd.

Černý pátek skončil, spotřebitelé utráceli více přes e-shopy, tržby v kamenných obchodech klesly

Štěpán Křeček, BHS

John J. Hardy, Saxo Bank

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

?