Co udělají akcie, pokud Fed sníží sazby?

Jedním z klíčových investičních témat posledních měsíců a týdnů byl poměrně prudký obrat ve smýšlení americké centrální banky. Není to zase tak dávno, co Fed hovořil o dalším zvedání sazeb, nyní ale značně přibrzdil, posunul se k hrdličkám a klade důraz na trpělivost a skutečný vývoj v ekonomice. V historickém kontextu se tak snaží zabránit tomu, aby opět poslal ekonomiku do recese tím, že to přežene s utahováním. Celý příběh samozřejmě zdaleka nekončí (vlastně nikdy), jeho novou fází jsou dokonce rostoucí spekulace o tom, že sazby letos namísto zvedání půjdou dolů.

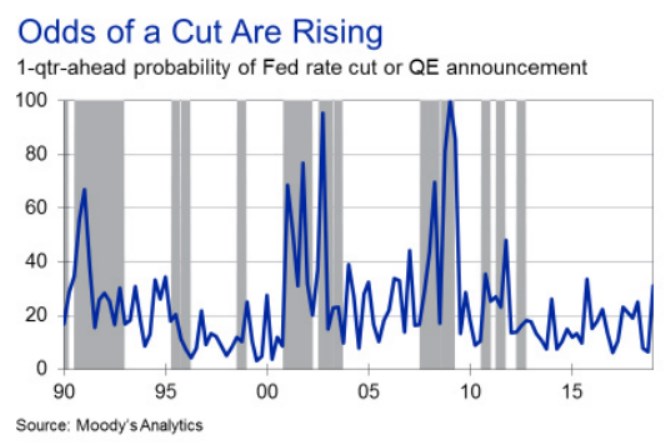

Možnému poklesu sazeb se v jedné ze svých posledních analýz věnuje i Moody’s Analytics. Ta dokonce sestavila model, který by měl ukazovat historický vývoj pravděpodobnosti snížení sazeb i její aktuální výši. Jak je zřejmé z následujícího grafu, ta se během velmi krátké doby prudce zvedla z hodnot pod 10 % na současných více než 30 %:

O co se model opírá? Vstupními proměnnými jsou ceny ropy, výnosová křivka a kurz dolaru. A ještě jedna, podle Moody’s rozhodující, proměnná. Tou je akciový trh. Moody’s dokonce uvádí, že „negativní vývoj na akciovém trhu je tím nejlepším indikátorem monetárního uvolnění“. Před časem jsem tu shodou okolností připomínal, že na trzích se kdysi hovořilo o takzvané Greenspanově a pak Bernankeho opci. Šlo o zkratku, která měla říkat, že tehdejší šéfové centrální banky poskytnou investorům záchranu vždy, když by hrozily větší akciové ztráty. Výše uvedené je jinak řečeno to samé.

O tom, zda se nyní materializuje Powellova opce, můžeme zatím jen spekulovat. Je jasné, že posun postoje Fedu směrem k hrdličkám nastal po prudké akciové korekci. Nicméně ve stejnou dobu se začalo ukazovat, že se zhoršuje i fundament a to nejen domácí. Moody’s tvrdí, že zpomalující tempo růstu HDP, tržeb a zisků povede americké firmy k propouštění. A to skutečně i z fundamentálního hlediska zvyšuje pravděpodobnost snížení sazeb tak, aby ekonomika zůstala dostatečně vzdálená recesi. Proti by prý mohlo působit to, že snížení sazeb by v podstatě znamenalo přiznání, že jejich prosincové zvýšení bylo chybou.

K uvedenému by bylo dobré dodat ještě jeden malý detail: Odpověď na otázku, co asi tak akcie udělají, pokud Fed letos sazby skutečně sníží. Odpověď podle mne v tuto chvíli není úplně jednoznačná, protože takový krok musíme vždy vnímat s ohledem na to, jak vypadá reálná ekonomika. Investoři by samozřejmě byli nejradši, kdyby si vedla dobře a monetární politika byla navíc nastavena na stimulaci. Jenže doby tohoto ideálu umožněného velkou produkční mezerou jsou pryč.

Nyní by tak ohledně reakce akcií rozhodlo jednoduše řečeno to, jak velká by byla radost ze snížení sazeb relativně ke zklamání z toho, že ekonomika si takové snížení vynucuje. Může se například stát, že ekonomická aktivita se nijak prudce nezhorší, ale znatelněji klesnou inflační tlaky a Fed se rozhodne politiku uvolnit. Reakce akcií (a mimochodem také vlády) by pak byla téměř jistě pozitivní. Nebo by se ekonomická aktivita zhoršila znatelně, a trhy by byly zklamány z toho, že přeopatrný Fed snížil sazby jen jednou. Takový scénář by mohl například nastat v případě rostoucích obchodních tenzí, ale u nich je zase podle mne namístě uvažovat o „Trumpově opci“.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- E4U - Akcie E4U aktuálně, kurzy Burza - akcie online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen obchodů Burza, akcie-cz online

- CPI FIM - Akcie CPI FIM aktuálně - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Okénko finanční rady

Vojtěch Šanca, Delta Green

Nenechávejte baterii a FVE ležet ladem, využívejte je k vyrovnávání sítě

Lenka Rutteová, Bezvafinance

Neregulované fondy jsou už půl roku pod přísnějším dohledem. Co se změnilo?

Jiří Sýkora, Swiss Life Select

Swiss Life Hypoindex leden 2025: V lednu sazby hypoték klesly, na úrokový sešup však letos zapomeňme

Lukáš Raška, Portu

Do důchodu v 67? Bez vlastního zajištění se tomu nevyhnete (2.1.2025)

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla