Akcie v příštím roce a šílenost, která je už i na trhy moc

Během tohoto týdne jsem ve svých příspěvcích nastínil můj ideální dosažitelný scénář pro příští rok, který se týká zejména Spojených států, ale nejen jich. Pokud jej trochu rozeberu, vypadá asi následovně: Ekonomika hladce přistane na svém potenciálu, Fed jí nepošle do další recese. Z takového udržitelného růstu budou těžit domácnosti díky silnému trhu práce a slušnému růstu mezd, což nastaví na zdravý udržitelný růst spotřebu a zamezí roztáčení dluhové spotřební spirály (tj., dohánění životního standardu přes dluhy). Firmy na tyto nabídkové i poptávkové posuny zareagují vyššími investicemi a budou nahoru tlačit nejen poptávku, ale i potenciál.

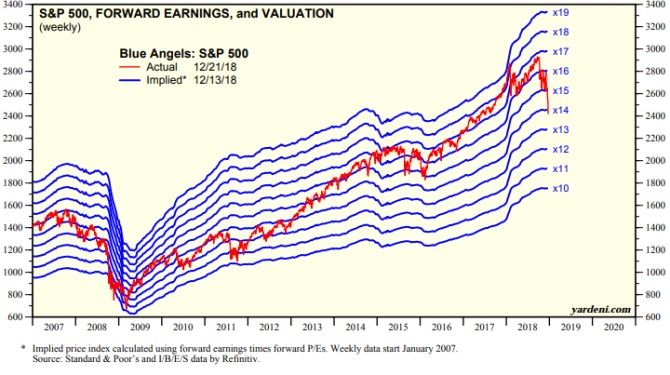

Chtělo by se ještě dodat, že černé labutě v Bílém domě do toho všeho přestanou házet vidle ve formě chaotické a mnohdy těžce kontraproduktivní ekonomické (a jiné) politiky. Ale napsal jsem, že by mělo jít o scénář dosažitelný (viz i konec dnešní úvahy). Jak by do toho všeho zapadaly akcie? Pokud bych měl vývoj na akciovém trhu vměstnat do jednoho čísla, byla by to valuace ve formě PE. Následující graf ze štědré dílny Eda Yardeniho ukazuje, jak se index SPX posouvá mezi jednotlivými letovými hladinami. Ty modrými křivkami popisují, jak by se index vyvíjel, pokud by bylo PE konstantní na konkrétních úrovních (tj., ceny akcií by byly taženy pouze změnou ziskovosti obchodovaných firem).

Vidíme, že do roku 2013 měl index problém s tím prorazit valuaci/letovou hladinu ve výši 13. Pak se mu to konečně podařilo a postupně se vyšplhal až na koridor 15 – 17, na počátku roku 2018 dokonce otestoval osmnáctku. Poté přišly měsíce váhání a konec letošního roku, který nechal trh propadnout až k mnohem nižším letovým hladinám – minulý týden kolem 14:

Z grafu vidíme, že před poslední krizí se PE pohybovalo kolem 14 – 15, tedy zhruba na současných úrovních. Pak se PE dokázalo dostat až na 10, takže z tohoto pohledu nyní ještě je kam padat. Ale dovolím si tvrdit, že podobné problémy v globální ekonomice, jako v roce 2008, jsou nyní dost nepravděpodobné (asi nejhůře je na tom ze systematického hlediska Čína a pak možná opět USA díky jejich současné vládě). Potenciál pro další pokles valuací v případě útlumu ekonomiky tu ale i tak je, na druhou stranu je dobré mít na paměti, že PE již dost kleslo a tudíž trh stojí na mnohem pevnějších nohou, než před několika měsíci.

Otázkou samozřejmě je také to, jak se bude vyvíjet ziskovost (tedy ono „E“). Pokud budou zisky znatelně nižší, než se nyní čeká, pak toto současné PE počítáme ze „špatných“ (příliš vysokých) čísel a tudíž je stále nemístně vysoko. Konec konců i z grafu je vidět, jak se modré letové hladiny na svém konci zplošťují, což ukazuje, že zisková očekávání již zřejmě dospěla do vrcholu optimismu. Suma sumárum bych pak velmi zhruba odhadoval, že nyní je trh přenastavení na onen v úvodu popsaný ideální dosažitelný scénář.

Co ona v nadpise zmíněná šílenost? Před časem jsem tu připomínal, že když v čele Fedu stál pan Greenspan a po něm pan Bernanke, na trzích se hovořilo o tom, že tito dva centrální bankéři vždy zabrání svou politikou prudkému propadu akciového trhu. Tudíž investorům vystavují jakousi put opci, která limituje jejich možné ztráty (tj., existovala tzv. Bernankeho, Greenspanova opce). Čtenář může namítnout, že rok 2008 ukázal, že takováhle opce neexistovala, ale pokud vezmeme do úvahy, jak mohutně začal Fed ekonomiku stimulovat a jak se akcie dostaly relativně rychle na předchozí úrovně, už to zase tak jednoznačné není (tím nechci říci, že Fed měl mnoho lepších alternativ, či že dokonce stimulovat neměl).

Chci se dostat k tomu, že s nástupem nového prezidenta do Bílého domu se podle mne celkem evidentně celá věc s obraznou opcí posunula o několik úrovní dál (samozřejmě k horšímu). Americký prezident je evidentně fascinován vývojem na akciovém trhu, řada jeho kroků směřuje k tomu, aby akciím co nejvíce „pomohl“. Já jsem přesvědčen, že kvůli jeho vnímání světa je ale tato nová „Trumpova opce“ v konečném důsledku pro akcie pohromou a ne požehnáním. I když trh se tradičně radoval z krátkodobých pozitivních efektů a ty dlouhodobé ignoroval. Příkladem může být tolikrát zmiňovaná fiskální stimulace, která je ovšem kontraproduktivní a výrazně zhoršuje dluhovou dynamiku země. A posledním příkladem je ostrá prezidentova kritika šéfa Fedu a snad dokonce i úvahy o jeho odejití. Pozoruhodné je, že i pro investory se takové „dobrodějství“ už zdá být trochu moc a vnímají, že ze systematického a dlouhodobého hlediska by šlo o „šílenost“.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Kalkulačka DPH - výpočet DPH pro rok 2019 i pro roky 1993-2018

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- E4U - Akcie E4U aktuálně, kurzy Burza - akcie online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets