Někdy by se investoři měli radovat spíše ze snižování dividend

Již nějakou dobu se na trhu hodně hovoří o akciích dřívější průmyslové ikony, společnosti GE. Naposledy jsem o ní psal před několika měsíci s tím, že nakonec se i u ní potvrzuje, že „menší a zaměřenější jsou lepší“. Nyní bych se k titulu rád vrátil, protože se množí úvahy o tom, co bude s jeho dividendou. Tedy s faktorem, který obvykle ovlivňuje cenu akcie nějaké firmy významně.

Někteří analytici se domnívají, že firma by měla dividendy alespoň na čas úplně přestat platit. Minulý týden zase JPMorgan zavěštil, že GE ke konci roku 2019 dividendu prudce sníží. Podle CNBC analytik banky Stephen Tusa konkrétně hovoří o minimálně 30 % poklesu, klientům doporučuje akcii prodávat a cílovou cenu má nastavenou na 12,75 dolarů. Vedení GE pak minulý týden oznámilo, že dividendu „upraví“ poté, co dokončí divestici zdravotní divize.

Pro mě je nejlepším příkladem toho, jak nepracovat s dividendami (a nejen s nimi), historie společnosti Tesco. Ta šla do extrému ohledně toho, jak dlouho se snažila výplatou dividend budit dojem, že se nic moc neděje. A to i v době, kdy její finanční výsledky, a zejména tok hotovosti, ani zdaleka nebyly k tomu, aby firma cokoliv vyplácela. Je možné, že GE se dostává do podobné pozice?

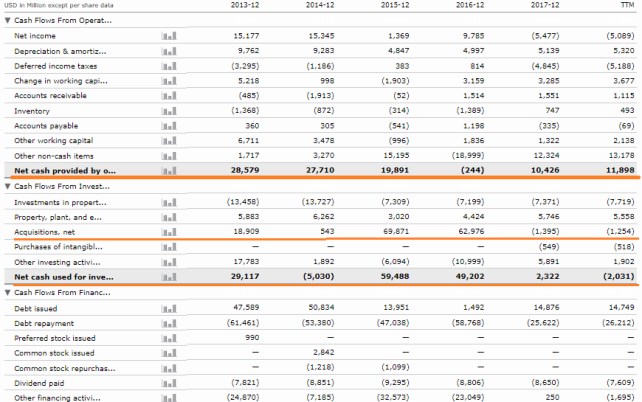

Zdroj: Morningstar

Jak vidíme z následující tabulky, provozní tok hotovosti GE postupně klesá, což je do značné míry dáno poklesem ziskovosti a vývojem pracovního kapitálu. V minulém roce firma jako celek vydělala 10,5 miliardy dolarů, za posledních 12 měsíců 11,9 miliardy dolarů. Po investicích do provozních aktiv jí zbývá asi polovina. Tedy částka nižší, než dividendy (8,6 miliard dolarů v roce 2017). Z tohoto pohledu tedy rovnice vychází jasně – pokud se hospodaření firmy nezlepší, dividendu neudrží. Jak dlouho by ale byla společnost (či suma jejích oddělených částí) schopna vyplácet dividendu nad své poměry?

Z výše uvedené tabulky vidíme, že s konečným volným tokem hotovosti většinou hodně hýbou i ostatní (dez)investice a tak tomu může být i v budoucnu. Z pohledu hodnocení dividend mohou být tedy „dotovány“ prodejem aktiv. GE během posledních let také posílilo svou rozvahu a kdyby byl její čistý dluh měřen k EBITDA roku 2016, šlo by hovořit o rozvaze silné. Jenže rok 2017 už dopadl mnohem hůře. Na druhou stranu zase v rozvaze sedí asi 68 miliard hotovosti.

Za poslední rok i tři roky jsou akcie GE asi 50 % v mínusu, o moc lepší není ani dlouhodobější návratnost. Časy se mění, co fungovalo v osmdesátých letech, už dnes nefunguje a před vedením stojí těžký úkol přejít na nový, životaschopný model. Existuje dlouhá řada firem, které se pokoušely o něco podobného a zároveň se snažily uchlácholit trh tím, že vyplácely dividendy nad poměry (k čemuž dokáže být trh neuvěřitelně dlouho nevšímavý). Teoreticky to hrozí i u GE. Přitom fakticky jde o další společnost, kde by se investoři měli ze snížení či eliminace dividend spíše radovat, protože takový krok by snižoval pravděpodobnost devastace rozvahy a nastolení kurzu „Tesco“.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Kdo má dnes svátek?

- Kdy má svátek Martin

- Podpora v nezaměstnanosti - máte nárok?

- Přídavky na děti - kdy máte nárok a kolik dostanete

- Výpočet důchodu - Jak vysoký budete mít důchod?

- Někdy by se investoři měli radovat spíše ze snižování dividend

- Někdy by se investoři měli radovat spíše ze snižování dividend

- Má americký akciový trh vnitřní sílu? Investoři by se měli mít na pozoru

- Co by investoři měli vědět: Kvalita ESG a růst dividend firem korelují

- Dolar by měl mít tento týden tendenci spíše oslabovat

- Kryptoměny si musí investoři osahat, v portfoliu by měly mít maximálně 5% váhu

- Tři potenciální bubliny, před kterými by se investoři nyní měli mít na pozoru

Prezentace

22.11.2024 Výsledková sezóna: Obhájila Nvidia svou…

18.11.2024 Nejlepší telefon za 2 990 Kč. Motorola má hit…

14.11.2024 Dosáhne Bitcoin 100 000 USD do konce roku?

Okénko investora

Radoslav Jusko, Ronda Invest

Dvojnásobný růst prodeje bytů oproti loňsku: Co to znamená pro ceny?

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Jak trh reagoval na volby v USA? Historická maxima, ale i prudké propady

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Mgr. Timur Barotov, BHS

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?