Ropný cyklus se bude točit dál, trend je v rukou nových technologií

Tezí týkajících se dalšího vývoje na ropném trhu je habaděj. Jednu z těch tradičních rozpracovává ve své nové analýze Natixis, včetně důsledků, které by mohla mít na globální ekonomiku. Podívejme se na ní a poté na pár „strukturálních“ úvah.

Natixis hledí na dlouhodobý historický vývoj cen ropy jako na neustále se opakující cykly, jejichž hlavním tahounem je interakce mezi cenami ropy a investicemi do průzkumu a těžby. Tedy vlastně klasický komoditní cyklus, kdy nízké ceny komodity tlumí investice, postupně tak roste nedostatek, který ceny zvedá a s nimi posléze i investice. Ty se ale po čase projeví zase převisem nabídky nad poptávkou, což tlačí ceny dolů a vše se točí dál.

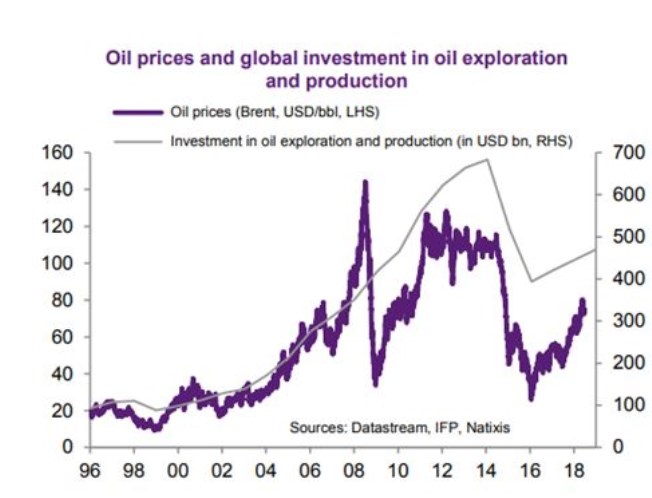

Následující graf s vývojem cen ropy Brent a investicemi do průzkumu a těžby podle Natixisu tuto tezi potvrzuje. A pokud dáme stranou komoditní horečku kolem roku 2008 a následnou zimnici, asi se shodneme, že ona interakce mezi cenami a investicemi není skutečně žádným detailem (procyklicky pak vedle investic působí zřejmě i vlny slábnoucí a sílící spolupráce mezi hlavními vývozci ropy):

Natixis tvrdí, že tento cyklus se bude točit dál a to bude mít dva hlavní ekonomické důsledky. Za prvé, cyklus se bude promítat do fluktuací hospodářství zemí, které jsou významně závislé na dovozu ropy, a zrcadlově zemí, které jsou naopak významnými producenty. Mimo jiné to znamená, že když po období vysokých investic přijde doba nízkých cen ropy, budou trpět rozpočty zemí jako Saúdská Arábie, či Rusko.

Největší důraz bych ale kladl na to, že v posledních letech se Spojené státy díky břidlicové revoluci „odtrhly“ od Evropy. Zatímco starý kontinent reaguje na ropný cyklus stále tradičním způsobem, v americké ekonomice se polarity prohodily a vyšší ceny ropy jí nyní díky mohutnému energetickému sektoru prospívají. Za druhé pak Natixis poukazuje na to, že investicemi tažené fluktuace cen ropy budou (i nadále) komplikovat práci centrálním bankám, protože hýbou s nabídkovou inflací. Jinak řečeno, centrální banky budou mít i nadále práci s rozlišením poptávkových a nabídkových ropných šoků, které jsou často přechodného rázu a je chybou kvůli nim prudce šlapat na brzdy. Mimochodem, zkušenosti s tím má intenzivní třeba BoE.

Strukturální pohled

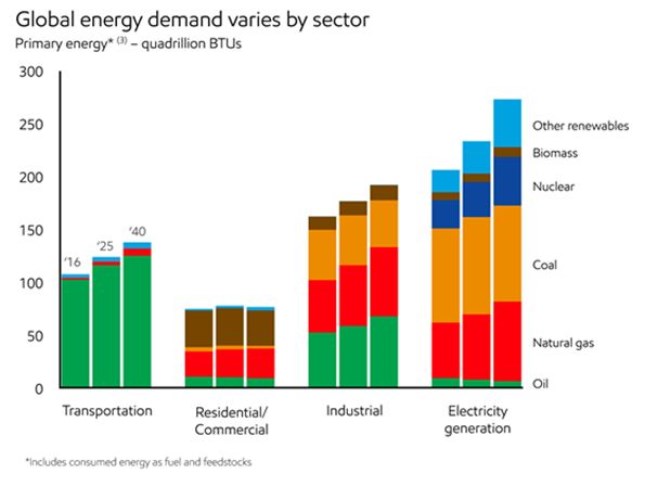

Vedle výše uvedeného čistě cyklického pohledu tu budou i tlaky strukturální. Pokud bychom brali za bernou minci očekávání Exxonu, tak ale na tomto poli k žádné velké revoluci nedojde. Viz následující graf, podle kterého by spotřeba ropy v dopravě jako celku měla dál utěšeně růst, to samé platí o průmyslu. Pokles by měl nastat jen u výroby elektřiny, ale to není rozhodující faktor:

Proti tomuto pohledu, za kterým možná u Exxonu trochu stojí „přání otcem myšlenky“, existují představy o energetické revoluci v dopravě tažené snahou omezit emise a celkově prospět životnímu prostředí. Já v této souvislosti vnímám zejména to, že slova jako elektromobil (či elektroletadla, elektronáklaďáky, či elektrolodě) jsou vlastně hodně zavádějící. Tím, že poukazují na elektřinu jako jakýsi přechodový můstek mezi primárním energetickým zdrojem a konečným užitím energie, maskují právě to, že ony primární zdroje se mohou dost lišit.

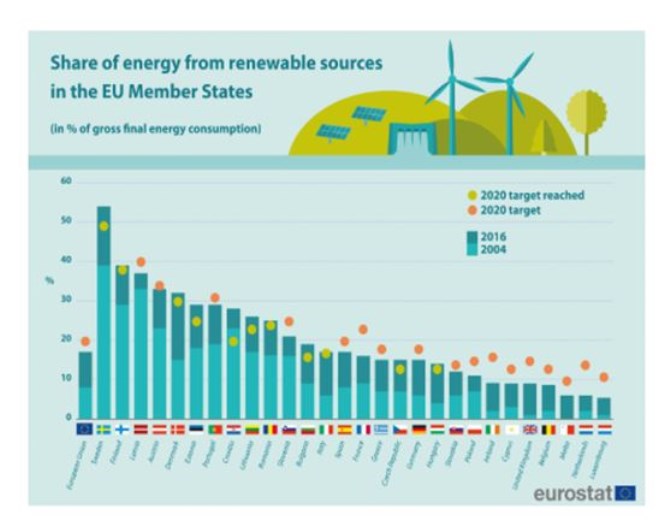

Měli bychom tak mít na paměti, že v zemích jako je Švédsko, Finsko, či Rakousko (viz následující graf), kde je vysoký podíl obnovitelných zdrojů na výrobě elektřiny, má rozvoj elektromobility pevnou přírodně-ochrannou logiku. Jinde by ale nejednou jezdily spíše uhlomobily, či plynomobily s jádromobily (například Čína, která se snaží být v čele rozvoje elektromobility). A zde už argumenty tak přesvědčivé nejsou (konkrétní modelování je mimo jiné hodně citlivé na dojezdech a degradaci baterií). Jinak řečeno, je velký rozdíl, když se po ulicích prohání větromobily a když to jsou zmíněné uhlomobily.

V článku „Nová technologie může odepsat elektromobily a řešit problém s emisemi“ se na těchto stránkách můžeme dočíst o technologii vysávání uhlíkových emisí z atmosféry a jejich přeměnu na palivo. Možná tedy s elektromobily nekráčíme tím nejlepším směrem, možná ano. Problém je v tom, že tu plně platí princip „dokud to nezkusíme, nebudeme vědět“. Sázet všechno na jednu kartu je zde tedy omylem, podobně jako při investicích.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

22.11.2024 Výsledková sezóna: Obhájila Nvidia svou…

18.11.2024 Nejlepší telefon za 2 990 Kč. Motorola má hit…

14.11.2024 Dosáhne Bitcoin 100 000 USD do konce roku?

Okénko investora

Radoslav Jusko, Ronda Invest

Dvojnásobný růst prodeje bytů oproti loňsku: Co to znamená pro ceny?

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Jak trh reagoval na volby v USA? Historická maxima, ale i prudké propady

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Mgr. Timur Barotov, BHS

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?