Nový pohled do historie ukazuje, co asi tak čekat v následujících letech

Před poslední finanční krizí se dlouho hovořilo o tom, že řada vyspělých ekonomik se dostala do stavu takzvaného Velkého uklidnění. Postupně totiž došlo ke značnému snížení volatility produktu a inflace (aniž by poklesl jejich průměr), což je jev značně vítaný. Pak přišla ona finanční krize a postupně začala na popularitě získávat teze dlouhodobé stagnace (či nových normálů). Tato etapa trvala někdy do konce roku 2016, jehož druhá polovina nastartovala silné a synchronizované globální oživení a spolu s ním zase zpochybňování dlouhodobých stagnací. Nyní s tím, jak mimořádné oživení začíná slábnout, vstupujeme do další fáze. Nechci se ale věnovat tomu, že možná opět oprášíme pokrizový pesimismus, ale naopak mimořádně dlouhodobému pohledu, který možná dá podobným fluktuacím v reálné ekonomice i našemu pohledu na ni lepší perspektivu.

Paul Schmelzing z Harvard University nedávno na stránkách VoxEU zveřejnil svou studii, ve které hovoří o „superdlouhodobé stagnaci“. Z toho je jasné, že úvahy o návratu k boomovému velkému uklidnění u něj budeme hledat marně. Poukazuje naopak na faktory jako rostoucí příjmová nerovnost, nízký růst produktivity a práce, či konkurenci rozvíjejících se ekonomik. A v neposlední řadě na řadu studií, které ukazují, že rovnovážné sazby prošly v posledních letech strukturálním posunem směrem dolů a nahoru se jim zase tolik nechce.

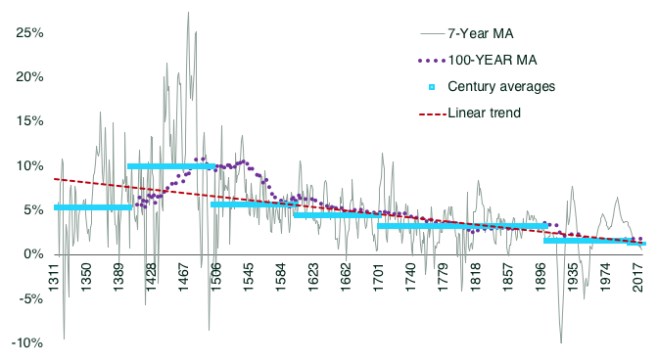

Čtenář už možná nejednou narazil na grafy ukazující, že od osmdesátých let probíhá trendový pokles nominálních tržních sazeb, což je bráno jako jeden z důkazů, že dlouhodobá stagnace není jen teoretickým pojmem. Tato teorie hovoří totiž hlavně o tom, že pokles výnosů a sazeb vyvolává poptávkový deficit daný převisem zamýšlených úspor nad investicemi. Schmelzing ale vedle argumentů pro „běžnou“ stagnaci přichází s následujícím grafem, ve kterém je skutečně dlouhodobý odhad vývoje světové bezrizikové sazby:

Podle obrázku jsou fluktuace kolem trendu místy obrovské, a ani z tohoto pohledu se tudíž nedá vyloučit, že se sazby a výnosy vládních obligací v příštích letech výrazně zvednou. Nicméně celkově graf spíše naznačuje, že bychom si měli zvyknout na to, že sazby se budou dál ochomítat kolem dosti nízkých hodnot. Je to lepší, než kdyby rostly ze špatných důvodů – kvůli ze řetězu utržené inflace, válkám, či třeba přírodním pohromám. Ale nízké výnosy a sazby s sebou nesou i nepříjemné jevy, jako je horší schopnost reagovat na krize či nízké úročení vkladů. Jenže i zde je třeba vnímat celý obrázek – dost dobře totiž nelze zároveň masivně spořit a zároveň si užívat vysokého úročení a návratnosti úspor. Je to podobné, jako kdyby OPEC zaplavil světový trh ropou a zároveň si stěžoval, že tím poslal dolů její ceny. Je tak například úsměvné, když si na nízké úročení vkladů a politiku ECB stěžují v eurozóně nejvíce Němci, kteří do světa tlačí své masivní přebytky a úspory.

Ohledně oné horší schopnosti reagovat na krize už jsme toho také slyšeli dost: Zatím nežijeme ve světě bez oběživa, a centrální banky tudíž nemohou ve snaze stimulovat stlačit sazby hluboko pod nulu. Protože bychom si prostě vybrali peníze z banky a drželi je doma pod matrací. Já jsem ale stále toho názoru, že možností, jak stimulovat, je dost. Omezení si klademe pouze my tím, co je pro nás na základě našich historických zkušeností, emocí a zbožňované ekonomické teorie přijatelné. Je to vlastně diskuse o tom, co to znamená být monetárně zodpovědný: Bojovat v dávno skončených válkách a tvářit se jako hrdina, že mě nikdo neporáží? Každopádně „nástroje jsou“: Friedmanova poznámka o inflaci jsoucí vždy a všude monetárním jevem není nějakou rozporovatelnou teorií. Jde o konstatování faktu, stejně jako že „těleso ponořené do kapaliny je nadlehčováno silou, která se rovná hmotnosti kapaliny tělesem vytlačené“.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- XRP (Ripple) - aktuální a historické ceny kryptoměny XRP (Ripple) , graf vývoje ceny kryptoměny XRP (Ripple) - 10 let - měna USD

- Zlato - historický vývoj ceny Zlato po letech, minima, maxima, průměr. 1 oz - měna USD

- Předdůchod 2024 - kalkulačka: na 5 let předdůchodu musíte naspořit 763.680 Kč.

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Forex trading online - investice do EUR/USD a ostatních měn

- Katastr nemovitostí - nahlížení do katastru nemovitostí online

- Důchodová kalkulačka - odchod do důchodu

- Třídění hmotného majetku do odpisových skupin, Příl.1 - Zákon o daních z příjmů č. 586/1992 Sb.

- Kdy do důchodu?

- Neomezená data 2023 - mobilní tarify s neomezenými daty, neomezený internet do mobilu

| BITCOIN - cena na burzách a CFD | ||

|---|---|---|

| Bitstamp | 94,955Koupit | 94,948 Prodat |

| Coinbase | 94,971Koupit | 94,971 Prodat |

| Gemini | 94,944Koupit | 94,936 Prodat |

| Binance | 94,942Koupit | 94,942 Prodat |

| InstaForex | 95,127Koupit | 95,127 Prodat |

| XTB | 95,099Koupit | 94,784 Prodat |

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8