Trh ztrácí odkupovou „stimulaci“. Je to dobrá zpráva

Odkupy akcií jsou v USA významnou složkou poptávky po akciích a také samozřejmě mění kvalitu kupovaného „produktu“. Mají totiž dopad na míru zadlužení a někdy i složení aktiv obchodovaných společností (podle toho, jak jsou financovány). To, co probíhalo v pokrizových letech, můžeme nazývat odkupovou rally a je namístě se ptát, zda současná vysoká volatilita a předchozí oslabení trhu neodráží i významné posuny na této frontě.

Je to již dlouhou řadu let, co jsem tu porovnával výši odkupů s odhady toho, jak program kvantitativního uvolňování Fedu ovlivňuje poptávku po akciích (nakolik tlačí dluhopisové investory do akcií). Takové srovnání ukázalo, že trhu ani zdaleka nepomáhá monetární politika Fedu, respektive jeho QE, tolik, jako právě to, že firmy v obrovských objemech skupují své vlastní akcie.

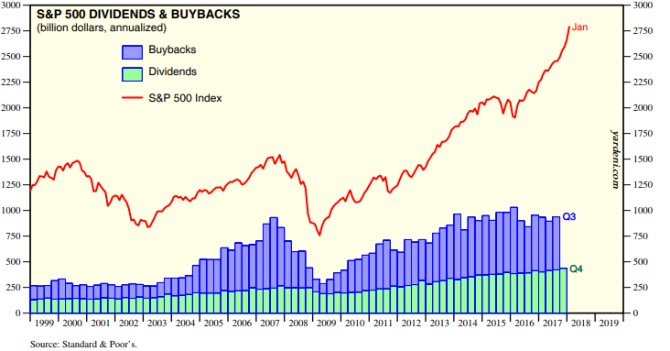

Z následujícího obrázku také vidíme, že na konci devadesátých let a během následné korekce trhu se odkupy držely na značně stabilních úrovních. Po dosažení dna v roce 2003 se ale začaly zvedat jak ceny akcií, tak odkupy a v podstatě od tohoto momentu jdou obě proměnné pevně ruku v ruce. Až donedávna:

Někdy v roce 2016 (zisková recese, obavy z útlumu v Číně...) se odkupy od trhu opět odrhly – od té doby stagnují, či dokonce klesají, zatímco trh se již v druhé polovině roku vydal opět prudce vzhůru. Z hlediska popsaného dlouhodobého vývoje jde o naprosto unikátní jev a s ohledem na výše uvedené se zdá, že jde o jev varovný. Ono ale není zase tak jednoduché jej interpretovat.

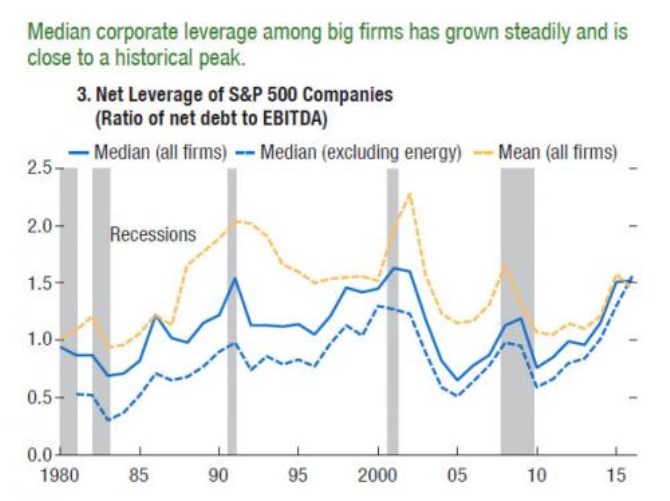

Na jednu stranu bychom z „poptávkového“ pohledu mohli tvrdit, že akciím kvůli zmíněné změně stále více chybí jeden z významných pilířů předchozího růstu a to se nakonec projeví na trhu negativně. Na druhou stranu ale nesmíme zapomínat na to, co bylo zmíněno v úvodu – odkupy obvykle zvyšují zadlužení společností a snižují zásobu hotovosti v rozvahách, čímž celkově rozvahy oslabují. Přesněji řečeno, oslabují je v případě, že se to s nimi přežene. Pokud tedy odkupy stagnují, či klesají kvůli tomu, že to firmy nechtějí přehnat, jde v konečném důsledku o zprávu pozitivní. Z následujícího grafu se zdá, že tomu je skutečně tak, protože míra zadlužení korporátního sektoru není zrovna nejníže a je tudíž načase přestat masivně páčit rozvahy.

Podobným jazykem hovoří i agregátní ukazatele jako je míra pokrytí úrokových nákladů. A v neposlední řadě mám i z pohledů na dlouhou řadu společností a jejich konkrétní výsledky pocit, že je tak za pět dvanáct, aby odkupová vlna začala výrazně ztrácet na síle. Neplatí to přirozeně o firmách, které mají stále obrovskou zásobu hotovosti. Příkladem společnosti, která to podle s odkupy asi přehnala, je třeba CAT, či Deere – dvě hodně cyklické firmy, u nichž odkupy pomohly vyhnat míru zadlužení na zbytečně vysoké úrovně.

Doufejme tedy, že odkupy již nebudou akciovému trhu „pomáhat“ a budou postupně klesat, protože jejich dopad na kvalitu rozvah už by se stále znatelněji projevoval negativně (pokud tomu tak v některých případech již není). Tuto radost z odplynutí odkupové vlny si nenechme zkazit ani krátkozrakou logikou, která říká, že odkupy snižují počet akcií a tudíž při konstantní ziskovosti zvyšují zisky na akcii (EPS) a následně pomáhají „fundamentálnímu“ růstu ceny. Tato velmi rozšířená, ale polovičatá logika totiž ignoruje to, že sice dojde k růstu EPS, ale zároveň by mělo dojít ke snížení valuačních násobků včetně PE, protože se zvyšuje finanční páka a rizikovost. Konečný dopad na cenu akcie záleží tedy na tom, co bylo zmíněno výše – zda odkupy ještě optimalizují míru zapáčení rozvahy, či zda ji již poškozují.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Zprávy Kurzy.cz - ekonomika, akcie, koruna, euro, dolar, zprávy ze světa.

- Energie - vývoj cen energií na komoditních trzích

- Pravidelné zprávy, informace na e-mail

- Stříbro - výkupní a prodejní ceny, zprávy, investiční stříbro

- Zlato - výkupní a prodejní ceny, zprávy, investiční zlato

- Investice, aktuální zprávy a online data

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Jaký je dnes státní svátek?

- Jaký je dnes mezinárodní den?

- Stravenky a mzda 2020 - Jsou pro vás stravenky výhodnější než zvýšení mzdy?

- Výpočet důchodu - Jak vysoký budete mít důchod?

- Daňová přiznání - daňový kalendář 2021, kdy a co je potřeba udělat?

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets