Nejvíce nenáviděné akcie na trhu a sousta pro kontrariány

Sázet na akcie, které upadly v nemilost trhu, asi vyžaduje mnohem větší dávku odvahy, než trendaření. Už proto, že jít stejným směrem jako ostatní máme v sobě snad až pudově zakořeněné. Jenže rebelie je někdy třeba a prospívá všem.

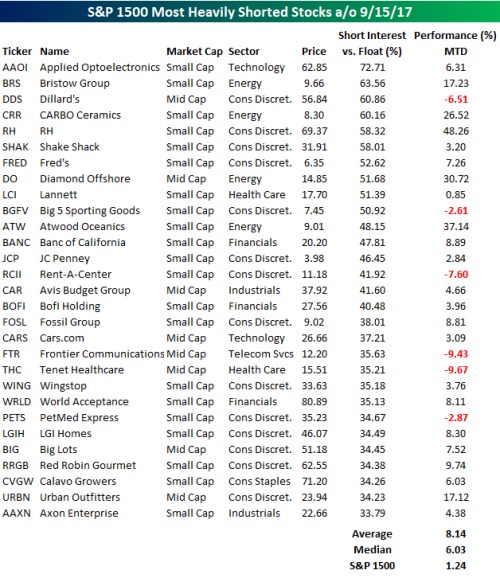

Inspirací pro investiční rebelii může být následující tabulka s akciemi s největším podílem krátkých pozic. Tedy pozic, které sází na pokles ceny. Ve většině případů jde o malé společnosti, najdeme tu pár společností střední velikosti, ovšem blue chip ani jeden. Zaujme ale asi hlavně to, že řada z těchto akcií je ze sektoru zboží dlouhodobé spotřeby:

Dominance zboží dlouhodobé spotřeby, či přesněji řečeno retailových firem ukazuje na jednu z nejvýznamnějších strukturálních změn v americké ekonomice (a řadě dalších). Jde o intenzivně diskutovanou retailovou revoluci taženou Amazonem. Ten útočí na tradiční maloobchod a přetahuje si jeho poptávku k sobě. Tématu se zde věnuji poměrně často, podívejme se dnes proto na to, jak moc se tato revoluce projevila u nejvíce shortovaných společností z odvětví a následující tabulky. Vyjma akcií RH toho tyto tituly za poslední tři roky mírně řečeno mnoho nenabídly. RH je pak prudkou horskou dráhou a za poslední rok si připisuje obrovské zisky:

Zdroj: Financial Times

RH je prodejcem nábytku všeho druhu a pohled na její tržby ukazuje slušný růst, který je očekáván i pro letošní a příští rok. Proč by měla být obětí shortařů? Odpověď možná nacházíme hned při pohledu na její tok hotovosti. Její provozní cash flow totiž ani zdaleka nepokrývá investice a firma je tak hluboko v záporu (naštěstí se nesnaží budit pozitivní dojem tím, že by vyplácela dividendy). RH tak musí navyšovat dluhy, ale mohli bychom tvrdit, že pokud jde o rostoucí firmu, jde o chování pochopitelné. Vadou na kráse je zde ovšem to, že míra zadlužení už je hodně, hodně vysoko. Hraje se tu tedy pravděpodobně „jen“ o to, zda bude RH v dohledné době schopná začít generovat pozitivní tok volné hotovosti. Jinak jí totiž dluhy potáhnou dolů.

Fred´s je diskontním maloobchodem a sítí lékáren. Jeho tržby by letos měly mírně klesnout a to samé platí o příštím roce. V delším období jde v podstatě o stagnující malinkou společnost, která má stále větší problémy s generováním volné hotovosti. Na rozdíl od RH ale stále předstírá růžovost vyplácením dividend. I přesto, že zadlužení měřené poměrem čistého dluhu k EBITDA se dostává na mimořádně vysoké úrovně. U obou těchto firem je tak zájem shortařů pochopitelný. Jak to je u zbylé dvojky?

Tržby stagnují i u Big 5 Sporting, která je prodejcem sportovního zboží na západě USA. Její tok hotovosti se ale vymyká předchozím vzorcům, protože firma dovede své investice hravě zafinancovat tím, co vydělá na provozu a ještě jí zbývá dost na dividendy a splátky dluhu. Ten je navíc na dosti nízkých úrovních. Zatímco u předchozích dvou akcií je tedy jádro zájmu shortařů evidentní, zde u tohoto krátkého pohledu platí opak. Pokud bych hledal firmu, u které se shortaři možná mýlí, začal bych právě tu. Nebo u společnosti následující.

Posledním titulem, který jsem dnes vybral, je Dillards - prodejce módního oblečení, kosmetiky a nábytku. Jde o firmu největší, jíž ale nevěří ani investoři, ani analytici, u nichž najdeme zřídkakdy viděný konsenzus doporučení k prodeji. Proč? Tržby firmy sice mírně, ale dlouhodobě klesají a podle analytiků tomu tak bude i letos a v příštím roce. Ziskovost a tok hotovosti ale může k negativismu zatím přispívat jen těžko, protože firma na provozu v letošním fiskálním roce vydělala více, než loni. Investice pokrývá hravě a po výplatě dividend a po odkupech jí letos ještě něco zbylo. Poměr čistého dluhu a EBITDA se navíc pohybuje pod jednou a rozvaha by tak tedy měla být hodně silná.

Otevírání krátkých pozic je zejména managementem obchodovaných firem často považováno za zavrženíhodnou aktivitu (během krizí a propadů trhů je pak odsuzováno zejména politiky). Z jejich pohledu je to možná pochopitelné, ale jinak jde podle mne o nástroj, který fungování trhu zefektivňuje. I shortaři se ale mýlí a z nejvíce nenáviděných akcií se mohou vyklubat budoucí vítězové, či alespoň střed pole. Zda budou kontrariáni slavit u některé z výše zmíněných akcií se ještě uvidí, ale na základě uvedeného bych se nedivil, kdyby tomu tak u nějaké skutečně bylo. Hodně ale ovlivňuje i valuace, které jsem se zde nevěnoval.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

12.11.2024 Motorola má nový hit Black Friday, svůj…

11.11.2024 Pochybujete o crowdfundingu? Vsaďte na lepší…

Okénko investora

Miroslav Novák, AKCENTA

Radoslav Jusko, Ronda Invest

Olívia Lacenová, Wonderinterest Trading Ltd.

Starbucks v červených číslech: Přinese vize nového generálního ředitele oživení?

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Americké prezidentské volby za dveřma. Jaký vliv bude mít výsledek na žlutý kov?

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?