Na trhy se vrátila nebezpečná iluze z let 2002–2007

Od vytvoření eurozóny a společné měny až do roku 2008 se investoři domnívali, že pokud se nějaká země měnové unie dostane do problémů se splácením svých dluhů, bude jí poskytnuta pomoc. Tato víra přetrvávala i přesto, že takovou pomoc dohody neumožňují. Trhy se tedy chovaly, jako kdyby v eurozóně neexistovalo riziko defaultu.

V letech 2008–2013 investoři chápali, že jejich teorie byla mylná. Čemu ale věří dnes? Domnívají se, že budou dluhy členských zemí eurozóny sdíleny a ručení za ně bude společné? Podobné sdílení dluhů je velmi nepravděpodobné a investoři se možná opět hrubě mýlí podobně, jako tomu bylo do roku 2008.

Současný vývoj naopak naznačuje, že v eurozóně se bude v budoucnu pro řešení dluhových krizí používat restrukturalizace dluhů. To znamená, že pokud se vláda některé země dostane do problémů se splácením svých půjček, bude velikost dluhu snížena, nebo budou restrukturalizovány jeho splátky. Takový vývoj by ale měl naopak vést k tomu, aby rizikové prémie u některých zemí rostly. Tedy opak toho, co již nějakou dobu probíhá.

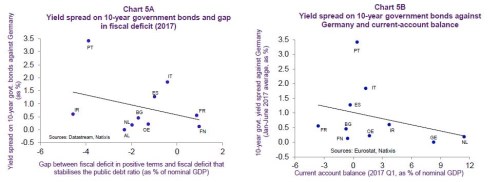

Následující grafy ukazují způsob, jakým se trhy chovají v roce 2017. První graf porovnává mezeru mezi skutečným fiskálním deficitem a deficitem nutným pro stabilizaci vládního dluhu (osa x) s výší rizikových prémií dané země. Druhý graf porovnává rizikové spready s bilancí běžného účtu. V něm je zřejmá negativní korelace, která ovšem není významná. Z prvního grafu je pak zřejmé, že se trhy nyní chovají ještě absurdněji než před rokem 2008. Zdá se totiž, že čím horší je fiskální solvence, o to nižší jsou rizikové spready:

Rok 2008 ukázal, že víra ve finanční záchranu zemí se slabou fiskální pozicí je mylná. Pokud investoři i přesto začali opět věřit v něco podobného, jde o další vážnou chybu.

(Zdroj: Natixis)

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Nebezpečné vyhrožování, § 353 - Trestní zákoník č. 40/2009 Sb.

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Energie - vývoj cen energií na komoditních trzích

- XRP (Ripple) - aktuální a historické ceny kryptoměny XRP (Ripple) , graf vývoje ceny kryptoměny XRP (Ripple) - 10 let - měna USD

- Zlato - historický vývoj ceny Zlato po letech, minima, maxima, průměr. 1 oz - měna USD

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Předdůchod 2024 - kalkulačka: na 5 let předdůchodu musíte naspořit 763.680 Kč.

- Na trhy se vrátila nebezpečná iluze z let 2002–2007

- Na trhy se vrátila nebezpečná iluze z let 2002–2007

- Vyspělé trhy, 27.3.2002 (28.3.2002)

- Vyspělé trhy, 27.3.2002 (27.3.2002)

- Bove: Trhy jsou tak nebezpečné jako v 90tých letech. Nejohroženější jsou banky

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory