Kam nyní s penězi?

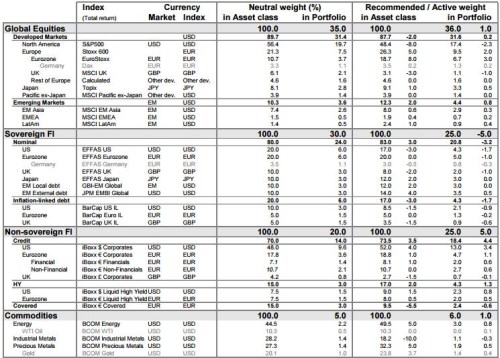

Commerzbank se v průzkumu Extelu dostala na třetí místo v oblasti nejlepších doporučení alokace aktiv. Co nám tato banka radí ve své nové měsíční analýze ohledně toho, kam nyní s penězi? První dva číselné sloupce v následující tabulce ukazují neutrální váhy jednotlivých aktiv (v konkrétní třídě aktiv a v celém portfoliu). Pokud bychom tedy chtěli naší investiční strategii nastavit neutrálně - pasivně podle kapitalizace jednotlivých trhů, bude naše portfolio tvořeno z 35 % akciemi vyspělých trhů, 30 % vládními dluhopisy, 20 % korporátními dluhopisy a z 5 % komoditami (zbylých 10 % tvoří rovným dílem hotovost a REITy):

V poslední části tabulky jsou váhy doporučované bankou. Vidíme, že od neutrálu se doporučení odchyluje zejména u vládních dluhopisů (o 5 procentních bodů nižší váha) a u nevládních obligací (o 5 procentních bodů vyšší váha). Vládním dluhopisům banka nepřeje zejména proto, že podle ní ještě v cenách těchto aktiv není plně odražen plán na zmenšování rozvahy Fedu (QT) a na konec QE v eurozóně. Namísto toho by se měli investoři více zaměřit na korporátní obligace a to zejména na americké s investičním ratingem (tedy ne na junk obligace).

Akciové investory může nejvíce zaujmout to, že Commerzbank ve srovnání s neutrálem více fandí rozvíjejícím se trhům (EM), než trhům vyspělým (DM) a v rámci těch vyspělých více Evropě než Spojeným státům. EM by si měly vést lépe díky jejich relativně nižším valuacím, dobrému vývoji ziskovosti tamního korporátního sektoru a také silnému přílivu kapitálu. V rámci EM by na tom měla být nejlépe Latinská Amerika. Pro evropské akcie by měl hovořit slušný makroekonomický vývoj, ziskovost obchodovaných firem a relativně atraktivní valuace (zejména ve srovnání s americkými trhy).

Pozornost si zaslouží predikce, které hovoří o tom, že pokud bude OPEC disciplinovaný ohledně dojednaného snížení těžby ropy, už v letošním roce by se měl na ropném trhu objevit převis poptávky nad nabídkou. Konkrétní vývoj vykresluje následující obrázek s nabídkou, poptávkou a následnými převisy/deficity na trhu. Býci by se ale neměli přehnaně radovat. Podle analytiků banky bude zmíněná disciplína v druhé polovině roku možná dostávat trhliny a v delším období se dá čekat znatelné navýšení těžby v USA, kterou bude podporovat odstoupení USA od klimatických dohod.

Já bych k uvedenému rád dodal, že podle mne se nevyhneme tomu, že v USA proběhne nějaká forma politické katarze, která bude, doufejme, dlouhodobě prospěšná, ovšem krátkodobě nemusí trhům zrovna sedět. Vedle tohoto tématu „černých labutí v Bílém domě“ je tu stále riziko spojené s konfliktem vlády trhu a vlády jedné strany, který panuje v Číně. Tento konflikt může v tom lepším případě postupně vyšumět, ale může také dospět k nějaké zlomové události. A ta by trhům asi také v danou chvíli zrovna nevoněla.

Veškeré nadvažování EM tak v první řadě předpokládá, že k podobnému zlomu v dohledné době nedojde. Což je dost dobře možné. Další hrozbou pro EM je utahování americké monetární politiky, ale tentokrát se s ní vypořádávají mnohem lépe, než v letech 2015/2016. Evropa zůstává takovou divokou kartou, není bez rizik (viz Začne eurozóna předhánět USA? Jak by reagovaly akcie?), ale může si nyní užívat svou chvíli cyklické slávy. Globálním investičním a ekonomickým tématem pak zůstává zejména to, zda bude pokračovat reflace, či opět spadneme do reality, či alespoň psychologie nového normálu, dlouhodobé stagnace a podobně. Fed se zřejmě domnívá, že reflace zůstane, Commerzbank a akciové trhy v podstatě také. Dluhopisoví investoři jsou jiného názoru.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory