Zadlužení domácností je na nových maximech. Další krize za rohem?

Zadlužení amerických domácností se poprvé od poslední finanční krize dostalo na nová historická maxima. Podle Federal Reserve Bank of New York dosáhl celkový dluh domácností v březnu 12,73 bilionu dolarů. Předchozího vrcholu bylo dosaženo v roce 2008 a ve srovnání s tím současným byl o 50 miliard nižší.

Pokud bychom celou situaci posuzovali podle mediálních zpráv, získali bychom dojem, že další krize už číhá za rohem. Například CNN poukazuje na to, že „zadlužení domácností je nebezpečně blízko úrovním z roku 2008“. V New York Times zase informují, že dluhy dosáhly „od roku 2008 nevídaných úrovní a tehdy následoval globální finanční kolaps“. A Financial Times poukazují na to, že „některé kategorie dlužníků se dostávají pod tlak a nejsou schopny dostát svým závazkům“.

Je tedy další krize před námi? Řítíme se do postapokalyptické doby, kde se budeme prát o láhev pitné vody? Los Angeles Times správně poukazují, že takový závěr by byl ukvapený: „Pokaždé, když se objeví nějaké varování před blížícím se nebezpečím, měli bychom věnovat pozornost i detailům.“ Platí to i v tomto případě a zejména u následujících bodů:

Za prvé, na výši dluhů v absolutní hodnotě má vliv inflace. Pokud srovnáváme 12,68 bilionu dolarů dluhů z roku 2008 se současnými 12,73 bilionu dolarů dluhů, musíme vzít do úvahy inflaci. V tomto období vzrostl cenový index o 11,8 %. Pokud by současné dluhy měly v reálném vyjádření překročit předchozí maxima, musely by dosáhnout 14,1 bilionu dolarů.

Za druhé, pozornost musíme věnovat i HDP. Dluhy by totiž měly být měřeny relativně k velikosti celé ekonomiky. A současný produkt je o 28 % vyšší než v roce 2008. Jestliže se podíváme na poměr dluhů domácností k HDP, zjistíme, že v roce 2008 dosahoval 85,4 %, zatímco dnes to je 66,9 %. Rozdíl je tedy znatelný.

Za třetí, dluhy bychom také měli hodnotit ve vztahu k vývoji celkové populace. Pak zjistíme, že v USA dnes žije asi o 21 milionů lidí více než v roce 2008. A v neposlední řadě nesmíme opomenout otázku splácení a kvality úvěrů. Jak informuje New York Fed, neschopnost splácení je nyní na velmi nízkých úrovních a liší se i celková struktura dluhů. Mnohem méně jich dnes představují hypotéky a nastal všeobecný posun směrem k věřitelům s lepší schopností splácet své závazky. Dny, kdy mohli hypotéku získat všichni bez ohledu na své příjmy a historii splácení předchozích půjček, jsou pryč.

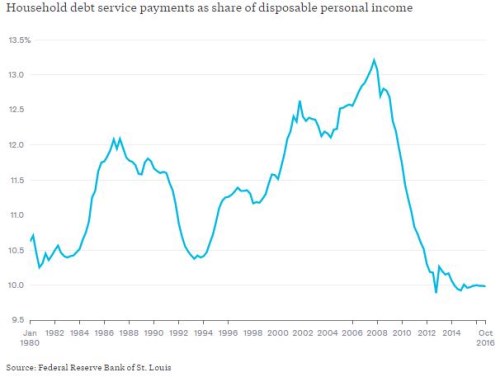

Následující graf popisuje vývoj poměru dluhové služby k disponibilním příjmům. V roce 2008 představovala dluhová služba více než 13 % disponibilních příjmů, zatímco v současné době se pohybujeme na dlouhodobých minimech, tedy na úrovni kolem 10 %:

Právě tento poměr je možná tím nejvýznamnějším ukazatelem, který naznačuje, že mediální varování před další krizí jsou značně ukvapená. Pokud dáme informace o dalším vrcholu v zadlužení domácností do kontextu, zjistíme, že zase tak hrozivé nejsou.

Autor: investor Barry Ritholtz

(Zdroj: Bloomberg)

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory