Jediná firma, která může porazit Amazon?

Amazon ničí tradiční maloobchody v USA a ve Velké Británii a pravděpodobně se v těchto zemích nezastaví. Seznam jeho obětí roste snad každým dnem a není omezen jen na maloobchod. Jak jsem psal včera, ne vše je na Amazonu úplně dokonalé – to, co je nyní jeho silnou stránkou, se může v budoucnu stát jeho slabostí. Ale to z něj nedělá výjimku, prozatím současný model funguje a žralok loví dál.

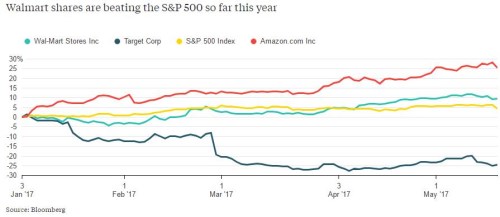

Následující graf ukazuje vývoj cen akcií Amazonu, a dvou kamenných, respektive plechových maloobchodních gigantů – Targetu a Wal-Martu. I z něj je jasně zřejmé, kdo má navrch. Ale i to, že ne všechny oběti Amazonu jsou si rovny - ne všechny trpí stejně:

Walmart před několika dny potěšil investory svými čtvrtletními čísly, ale za relativně dobrou návratností akcie zobrazenou v grafu stojí i dlouhodobější strategie. Firma se totiž už nějakou dobu vážně zabývá prodejem přes internet. Můžeme to vnímat tak, že se chce přestat bránit na svém vlastním hřišti a radši se přesune k útoku na hřišti Amazonu. Target se naopak zaměřuje zejména na to, jak nejlépe posílit svou obranu a snaží se toho dosáhnout co nejnižšími cenami a zaměřením na prodej potravin. Jenže to zkouší i Walmart, na nějž mimo Amazonu útočí diskonty jako Aldi a Lidl.

Shelly Banjo na stránkách Bloomberg Gadfly tvrdí, že například ve Philadelphii Walmart nabízí průměrný koš zboží za 20 % nižší cenu než jeho konkurence. To jasně ukazuje, že cenová válka nabrala na značných obrátkách. Statistiky pak ukazují, že ceny potravin v USA v meziročním vyjádření klesají již sedmnáct měsíců v řadě. Tržní podíl může tato strategie vítězi cenových válek zachovat, ale kvalita tohoto podílu – jeho potenciál generovat tržby a zisky, ovšem značně utrpí. Přes to vše se nyní Walmart obchoduje s PE ve výši 17,1, což je znatelně nad valuacemi firem jako Target, či The Kroger. Může to skutečně být tím, že investoři považují Walmart za firmu, která by byla schopná vrátit Amazonu jeho úder?

Podobnou situaci, kde proti sobě stojí tradiční firmy proti expandujícím technologickým gigantům, najdeme třeba u automobilek. I zde se můžeme ptát, zda nakonec německé automobilky ustojí tlak firem jako Tesla, či dokonce Apple a Google. Či jim dokonce vrátí úder? Jsou v podobné situaci jako Walmart a pokud mají uspět, musí mít dostatek zdrojů a zároveň ochotu pustit se po hlavě do dosud neprobádaných vod. Jak je na tom se zdroji Walmart?

Walmartu se ve fiskální roce 2017 podařilo navýšit provozní tok hotovosti z 27,3 miliard dolarů na 31,5 miliard dolarů (ovšem zejména díky pohybu pracovního kapitálu). Po investicích mu zůstalo asi 17 miliard dolarů a z nich vrátil asi 14 miliard dolarů akcionářům a o 3 miliardy dolarů snížil dluh. Tohoto vzorce se držel i v předchozích letech – vrátil toho hodně akcionářům, ale ne vše co bylo vyděláno (či dokonce ještě více, jak to činí řada jiných firem). Namísto toho firma soustavně snižuje dluhy – posiluje svou rozvahu. Poměr čistého dluhu k EBITDA tak zde dosahuje hodnot kolem 1,5.

Rozvaha Walmartu je tedy dost silná i díky tomu, že se nenechal strhnout ke krátkozrakému maximalistickému uspokojování dividend a odkupů chtivých akcionářů. Firma by tedy měla být schopná investovat značné částky do onoho útoku na hřišti Amazonu. Otázkou je, zda na to bude dostatečně kreativní a inovativní. A stále proti ní bude stát Amazonka, která má v rozvaze více hotovosti než dluhů a její akcionáři jsou stále naprosto v pohodě s tím, že jim nevyplácí vůbec žádné peníze a o překot expanduje, kam se dá.

Nakonec je tak možné, že to bude remíza, ze které se bude radovat zejména (americký) spotřebitel, ale akcionáři obou firem už tolik ne. Každopádně ale firem, které jsou schopny utkat se s Amazonem jinak, než v partyzánské válce, mnoho není. Walmart mezi ně určitě patří.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Kdy můžete do předčasného důchodu a o kolik peněz přijdete?

- Sleva na poplatníka 2023 - 30.840. Kč. Slevu může uplatnit zaměstnanec i OSVČ. Sleva zůstává stejná jako v roce 2022.

- Města a obce v ČR - vyhledávání firem a osob na adrese, zajímavosti - Města a obce

- DIČ - Daňové identifikační číslo, ověření DIČ firem a osob

- Výpis z obchodního rejstříku - rejstřík firem

- Firma Rivalenti s.r.o. - Diskuze, názory, doporučení a hodnocení

- Sleva na manželku 2023 - 24.840 Kč. Slevu na manžela nebo manželku můžete uplatnit, pokud manželka / manžel nemá příjmy vyšší než 68.000 Kč.

- Jediná firma, která může porazit Amazon?

- Spravedlivý hněv pokročilého věku: Jenže důchodci byli loni jedinou opravdu významnou socioekonomickou skupinou, která takzvaně „porazila“ inflaci

- Spravedlivý hněv pokročilého věku: jenže důchodci byli loni jedinou opravdu významnou socioekonomickou skupinou, která takzvaně „porazila“ inflaci

- Jak mohou prodejci porazit Amazon? Musí hlavně srovnat ceny!

- Inflace je boj, který může porazit především zaměstnance

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory