Kdo se bojí Fedu? Investoři v komoditách to být nemusí (GS)

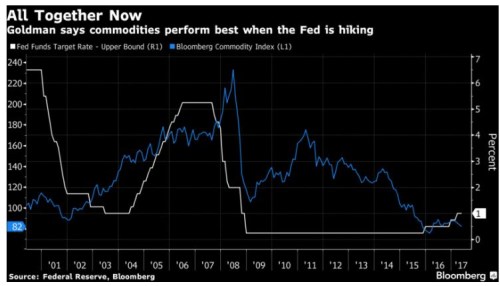

Pokud má mít někdo strach z americké centrální banky, určitě ne investoři do komodit. Surovinám se dařilo nejvíce právě tehdy, když Fed zvyšoval sazby. Takový je závěr nejnovější analýzy banky Goldman Sachs, která má u této třídy aktiv doporučení v portfoliu nadvážit („overweight“). Je ale její prognóza opravdu bez mráčku?

Analýza vychází z dat zpětně do roku 1988 a zahrnuje čtyři cykly zvyšování sazeb. Surovinám se dařilo nejlépe v obdobích, kdy úrokové sazby v USA rostly. Návratnost byla v takovém případě vyšší než návratnost akcií a dluhopisů. K podobnému zjištění analytici dospěli, když se podívali na zpřísňování měnové politiky v Číně.

„Intuitivně to dává smysl, protože důvodem, proč Fed zvyšoval úrokové sazby, byly známky přehřívání ekonomiky,“ tvrdí také GS. „Silná agregátní poptávka, rostoucí mzdy a cenová inflace jsou přesně tím obdobím, kdy se komoditám daří nejvíc.“

Americká analýza

"Goldmani" přitom přišli ještě s jednou analýzou. Ta se týká přímo USA a říká, že doba, kterou se tamní ekonomika zotavuje po finanční krizi z let 2007-2008, by mohla být nejdelší v historii. Šanci, že se tak stane, vidí GS nyní na zhruba 66 procent. Důvod pro takové tvrzení? Největší světová ekonomika zažívá expanzi již 95 měsíců, říká banka. V dějinách USA se přitom stalo jenom dvakrát, že hospodářská expanze trvala déle, jak alespoň ukazují data zpětně do roku 1854.

A špatná zpráva? Pravděpodobnost, že Spojené státy postihne v příštích devíti čtvrtletích hospodářská recese, vidí banka nyní na 31 procent. A toto číslo se zvyšuje.

Pokud jde o komodity, ty po loňské rally letos zatím klesají. Index Bloomberg Commodity Index letos odepisuje zatím zhruba 5,8 procenta. V útlumu jsou ceny ropy, které minulý týden prošly dramatickým výprodejem. Na procenta se nedaří ani cukru, topnému oleji či zemnímu plynu. Slabší jsou i některé obecné kovy. Oproti tomu americkým akciím se vede a trhají rekordy. Poslední padl nejnověji v úterý, když širší index S&P zahájil seanci na čerstvém historickém maximu.

Rizika. Jsou?

GS na základě nejnovější analýzy a s poukazem na velmi solidní kondici na americkém pracovním trhu a očekávané zrychlení inflace k dvouprocentnímu cíli říká, že nadcházející rok vidí pro komodity příznivě. S obdobným závěrem přišla v pondělí také švýcarská UBS: Podle ní by silnější růst globální ekonomiky a větší disciplina na straně nabídky měly připravit půdu pro to, aby se ceny komodit vydaly v příštích měsících nahoru.

Existují tedy nějaká rizika?

GS vidí hned tři: Možnou revoluci na trhu s energiemi, kde by americká ropa z břidlic mohla zásadním způsobem změnit to, jakým způsobem reaguje nabídka ropy na poptávku. Dále vývoj v Číně, odkud v minulých dekádách vanul silný vítr do plachet. To je něco, co se s čínským přechodem na ekonomický model založený více na službách a spotřebě zřejmě nebude opakovat. A za třetí, ekonomické podmínky současného cyklu utahování měnové politiky se od těch minulých mohou lišit.

Vztah mezi komoditním indexem Bloomberg Commodity Index a úrokový sazbami vyhlašovanými Fedem (horní hranice pásma) ukazuje následující graf:

Jaké komodity tedy ano?

Když Spojené státy zvyšují sazby, mohou si nejlépe vést obecné kovy před energetickými komoditami, vzácnými kovy a zemědělskými surovinami, říká také GS. O příčinný vztah mezi úrokovými „hiky“ a zdražováním komodit ale ani zdaleka nejde. „Ekonomika, která je v pokročilejší fázi cyklu, pohání jak rally v komoditách, tak rozhodnutí centrální banky zvýšit sazby,“ říkají její analytici.

UBS očekává, že nejlépe by se v pozdější fázi ekonomického vzmachu mělo dařit energiím a průmyslovým kovům v čele s ropou, zemním plynem a mědí. Brent by se podle banky mohl v létě obchodovat kolem 60 dolarů za barel (středeční vypořádání bylo na ceně 48,73 USD). Naopak drahé kovy budou prý zaostávat. Zlato by během příštích 3 měsíců mohlo otestovat hranici 1 200 dolarů, ale i nižší hodnoty (dnes se zlato obchoduje kolem 1 223 dolarů za unci). Mezi nejméně preferovanými cíli vidí švýcarská banka také bavlnu a dobytek na porážku a mezi rizikové faktory, které je třeba ve druhém pololetí sledovat, počítá utahování měnové politiky v Číně.

Zdroje: www.bloomberg.com

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Komodity:

Přečtěte si také:

Prezentace

13.11.2024 Jaké je hlavní využití ekonomického kalendáře?

13.11.2024 Pojištění elektromobilů kryje specifická rizika

12.11.2024 Motorola má nový hit Black Friday, svůj…

Okénko investora

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Radoslav Jusko, Ronda Invest

Olívia Lacenová, Wonderinterest Trading Ltd.

Starbucks v červených číslech: Přinese vize nového generálního ředitele oživení?

Mgr. Timur Barotov, BHS

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?