Ke konci roku se trhy začnou opět zaměřovat na riziko defaultů v eurozóně

Investoři se nyní v Evropě zaměřují zejména na rizika spojená s politickým vývojem ve Francii a Německu. Tedy v zemích, kde se letos budou konat významné volby, které by mohly ovlivnit dění v celé eurozóně a EU. Po německých volbách, které se budou konat na konci letošního roku, se ale pozornost investorů pravděpodobně opět obrátí k problému vládního zadlužení některých zemí eurozóny.

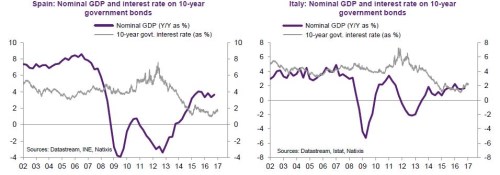

V Itálii a Portugalsku leží nyní dlouhodobé sazby nad tempem růstu nominálního produktu. V takovém prostředí je složité veřejné zadlužení stabilizovat – tuto stabilizaci naopak usnadňuje prostředí, ve kterém se sazby nacházejí pod nominálním růstem ekonomiky. A pokud ECB v roce 2018 ukončí svůj program kvantitativního uvolňování, mohly by se do stejné situace jako Itálie a Portugalsko dostat i Španělsko s Francií.

Je tedy pravděpodobné, že investoři začnou opět zpochybňovat schopnost stabilizace poměru veřejného dluhu k HDP v některých zemích eurozóny. Hlavní příčinou bude posun v politice ECB a růst dlouhodobých sazeb. Tato nová situace by mohla přinést opětovné volání po restriktivní fiskální politice a pravděpodobně povede k vyšší volatilitě na dluhopisových trzích.

Následující dva grafy porovnávají vývoj dlouhodobých sazeb a nominálního růstu ve dvou největších ekonomikách periferie eurozóny. Ve Španělsku se výnosy desetiletých vládních dluhopisů pohybují znatelně pod tempem růstu ekonomiky. Nominální růst italské ekonomiky je ovšem zhruba poloviční a v poslední době klesl pod úroveň výnosů desetiletých vládních obligací. Španělsko se tak ohledně stabilizace veřejného zadlužení nachází v jednodušší pozici, i tu by ale mohla ztížit změna politiky ECB a následný růst dlouhodobých sazeb v eurozóně:

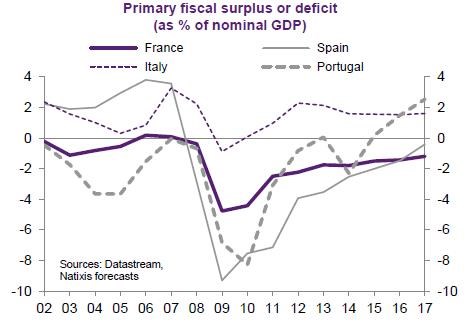

Poslední obrázek shrnuje vývoj primárních rozpočtových přebytků či deficitů (tedy přebytky či deficity bez vlivu úroků placených z vládního dluhu) Francie, Španělska, Itálie a Portugalska. Portugalsko a Itálie dosahují primárních přebytků, Španělsko se blíží vyrovnanému rozpočtu a Francie dosahuje primárních deficitů. Pokud dojde k růstu dlouhodobých sazeb, pozornost investorů se opět upře zejména na tyto ukazatele – tedy na schopnost vlád daných zemí generovat dostatek zdrojů na splátku dluhů a úroků z těchto dluhů. U některých zemí se může dokonce opět diskutovat o tom, zda nepřijde restrukturalizace vládního dluhu.

V současné době trhy ale výraznější růst sazeb nečekají i přesto, že cyklické indikátory vyznívají vesměs pozitivně. Proč trhy ve výraznější růst sazeb nevěří? Mohou nesprávně hodnotit pravděpodobnost růstu inflace ve Spojených státech i v eurozóně. Mohou se domnívat, že centrální banky jsou nakloněny uvolněné monetární politice a neodhodlají se k prudšímu zvyšování sazeb. Trhy si možná také prostě zvykly, že sazby leží nízko – řada investorů nezažila prostředí prudce rostoucích sazeb. Investoři také mohli ztratit důvěru v nezávislost centrálních bank a domnívají se, že budou jednat podle přání politiků. A v neposlední řadě tu může hrát svou roli strach z rostoucích sazeb. Procitnutí do reality by ale v takovém případě mohlo být velmi dramatické.

(Zdroj: Natixis)

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Měny-forex:

Přečtěte si také:

Benzín a nafta 16.12.2024

| Natural 95 35.61 Kč | Nafta 34.88 Kč |

Prezentace

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

16.12.2024 Vybrali jsme TOP 5 dárků ze světa technologií.

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

John J. Hardy, Saxo Bank

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Marek Pokorný, Portu

Tomáš Vrňák, Ušetřeno.cz

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Lenka Rutteová, Bezvafinance

Oznámení o zvýšení důchodu přijde letos naposledy na papíru zdarma

Jiří Sýkora, Swiss Life Select

Lukáš Kaňok, Kalkulátor.cz

I přes zdražení distribuce mohou domácnosti v roce 2025 ušetřit

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla