Prchá už zase kapitál z periferie eurozóny?

Před několika týdny probleskly v médiích zlověstné zmínky, že dluh některých členských zemí eurozóny v rámci tamějšího zúčtovacího systému označovaného jako TARGET2 začal povážlivě růst. Jde o peníze, které by daná země zůstala dlužná ECB v případě odchodu z eurozóny. Například u Itálie tento implicitní dluh už přesáhl 360 miliard eur. Celkový veřejný dluh této země by tak v případě vystoupení z eurozóny narostl o více než 20 procentních bodu HDP.

Ihned se tak vynořuje otázka, co za tímto nárůstem nerovnováh v systému TARGET2 stojí. Je to stejný příběh jako před pěti lety v případě Řecka a vůbec celé periferie eurozóny? Tehdy byla v pozadí snaha kapitálu utéct ze země do zbytku eurozóny dříve, než (což se nedalo a nadále nedá vyloučit) Řecko vystoupí z eurozóny, jeho nová měna výrazně oslabí a stáhne s sebou i hodnotu aktiv v zemi.

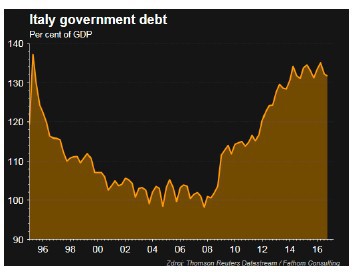

Určité indicie rizika odchodu Itálie z eurozóny by tu byly: Italská ekonomika se pořád ještě nedokázala probrat z krizových mrákot (HDP je 6 % pod úrovní roku 2008), takže výrazné oslabení měny by jí z hlediska posílení zahraniční poptávky mohlo pomoci. Veřejný dluh je už teď astronomický (130 % HDP), takže je relativně vysoké riziko státního bankrotu, následného propadu ratingu italských státních dluhopisů, tím pádem neschopnosti italských bank čerpat u ECB likviditu, a tedy nutnosti zavést novou, vlastní měnu. Na italské politické scéně v posledních měsících taky nebylo a není zrovna klidno a proti-eurová hnutí (zejména 5 hvězd) vycházejí z nejnovějších průzkumů velmi dobře. A možná nejsilnějším argumentem ve prospěch obav z itexitu je v poslední době samozřejmě stav už zmíněných italských bank: některé z nich přežívají jen díky ochotě euroinstitucí dostatečně přimhouřit oči nad pomocí poskytovanou problematickým bankám italským státem.

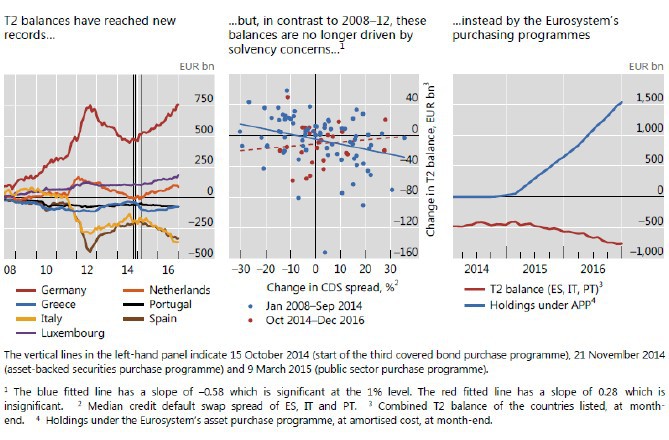

Do debaty se teď vložila BIS (Bank for International Settlements), přesněji její respektované analytické oddělení. V čerstvém vydání jejího Quarterly je uveden závěr, že tentokrát jsou rostoucí salda některých zemí v rámci TARGET2 (na obrázku na další stránce viz levý panel) pouze technickým důsledkem realizace programu kvantitativního uvolňování (QE) ECB. Tento program totiž za ECB realizují jednotlivé národní centrální banky, přičemž pokud například italská centrální banka v jeho rámci koupí (za zbrusu nová eura) dluhopis od londýnské banky skrze její německou korespondenční banku, pak v TARGET2 naroste italský dluh a proti němu naroste německý vklad.

S podobným vysvětlením přišla už loni na podzim samotná ECB. Faktická čísla se zdají být s tímto vysvětlením v souladu: například německá centrální banka nakupuje ani ne čtvrtinu dluhopisů, které ECB potřebuje nakoupit v rámci svého QE, ale v německých bankách končí kolem 60 % peněz, které ECB takto „vytiskne“. A jak naznačuje střední panel obrázku dole, korelace mezi změnou TARGET2 zůstatku Itálie, Španělska a Portugalska a změnou CDS spreadu (cena za pojištění proti defaultu u daného dluhopisu) pro příslušnou zemi byla v období 1/2008-9/2014 (modré puntíky a čára) záporná, kdežto v období 10/2014-12/2016 byla kladná nebo přinejmenším nijaká.

S podobným vysvětlením přišla už loni na podzim samotná ECB. Faktická čísla se zdají být s tímto vysvětlením v souladu: například německá centrální banka nakupuje ani ne čtvrtinu dluhopisů, které ECB potřebuje nakoupit v rámci svého QE, ale v německých bankách končí kolem 60 % peněz, které ECB takto „vytiskne“. A jak naznačuje střední panel obrázku dole, korelace mezi změnou TARGET2 zůstatku Itálie, Španělska a Portugalska a změnou CDS spreadu (cena za pojištění proti defaultu u daného dluhopisu) pro příslušnou zemi byla v období 1/2008-9/2014 (modré puntíky a čára) záporná, kdežto v období 10/2014-12/2016 byla kladná nebo přinejmenším nijaká.

Člověk se ale přece jen nemůže ubránit pocitu, že jde opět o útěk kapitálu z periferie eurozóny, jen s tím rozdílem, že prchající tentokrát využívají dopravní služby zvané ECB QE. Pokud by tomu tak nebylo, pak by se peníze směřující výše uvedeným způsobem třeba z Itálie do Německa přece u našich západních sousedů dlouho neohřály a vrátily by se zpátky do Itálie s tím, jak se jejich majitel bude snažit zachovat svou dosavadní představu o správném geografickém rozložení investic.

Tomuto pohledu ale na druhou stranu odporuje pozorování BIS týkající se konkrétně Řecka: jeho státní dluhopisy jsou z QE vyloučeny a zároveň řecký dluh v TARGET2 se v posledních měsících nemění (tj. investoři z Řecka neutíkají). Těžko uvěřit, že investoři chtějí z periferie eurozóny utéct, ale neumějí to jinak než pomocí ECB QE. Doufají tedy snad, že ECB Řecko do QE brzy zahrne a oni pak dostanou za svá řecká aktiva lepší ceny? Nebo snad po všech těch plastických operacích ordinovaných v posledních letech Troikou (IMF, ECB, Evropská komise) Řecko z pohledu investorů úplně ztratilo vzhled periferie? Mnohdy až emotivní debata o podstatě zůstatků v TARGET2 může vesele pokračovat.

Michal Skořepa

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Penzijní společnosti - Závazky a vlastní kapitál: Čtvrtletní, Závazky a vlastní kapitál / fondový kapitál (NAV) celkem

- Eurozóna - Index nákupních manažerů průmyslu Eurozóny a index firemní aktivity služeb Eurozóny v červnu překonaly očekávání

- Základní kapitál (Závazky a vlastní kapitál»Stavební spořitelny) - ekonomika ČNB

- Základní kapitál splatný na požádání (Závazky a vlastní kapitál (v tis. Kč)) - ekonomika ČNB

- Základní kapitál (Závazky a vlastní kapitál»Malé banky) - ekonomika ČNB

- Nástroje použitelné pro AT1 kapitál (Struktura kapitálu (v tis. Kč)) - ekonomika ČNB

- Kmenový Tier 1 (CET1) kapitál (Struktura kapitálu (v tis. Kč)) - ekonomika ČNB

- Základní kapitál (Rozvaha - závazky a vlastní kapitál (v tis. Kč)) - ekonomika ČNB

- Základní kapitál (Závazky a vlastní kapitál»Velké banky) - ekonomika ČNB

- Základní kapitál (Závazky a vlastní kapitál»Střední banky) - ekonomika ČNB

- Tier 1 (T1) kapitál (Struktura kapitálu»Střední banky) - ekonomika ČNB

- Erste: EBA zamítl uznání podílového kapitálu za vlastní kapitál pro zahrnutí do Tier 1

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory