Problém s QE je, že funguje v praxi, ale nefunguje teoreticky. 4 hlavní kanály fungování QE

…řekl kdysi Ben Bernanke. A tímto oslím můstkem se vracíme k ECB a k její „bazuce“.

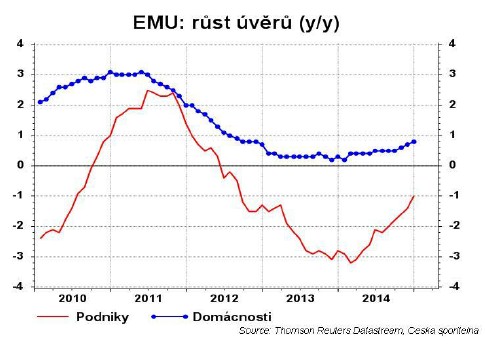

Podle čerstvých dat se zdá, že vše začíná fungovat, jak má. Úvěry soukromému sektoru v EMU totiž přestaly klesat, a začaly už jen stagnovat. Optimista řekne „tak to vidíte, kvantitativní uvolnění (QE) fakt funguje!“.

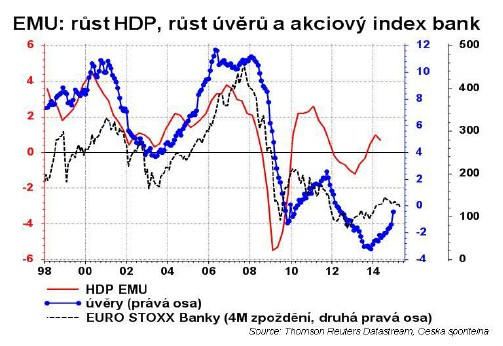

Jde o odraz růstu poptávky po úvěrech. Nicméně pesimista poukáže, že když se podíváme na poptávku po úvěrech, tak by úvěry měly růst mnohem silněji. A vytasí se s obrázkem, kde si dá růst HDP a úvěry podniků a začne poukazovat, že aby růst úvěrů podnikům byl konzistentní s růstem ekonomiky o 1-2%, tak by musely růst o cca pět procent.

Optimista správně bude oponovat, že přece existují různá zpoždění mezi růstem ekonomiky a růstem úvěrů. Podle analýzy ECB úvěry domácnostem předbíhají růst HDP o dvě čtvrtletí. Především úvěry na bydlení jsou silným předstihovým indikátorem (a úvěry domácnostem rostou téměř už o procento!). Na druhou stranu úvěry podnikům jsou za HDP v závěsu cca tři čtvrtletí. Takže pesimista by se neměl ohánět úvěry podnikům.

No a vytočený pesimista bude ukazovat, že pokud by skutečně ve trubkách přitékalo oživení růstu úvěrů, vypadal by bankovní akciový subindex jinak: neklesal by, protože by se přece zvyšoval odhad ziskovosti bank. Naopak banky v EMU dostávají liebesbrief do ECB, kde je ponouká ke zvýšení kapitálu.

Dobré shrnutí akce ECB napsali Stephen Cecchetti and Kermit Schoenholtz: ECB se snaží pádlovat v Rubikonu oběma směry.

Pozitivem programu měsíčního nákupu 60 mld. EUR aktiv je, že si už uvolnění měnové politiky nediktují banky, ale ECB. Do teďka banky v rámci (T)LTRO si řekly, kolik chtějí peněz. Teď jim je ECB natlačí. Zdá se detailem, ale je to velká změna. Navíc program se tváří, že skončí v září 2016, ale podle našeho názoru bude rozšířen, protože jeho ukončení je podmíněno tím, že inflace bude směřovat k cíli (= těsně pod dvě procenta).

Jak se vlastně těch 60 jard každý měsíc projeví v ekonomice? Podle ECB zafungují čtyři kanály. Za prvé, portfoliový efekt: investoři, kteří prodají nízko riziková aktiva centrální bance, je nahradí aktivy s vyšším rizikem. Za druhé, signalizační efekt: ECB se zavázala dělat vše pro naplnění inflačního cíle: nakupovat a držet sazby na nule, což by mělo podpořit dlouhodobé investice a spotřebu. Za třetí, efekt oslabující měny. A za čtvrté, efekt záruky, kdy se očekává, že cena aktiv dlužníka díky poroste a bude se tak zvyšovat jeho úvěrová kapacita.

OK, problém s EMU je, že na rozdíl od USA je mnohem více závislá na bankovním sektoru a jeho schopnosti úvěrovat. A tato schopnost je pevně spjata s kapitálovou

přiměřeností. Pokud se bankám nebude uvolňovat kapitál, tak mohou mít likvidity, kolik chtějí, ale úvěry nebudou moci poskytovat. A z aktiv, které centrální banka bude nakupovat má pouze nákup ABS schopnost uvolnit kapitál bankám.

Dále, výnosy v EMU jsou už velmi nízko po celé výnosové křivce, takže efekt poklesu výnosů už je značně omezen.

Euro tak zůstává nejdůležitějším kanálem. Podle modelu OECD oslabení evropské měny o deset procent zvýší růst ekonomiky v prvním roce o 0,7 procentního bodu a kumulovaně o 1,8 procent během čtyř let. Tohle je skutečně vliv, který výrazně podpoří ekonomiku EMU.

Je tady ale něco, co uniká pozornosti. A to je změna ve sdílení rizik. Doteď platilo, že pokud některá aktiva, která ECB nakoupí, se dostanou do problémů a nebudou spláceny, tak náklady budou kryta společně podle podílu na kapitálu ECB. S novými nákupy se ale naprosto mění princip: společně bude kryto jen 20% rizik. Zbytek leží na bedrech lokálních centrálních bank.

No, takže pokud vezmeme do úvahy splátky bývalého LTRO a maturující portfolio ECB, tak zjistíme, že v září 2016 bude kryto společně méně aktiv ECB než dneska. A to i přesto, že bilance naroste o více než bilion EUR. Kouzlo? Nikoliv, jen snaha naplnit heslo „aby se vlk nažral a koza zůstala celá.“ Právě tento úkrok bude snižovat efektivitu QE z dílny ECB. A nebude snižovat riziko problémových zemí v rámci EMU, protože jejich problémy zůstanou uzamčeny doma.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Předdůchod - možnost odejít dříve do důchodu, ale za vlastní

- Kalkulačka pro OSVČ hlavní činnost za rok 2019 - výpočet daně z příjmů, sociálního a zdravotního pojištění

- Jaký je dnes státní svátek?

- Jaký je dnes mezinárodní den?

- Stravenky a mzda 2020 - Jsou pro vás stravenky výhodnější než zvýšení mzdy?

- Výpočet důchodu - Jak vysoký budete mít důchod?

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Problém s QE je, že funguje v praxi, ale nefunguje teoreticky. 4 hlavní kanály fungování QE

- QE 1, QE 2,… QE 3?

- Bude QE, nebude QE – toť otázka dnešního dne

- Powell: Fed bude nakupovat dluhopisy, hlavně ty krátkodobé. Klasické QE to ale nebude - Diskuze, názory, doporučení a hodnocení

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets