Jak USA vyzrály na riziko narušených dodávek ropy

Americká vládní agentura EIA (Energy Information Administration) vydala novou zprávu, ve které poukazuje na mimořádný nárůst produkce tekutých paliv v USA, jehož jsme byli během posledních několika let svědky. Zpráva rovněž popisuje, jak tato zvýšená produkce pomáhá kompenzovat neplánovaná narušení dodávek, k čemuž v současné době dochází v dosud nejvyšší míře od války mezi Irákem a Kuvajtem před 24 lety.

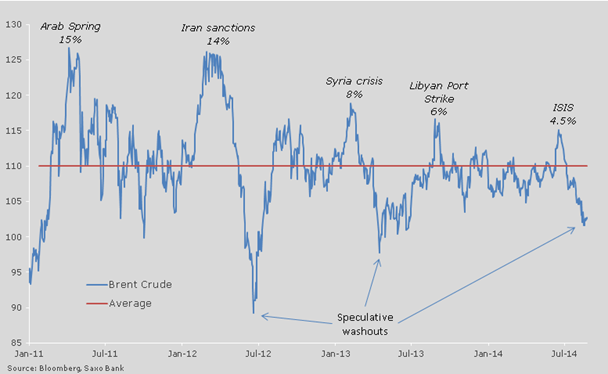

Zpráva podává velmi dobrý a jasný popis toho, co již víme. Konkrétně se to týká faktu, že ceny na ropných trzích jsou od roku 2011 méně citlivé na skutečná i potenciálně hrozící narušení dodávek. Ukázalo se to zejména v případě celé řady geopolitických událostí, ke kterým došlo od nástupu arabského jara, a po svržení režimu Muammara Kaddáfího v Libyi v roce 2011.

Od roku 2011 až do letošního července se americká produkce tekutých paliv ropy, kapalného plynu a biopaliv zvýšila o více než čtyři milióny barelů za den. Tři milióny barelů z tohoto objemu je výsledkem nárůstu ropné produkce, a to zejména v důsledku využití nových nekonvenčních technik, jako je těžba ropy z břidlic.

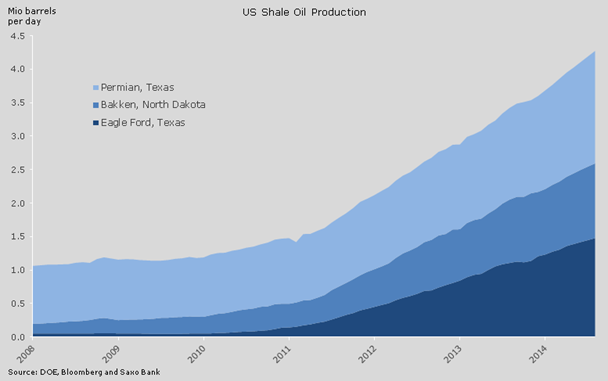

Níže uvedený graf zobrazuje mohutný nárůst těžby ropy z břidlic ve třech největších oblastech produkce v Texasu a Severní Dakotě. V současné době se očekává, že těžba z ropných břidlic poroste i nadále, a to až do roku 2020. Poté se tempo produkce stabilizuje a v další dekádě pak dojde k jeho poklesu. Takový vývoj je však možný jen za předpokladu, že se ceny ropy budou dlouhodobě udržovat na vysokých hladinách, anebo dojde ke snížení nákladů na těžbu v důsledku zavádění inovací do těžebních technik.

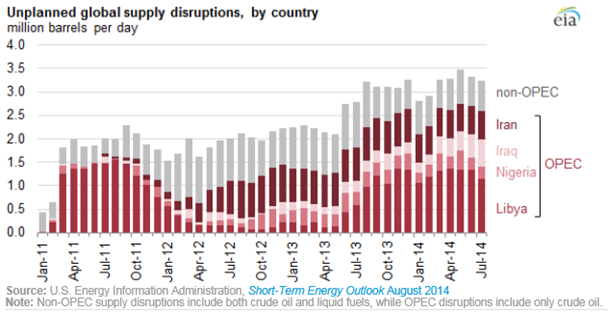

Co se týče problematiky narušených dodávek, EIA odhaduje, že během prvních sedmi měsíců roku 2014 činil průměrný celosvětový objem ušlé ropy v důsledku neplánovaného přerušení dodávek 3,2 milónu barelů za den. Největší podíl na tom nesly státy z kartelu OPEC, zejména Libye, Írán a Irák. Ropná produkce Libye se hluboce propadla loni v srpnu, kdy rebelové zahájili roční blokádu přístavu pro export. Teprve nyní se terminál znovu postupně otevírá. K omezení íránské ropné produkce došlo v roce 2012 poté, co západní mocnosti uvalily na Írán sankce v reakci na nejistou situaci ohledně jeho jaderného programu.

Od loňského roku probíhají mezi Íránem a skupinou západních států spolu s Čínou a Ruskem jednání. Dnes ruský ministr zahraničí vyjádřil ve svém prohlášení jistý optimismus, když uvedl, že tato jednání by nakonec mohla vést ke zrušení stávajících sankcí.

Zvýšená ropná produkce v USA a následný růst exportu ropných produktů vedly k tomu, že došlo ke snížení poptávky po importu ze zahraničí, zejména z Afriky. To přispělo k tomu, že v oblastech Atlantského oceánu panuje nadbytek ropných zásob, což bylo hlavní příčinou toho, že během posledních několika týdnů docházelo na ropných trzích k prodejům. Dalším důsledkem pak bylo, že spotová cena severomořské ropy Brent se poprvé od roku 2010 propadla pod hodnotu forwardové ceny.

Průměrná cena ropy Brent, jež slouží jako světové cenové měřítko pro většinu ropných transakcí, se od roku 2011 pohybuje na hodnotě 110 dolarů za barel. Během tohoto období jsme sice byli svědky náhlých cenových skoků a masivních výprodejů, volatilita na trhu se však i nadále snižuje v souvislosti s tím, jak zvýšená ropná produkce v zemích mimo kartel OPEC pomáhá snižovat rizika na trhu.

Níže uvedný graf zobrazuje pohyb cen ropy během řady geopolitických událostí, ke kterým došlo od roku 2011. Z grafu se dá vyčíst, že vrcholy se stávají méně a méně ostrými vzhledem k tomu, že velcí producenti jako například Saúdská Arábie jsou schopni pokrýt případný nedostatek, čímž přispívají k větší cenové stabilitě. Spekulativní obchodníci, jako jsou například hedgeové fondy, byli v reakci na pohyb těchto vrcholů nuceni opouštět ztrátové pozice. To bylo, alespoň až do současných výprodejů, hlavní příčinou cenových propadů.

Více informací

Ole Sloth Hansen, hlavní komoditní stratég Saxo Bank A/S

Email: olh@saxobank.com

Tel: +45 3977 4810

Ole Sloth Hansen je odborníkem na všechna témata spojená s obchodovanými futures s více než dvacetiletou praxí, a to jak na straně kupujícího, tak prodávajícího. Hansen nastoupil do Saxo Bank v roce 2008 a dnes je jejím hlavním komoditním stratégem, kde se zaměřuje na celou škálu produktů od těch pevně úročených až po komodity. Předtím pracoval patnáct let v Londýně, naposledy pro multi-asset Futures and Forex Hedge fund, kde vedl obchodní tým. Ole Hansen je ochoten se vyjádřit k většině komodit, zejména pak k energetickému sektoru a oblasti vzácných kovů.

Globální online investiční banka

Globální online investiční banka

Saxo Bank je globální investiční banka specializující se na online obchodování a investice na mezinárodních finančních trzích. Saxo Bank umožňuje soukromým investorům a institucionálním klientům obchodovat s FX, CFD, cennými papíry, futures, opcemi a dalšími deriváty a poskytuje i profesionální správu portfolia a fondů díky svým online obchodním platformám oceněným řadou různých ocenění.

Více informací na: www.saxobank.cz

Přečtěte si také

Poslední zprávy z rubriky Komodity:

Přečtěte si také:

Prezentace

18.11.2024 Nejlepší telefon za 2 990 Kč. Motorola má hit…

14.11.2024 Dosáhne Bitcoin 100 000 USD do konce roku?

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Jak trh reagoval na volby v USA? Historická maxima, ale i prudké propady

Radoslav Jusko, Ronda Invest

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Mgr. Timur Barotov, BHS

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?