Čínské stimuly – inspiraci v minulosti nehledejte

Portfolio manažeři Oliver Hextall a James Richards vysvětlují, co čínský stimulační balíček znamená pro poptávku po komoditách a transformující se ekonomiku.

Sentiment, co se týče materiálů, se v září poměrně výrazně změnil poté, co Čína oznámila měnové a fiskální stimuly. Na tiskové konferenci Národní komise pro rozvoj a reformy (NDRC) 8. října ale nebyla oznámena významnější stimulační opatření, což pak přineslo vyprodání trhu.

Vzhledem k omezenému časovému horizontu na trhu existuje riziko, že investorům unikne širší pohled na nedávné politické události v Číně. Domníváme se, že tyto důsledky jsou pro oblast komodit důležité.

Podle našeho názoru je toto oznámení mimo cyklus a koordinace měnových a fiskálních stimulů připomíná kroky „ať to stojí, co to stojí“ přicházející od centrální vlády. Domníváme se ale, že se nebude pravděpodobně jednat o větší množství stimulů vzhledem k potřebě řídit rizika a rezervovat si určitou sílu pro případ, že by se vnější prostředí stalo nepříznivějším. Oznámení NDRC pravděpodobně nikdy nebylo hlásnou troubou pro sdělování významných stimulačních oznámení – pravděpodobně budeme muset být trpěliví a podrobnější informace hledat ve Státní radě a na ministerstvu financí.

Jako vždy budeme věnovat velkou pozornost komentářům a pokynům, které zazní během výsledkových diskuzí; to bude mít zásadní význam pro představu o stavu ekonomiky a výsledcích v příštím čtvrtletí.

Co přesně stimuly znamenají pro poptávku po komoditách – bude to stačit k překonání přetrvávajících strukturálních problémů čínské ekonomiky, zejména u nemovitostí a demografie? V případě komodit to skeptický trh vnímá jako stimuly pro podporu spotřebitelů spíše než jako řešení minulé reflace u nemovitostí.

S některými aspekty této skepse souhlasíme – z agresivní rally po železné rudě není zcela jasné, zda bylo dobře pochopeno, že opatření na podporu nemovitostního sektoru jsou vyloženě zaměřena na strukturálně nižší nabídku. Pravděpodobnější je podle nás to, že čínská vláda zintenzivní stávající opatření na modernizaci čínských strojních zásob, modernizaci dalších zařízení, a především zdvojnásobí ty části stávajícího stimulačního balíčku, které se ukazují, že fungují.

Čínská oznámení vlastně pravděpodobně zintenzivní trend, který jsme pozorovali v posledních 2-3 letech, kdy se měnily faktory čínské poptávky po komoditách a v důsledku toho se měnili vítězové a poražení. Názorně to ilustruje prezentace výsledků kovodělné a těžební společnosti Rio Tinto za rok 23.

Graf 1: Hnací síly poptávky po oceli v Číně se mění:

Zdroj: Rio Tinto, 21 únor 2024. Rio Tinto Market Analysis, CEIC, Wind, China NBS | 1FAI = Fixed Asset Investment | 2Commodity building refers to all building structures that can be transacted in the open market, including residential homes, office buildings, factories, and warehouses.

Ocel byla v tomto druhém transformačním období velkým poraženým, ale základní kovy si v tomto období vedly dobře. I když v roce 2024 ovlivňují poptávku po oceli problémy s domácími nemovitostmi, čínská poptávka po mědi a hliníku v tomto roce pravděpodobně vzroste o 1-2 %, respektive o 3-4 %, a to díky požadavkům transformující se ekonomiky. Jen čínská poptávka po hliníku, která přichází ze solárních elektráren, je nyní větší než celková japonská poptávka po této komoditě!

Poptávce po komoditách by měla prospět také modernizace zařízení a strojů – i když to nemusí být výrazná změna, rozhodně to pomůže, zejména u komodit, kde jsou současné podmínky napjaté. A to je zásadní bod – očekáváme, že čínské stimuly budou méně zaměřené na komodity než v minulosti, ale pro některé komodity jsou relevantnější. Navíc přicházejí v době, kdy nabídka některých komodit již byla v omezená, což vytváří sice silnou, ale pro rozličné komodity různou míru podpory.

V posledních několika měsících došlo k několika pozoruhodným prohlášením, kterým ale nebyla věnována velká pozornost, nicméně ta ukazují, jaké mají čínští politici ambice. Návrh na společné využívání 10 % uhelných elektráren pro zelený čpavek a biomasu znamená zajištění takové kapacity zeleného čpavku, jaká bude výrazně větší, než je podle našich předpokladů celá světová produkce čpavku. S tím související infrastrukturní problémy budou také pravděpodobně náročné na komodity. Tím se vracíme ke skutečnosti, že trhy, na které má transformace dopad, jsou velmi odlišné od těch v předchozích cyklech a současně jsou mnohem širší, než se běžně předpokládá.

Ocel: Existují lepší způsoby, jak se vystavit čínským stimulům

Z opatření na straně poptávky bude pravděpodobně těžit i poptávka po oceli. V této fázi není jasné, jaká opatření budou zavedena v oblasti nemovitostí, ale stabilizace trhu by měla přinejmenším podepřít poptávku po oceli ze strany stavebního sektoru a možná být „malým podpůrným větříkem“ ve střednědobém horizontu. Kromě toho bude poptávce po oceli prospívat politika týkající se strojů/zařízení a hospodářské transformace. Domníváme se však, že ocel je špatnou cestou, jak využívat čínské stimuly, protože v čínském ocelářském průmyslu se vytvořila dost nadbytečná kapacita. Navzdory poklesu poptávky po nemovitostech je čínská výroba surové oceli odolná.

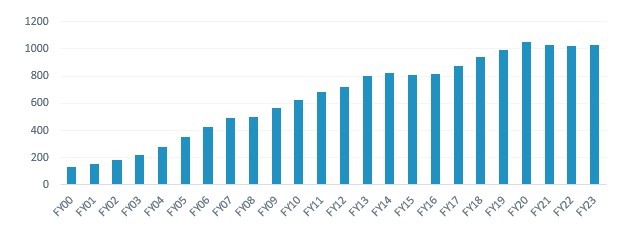

Graf 2: Čínská výroba surové oceli

Zdroj: BMO Global Commodities Research, 20. srpen 2024.

Důvodem této odolnosti je skutečnost, že přebytečné tuny oceli jsou vyváženy a kazí jiné trhy. Jak ukazuje graf 2, vývoz v posledních 18-24 měsících výrazně vzrostl. To vede k dnešní situaci, kdy předseda největšího světového výrobce oceli Baowu nedávno hovořil o „kruté zimě“ pro čínský ocelářský průmysl, která bude „delší, chladnější a obtížněji snesitelná, než se očekávalo“.

Graf 3: Vývoz oceli z Číny (v tunách za měsíc)

Domníváme se, že domácí poptávka po oceli se zlepší, což sníží objem tun vstupujících na vývozní trh a Čína nebude muset zvyšovat produkci. Domníváme se, že je pravděpodobné, že čínský ocelářský průmysl bude čelit strukturálnímu nadbytku kapacit dokud, nebo pokud nepřijme druhé kolo reformy na straně nabídky. To by bylo pro ocel pozitivní a umožnilo by to výrobcům oceli generovat zisky; je však zřejmé, že reforma na straně nabídky a strukturálně menší čínský ocelářský průmysl je pro jeho dodavatele, řetězec výroby železné rudy a oceli smíšenou zprávou.

Čína spotřebovává přibližně 75 % železné rudy, která by šla vyvážet – v míře, v jaké klesá vývoz, to může vytvořit větší poptávku v jiných zeměpisných oblastech a mělo by to do jisté míry pomoci globálnímu stanovování cen oceli. Přesun poptávky z Číny do zemí s odlišnou skladbou výroby oceli by potenciálně omezil přínosy pro celkovou poptávku po železné rudě. A to nepočítáme dopady na straně nabídky, kde je na nákladové křivce mezi 90 a 100 dolary dostatek elastické nabídky železné rudy, což omezuje růst pro investory do oceli. Reaktivní svalová paměť investorů může sahat k „kupujte ocel, kupujte železnou rudu“, ale domníváme se, že skutečnými příjemci čínských stimulů jsou základní kovy a další materiály.

Expozice vůči komoditním indexům pravděpodobně nepřinese nejlepší investiční výsledky

Bohužel mnoho nejjednodušších způsobů, jak oživit čínskou poptávku po komoditách, neodráží strukturální změny. Ve skutečnosti jsou mnohé z nich vychýleny směrem k vítězům ze „starého světa“, a nikoli k oblastem, které budou v budoucnu pravděpodobně hlavními příjemci. Například deset hlavních složek indexu MSCI ACWI Metals & Mining tvoří více než 50 % indexu, avšak pouze tři z nich (12 % indexu) jsou v souladu s transformací, která podle našeho názoru bude dlouhodobě stimulovat poptávku po komoditách.

Obrázek 1: 10 hlavních složek indexu MSCI ACWI Metals & Mining

Zdroj: Fidelity International, 08. říjen 2024. Odkaz na konkrétní cenné papíry si nelze vykládat jako doporučení k nákupu nebo prodeji těchto cenných papírů a je uveden pouze pro ilustraci.

Investování do transformující se ekonomiky je příležitostí, která je dlouhodobá a vyžaduje hlubokou znalost nuancí komoditních trhů a specifických profilů společností, které na nich působí. V praxi to znamená, že pouhé sázení na to, které komodity nakonec zvítězí, téměř jistě investory zklame a nepřinese očekávané výsledky. Obě strany rovnice tržních cen vyžadují důkladný průzkum; poptávku je důležité přesně a dynamicky odhadnout, ale často je opomíjena schopnost nové nabídky tuto poptávku uspokojit, ačkoliv je to nedílnou součástí rovnice.

Chceme-li těžit z dlouhodobých makro trendů probíhajících na komoditních trzích, je nezbytné pochopit mikro detaily a porozumět podnikání každého výrobce v jeho dnešní podobě, nikoliv v zastaralé verzi na tomto vyvíjejícím se trhu. Investoři by měli bedlivě sledovat nejbližší období a jasně chápat základní data o komoditních trzích a podnicích, aby se nenechali příliš ovlivnit přesvědčivým příběhem o růstu, který by mohl vést k nákladným investičním rozhodnutím. Poptávka je důležitá, ale často se opomíjí schopnost nové nabídky tuto poptávku uspokojit, která je stejně důležitá – ne-li důležitější.

Fidelity International

Fidelity International byla založena v roce 1969 a poskytuje investiční služby a produkty soukromým a institucionálním investorům. Od ostatních globálních investičních společností se liší zejména formou vlastnictví. Jedná o čistě privátní, soukromou společnost vlastněnou přímo členy zakládající rodiny a managementem firmy. Společnost klade veliký důraz na provádění podrobných analýz, na jejichž základě pak identifikují pro klienty nejvýhodnější investiční příležitosti. Její speciální týmy investičních analytiků a odborníků působí ve všech hlavních finančních centrech světa – v Londýně, Frankfurtu, Paříži, Hongkongu, Tokiu, Singapuru, Soulu, Dillí, Bombaji a v Sydney. V současné době administruje aktiva ve výši 87 mld. USD (assets under administration) a globálně pro klienty investovala 290 mld. USD ve 25 zemích napříč Evropou, Asií, Tichomořím, středním Východem a jižní Amerikou.

V České republice Fidelity působí od roku 2012 a mezi její klienty patří celá řada významných institucionálních i privátních klientů, všechny významné banky, pojišťovny, finanční společnosti a nezávislí finanční poradci, kteří koncovým investorům zprostředkovávají investiční fondy této globální investiční společnosti.Více informaci na: www.fidelity.cz

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Prezentace

16.10.2024 Aby i v zimě nohy zůstaly v teple

16.10.2024 Od tisku dopisů po komplexní CDP. Cortex je…

11.10.2024 RoboMarkets upravuje svůj evropský obchodní…

Okénko investora

Petr Lajsek, Purple Trading

Růst cen benzínu i nafty nabírá na síle! Kdy zdražování ustane?

Olívia Lacenová, Wonderinterest Trading Ltd.

Beyoncé vydává nejen alba, ale také whisky. Pomůže to zvýšit zisky LVMH?

Jiří Cimpel, Cimpel & Partneři

Ztracené dekády. Jak ustát nevyhnutelné výkyvy a vyjít z nich silnější

Radoslav Jusko, Ronda Invest

Štěpán Křeček, BHS

Poprvé od listopadu 2023 došlo k meziročnímu růstu cen potravin

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?

Jakub Petruška, Zlaťáky.cz