Zisková návratnost obchodovaných firem se za posledních 50 let téměř zdvojnásobila. Extrémy jsou Apple a Nvidia

Kolik firmy na americkém akciovém trhu vlastně „vydělávají“? Běžně bychom se asi v odpovědi zaměřili na výši zisků. Ale dnes se podíváme na měřítko, které zisky dává do nějaké perspektivy. Konkrétně řečeno, poměřuje je k velikosti vlastního jmění. Opověď na uvedenou otázku pak může znít „opravdu hodně“.

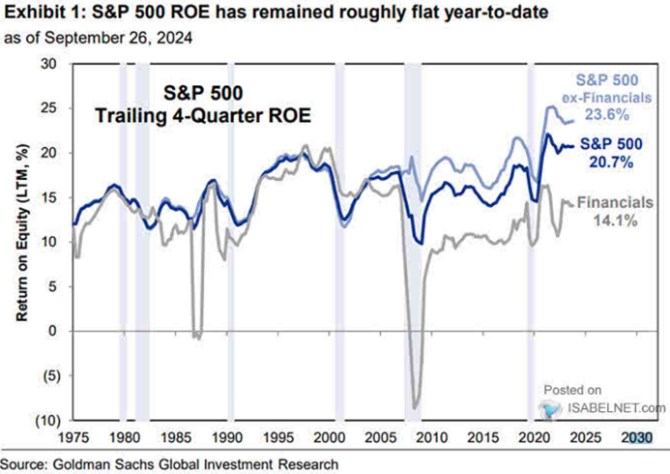

Návratnost vlastního jmění ROE je měřena jako poměr čistého zisku k účetní hodnotě vlastního jmění. Následující graf ukazuje, jak se ROE vyvíjelo u celého indexu SPX, ve finančním sektoru a jak na trhu bez finančního sektoru. Na celém trhu je vidět celkem jasný dlouhodobý rostoucí trend – firmy toho na jeden dolar vlastního jmění vydělávají ví a víc. Ovšem s výraznými cyklickými fluktuacemi. V roce 1975 tak byl trh svým ROE konkrétně na nějakých 12 %, nyní je nad 20 %. Bez financí dokonce ROE dosahuje více než 23 %, zatímco u financí samotných došlo po roce 2008 ke strukturálním obratu a ROE zamířilo dolů:

Zdroj: X

Co je u ROE „moc“, nebo „málo“? Pokud třeba zjistíme, že nějaká společnost vydělá ročně na jeden dolar vlastního jmění čtvrt dolaru zisků, dává smysl to porovnat s tím, kolik by „měla“ vydělávat. Tedy s tím, jaká je u ní požadovaná návratnost. Ta je dána jednak výnosy bezrizikových aktiv a také rizikovými prémiemi. Dejme tomu, že zde by šlo o velmi rizikovou firmu s požadovanou návratností vlastního jmění na 50 %.

Zmíněná návratnost 25 % by tedy mohla být na první pohled vysoká, ale na návratnost požadovanou by ani zdaleka nedosahovala. Z ekonomického pohledu by to znamenalo, že firma je neúspěšným projektem. V tom smyslu, že nezaplatí to, co do ní bylo vloženo. To ale nemusí znamenat, že by měla být uzavřena – to zase záleží na likvidační, popřípadě, reprodukční hodnotě jejích aktiv. A pak může velkou roli hrát i to, jaký je rozdíl mezi zisky na straně jedné a tím, co firma na toku hotovosti skutečně vydělává pro akcionáře. Ale zpět k jádru dnešního tématu:

Dnes jsou výnosy dlouhodobějších dluhopisů na necelých 4 % a kdybychom počítali se „standardní“ rizikovou prémií penzi 5 – 6 %, máme požadovanou návratnost u vlastního jmění na necelých 10 %. ROE je na více než dvojnásobku. Kdybychom požili prémii ve výši 3+ % (odhad Goldman Sachs), je rozdíl ještě větší. To pak naznačuje, že tržní hodnota obchodovaných firem jako celku je mnohem výš, než účetní hodnota jejich aktiv a vlastního jmění.

Co všechno přitom určuje výši ROE? Za prvé, celková výše aktiv, které firma potřebuje ke generování svých tržeb. Přesněji řečeno poměr tržeb k aktivům. Za druhé, poměr zisků k tržbám, tedy marže. A k tomu za třetí finanční páka – to jakou část aktiv financují dluhy a jakou vlastní jmění. Finanční páka se přitom promítá i do návratnosti požadované a zvyšování ROE vyšším zadlužením není tudíž obědem zadarmo (což je téma relevantní v řadě případů, včetně odkupů). Což může souviset i s průběhem dnešního grafu.

Ještě zmínka o dvou gigantech současného trhu: Podle Morningstar je ROE u společnosti NVIDIA ve fiskálním roce 2024 na více než 90 %, průměr posledních pěti let je na 45 %. Této firmě tak v posledních pěti letech stačily v průměru dva roky na to, aby vydělala stejně, jako je (účetní) hodnota vlastního jmění. Apple je se svým průměrným pětiletým ROE na 124 %.

Vysoká ROE jsou přitom obvykle spojována se společnostmi na luxusních trzích s velkými bariérami vstupu. Třeba Ferrari má průměr ROE na 43 %, což by takový pohled potvrzovalo. Ale předchozí dvě společnosti ukazují, že obrázek vysokých ROE je pestřejší. Přesněji řečeno pestřejší jsou rysy výjimečnosti, silné konkurenční pozice a schopnosti dosahovat vysokých marží a obratu aktiv. Na trzích, které mají do nějakých tržních nik hodně daleko.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Výsledky firem - tržby, zisk

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- CZ0003529943, Rohlik.cz Finance a.s., 5,50%, 2021 - 2026

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- XRP (Ripple) - aktuální a historické ceny kryptoměny XRP (Ripple) , graf vývoje ceny kryptoměny XRP (Ripple) - 10 let - měna USD

- Zlato - historický vývoj ceny Zlato po letech, minima, maxima, průměr. 1 oz - měna USD

- Předdůchod 2024 - kalkulačka: na 5 let předdůchodu musíte naspořit 763.680 Kč.

- Města a obce v ČR - vyhledávání firem a osob na adrese, zajímavosti - Města a obce

- DIČ - Daňové identifikační číslo, ověření DIČ firem a osob

- Výpis z obchodního rejstříku - rejstřík firem

- EY: Počet IPO celosvětově vzrostl o 50%, výnosy se téměř zdvojnásobily

- Ziskové marže obchodovaných firem jsou stále nebývale vysoko. Vysvětlení je možná velmi prosté

- Podíl aut kategorie SUV se v posledních pěti letech zdvojnásobil

- Česko má osmé nejnižší mzdy v EU, za posledních 15 let se ovšem zdvojnásobily - Diskuze, názory, doporučení a hodnocení

Prezentace

14.11.2024 Dosáhne Bitcoin 100 000 USD do konce roku?

13.11.2024 Jaké je hlavní využití ekonomického kalendáře?

Okénko investora

Radoslav Jusko, Ronda Invest

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Olívia Lacenová, Wonderinterest Trading Ltd.

Starbucks v červených číslech: Přinese vize nového generálního ředitele oživení?

Mgr. Timur Barotov, BHS

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?