Výnosová křivka po dlouhé době v deinverzi. Co na to akcie?

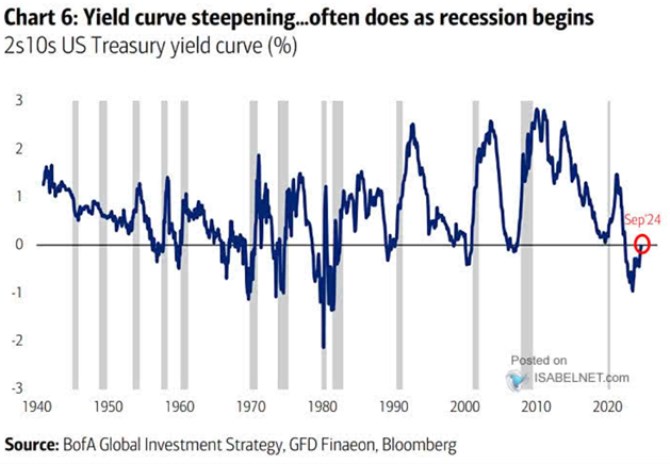

V USA se výnosy dlouhodobějších dluhopisů delší dobu pohybovaly pod výnosy krátkodobými. Delší dobu se tak objevovaly hlasy, podle kterých tato inverze výnosové křivky ukazuje na blízkou recesi. Pečlivější pohled do historie ale ukazuje, že indikátorem recese byla v posledních desetiletích až deinverze. K ní nyní dochází také. Co přinese?

K deinverzi došlo na úrovní dvou a desetiletých dluhopisů – ty druhé se opět dostaly nad ty první. Dnešním prvním grafem si připomeneme související historii. Nedávno jsem tu o ní psal spolu s tzv. Sahmovým pravidlem. To se týká vývoje na trhu práce a v minulosti také bývalo slušným indikátorem recese. Nyní bylo opět „spuštěno“, ale významnou roli na tom zřejmě má imigrace a růst nabídky práce. Tedy faktor strukturální, ne cyklický. Sahmovo pravidlo tak může vysílat falešný signál. A nedivil bych se, kdyby to bylo „tentokrát jinak“ i u deinverze výnosové křivky.

Zdroj: X

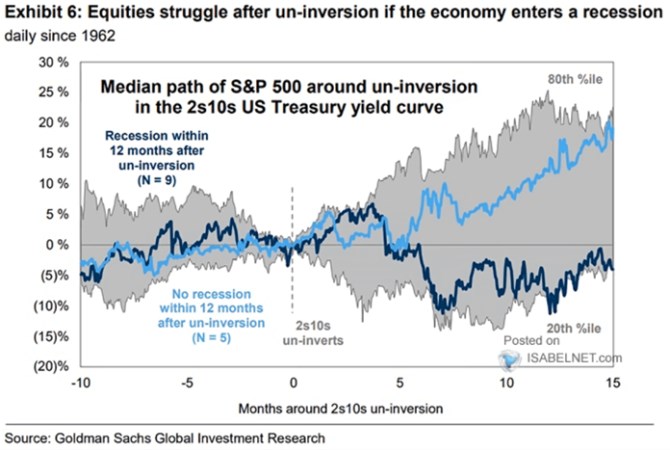

Chování akciového trhu kolem deinverze křivky v minulosti často souviselo právě s tím, že se blížil ekonomický útlum. Konkrétní typický vývoj na akciích shrnuje v následujícím grafu Goldman Sachs. Rozděluje jej na scénáře, kdy se v následujících 12 měsících po deinverzi dostavila a nedostavila recese:

Zdroj: X

Jak jsem psal, deinverze celkem spolehlivě indikuje nástup recese v posledních desetiletích. Graf je na datech z roku 1962, takže zahrnuje i více případů, kdy tomu tak nebylo. Pokud by deinverze (a Sahmovo pravidlo) nyní recesi nevěštily a akcie se chovaly podle historického standardu, mají před sebou do roka více než 10 % růst. S výnosy dlouhodobých dluhopisů pod 4 % by to znamenalo velmi slušnou návratnost, velice pravděpodobně nad návratností požadovanou. Nepřekvapivě se vývoj v grafu hodně liší v případě, že recese po deinverzi nastala. Půl roku po ní akcie ztrácí více než 10 %, další půl rok se potácí kolem podobných ztrát a až poté začnou jevit nějakou snahu posunout se nahoru.

Ve srovnání s historií se současná situace na trhu vyznačuje hodně vysokými valuacemi. Zdá se, že za nimi stojí jednak nízké rizikové prémie a (asi hlavně) vyšší očekávaný růst zisků v delším období. Tedy příběhy a vize týkající se nových technologií. Tento výrazný strukturální rys může zastiňovat i cyklický vývoj. Vzpomenout můžeme třeba na rok 2023, kdy byla recese zejména v jeho první polovině skloňována ze všech stran, ale trh tomu nevěnoval zase velkou pozornost. Buď kvůli AI a spol, nebo kvůli vlastnímu názoru na cyklický vývoj.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Okomentovat na facebooku

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

30.10.2024 Pochybujete o crowdfundingu? Vsaďte na lepší…

30.10.2024 Hra o trhy: Jak volby a globální napětí ženou…

16.10.2024 Aby i v zimě nohy zůstaly v teple

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Zlato ukazuje svou sílu v plné kráse. Překoná v novém roce hranici 3 000 USD za unci?

Radoslav Jusko, Ronda Invest

Kámen úrazu – někteří potřebují půjčky na pokrytí běžných potřeb, jiní spoří ale neinvestují

Miroslav Novák, AKCENTA

Petr Lajsek, Purple Trading

Proč evropské akcie zaostávají za americkými? A jaký je výhled?

Jiří Cimpel, Cimpel & Partneři

Štěpán Křeček, BHS

Poprvé od listopadu 2023 došlo k meziročnímu růstu cen potravin

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?

Jakub Petruška, Zlaťáky.cz