Intel se nachází blízko 12letých minim. Je to příležitost, nebo se společnost chystá zopakovat příběh Nokie a Kodaku?

Intel, jeden z technologických průkopníků, který dnes stojí na křižovatce své historie. Cesta společnosti Intel byla pestrá - od dominance na trhu procesorů pro osobní počítače a serverů až po boje s technologickým zpožděním a konkurencí. Pod vedením generálního ředitele Pata Gelsingera se společnost pustila do ambiciózní transformační strategie. Snaží se získat zpět svůj technologický náskok a expandovat na nové trhy.

S cenou akcií na úrovni roku 2012 a oceněním blížícím se likvidační hodnotě představuje Intel pro trpělivé investory riskantní, opačnou příležitost. Úspěch strategie IDM 2.0 a technologického procesu 18A by mohl změnit osud společnosti a vrátit ji zpět do čela výroby polovodičů. Všechny problémy, kterým Intel čelí, jsou však rozhodně reálné a mohou být ještě bolestivější, pokud se společnost nevrátí k ziskovosti nebo to v nejbližší době nesignalizuje.

Bezprecedentní propad akcií Intelu od roku 2000 vyvolává spekulace o „neúspěšné budoucnosti“ společnosti, podobné Nokii nebo Kodaku, které byly také dlouhou dobu dominantní... ale ztratily svou pozici ve prospěch dynamičtějších konkurentů, a to na pozadí přetvářejícího se technologického prostředí. Otázkou zůstává: Je Intel levnou investiční příležitostí, nebo takzvanou hodnotovou pastí? Jedno je jisté, Intel bude bojovat o svou budoucnost a zruší téměř 15 000 pracovních míst, aby podpořil návrat k ziskovosti. Bude to stačit? Pravděpodobně ne. Pojďme se do toho ponořit.

Od dominance k problematické transformaci

Společnost Intel, založená v roce 1968, byla po desetiletí lídrem polovodičového průmyslu, zejména v segmentu procesorů. Zpoždění ve vývoji pokročilých výrobních procesů, konkurence společností AMD a Nvidia a také změny v technologickém prostředí související s rozvojem umělé inteligence však dostaly podnikání společnosti Intel do obtížné pozice. Společnost propásla příležitost související s cly na neamerické výrobky.

Nyní prohraný závod o umělou inteligenci a datová centra vedl k poklesu cen akcií na úroveň roku 2012. Důvěra investorů v konkurenci klesla. Nicméně nízká cenová úroveň může představovat příležitost pro dlouhodobé investory. Společnost se nachází uprostřed transformace pod vedením generálního ředitele Pata Gelsingera, který se do společnosti vrátil v roce 2021 s úkolem obnovit její bývalou slávu. V plánu je návrat na vedoucí pozici ve starších produktech a expanze do nových oblastí.

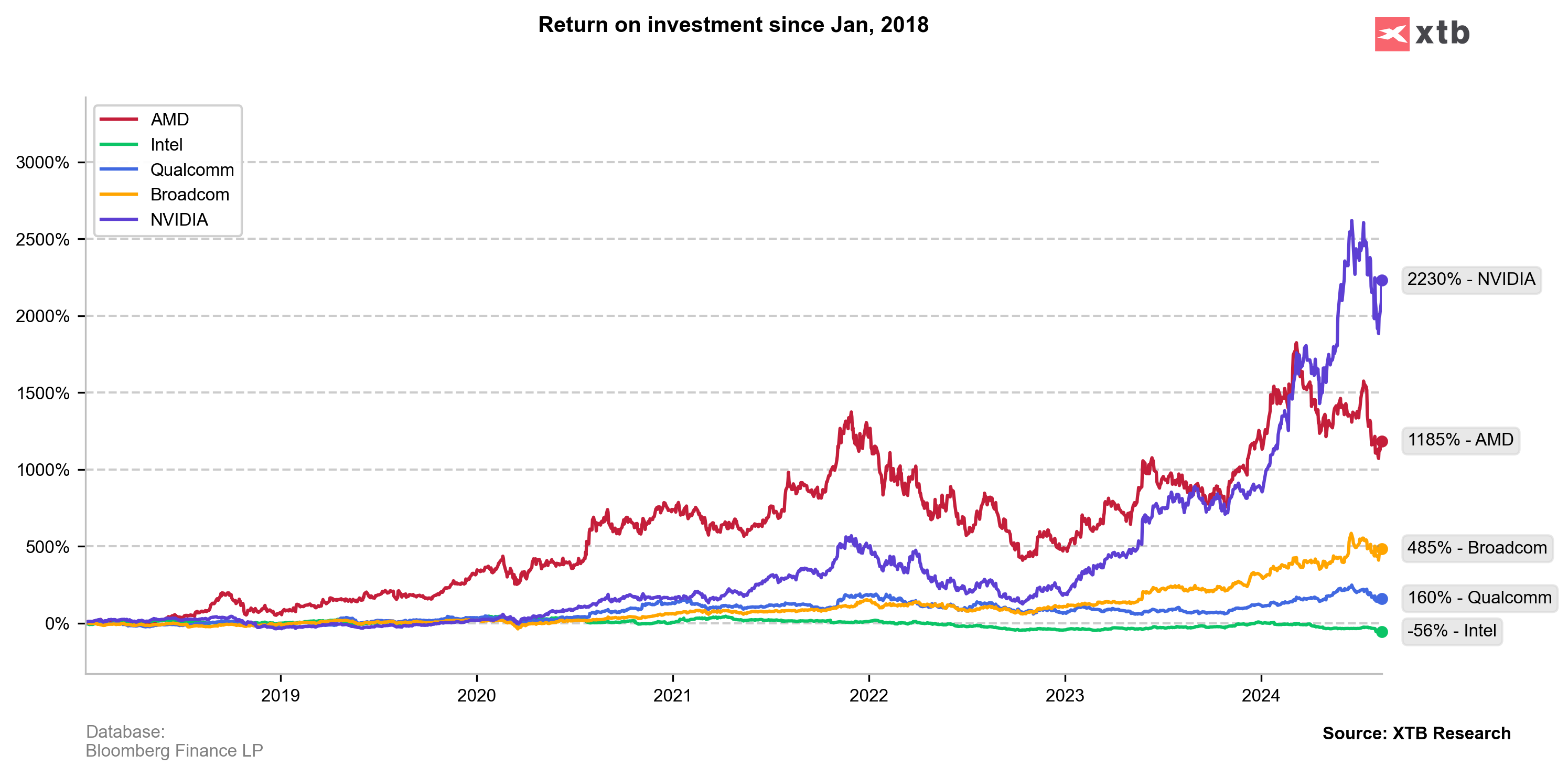

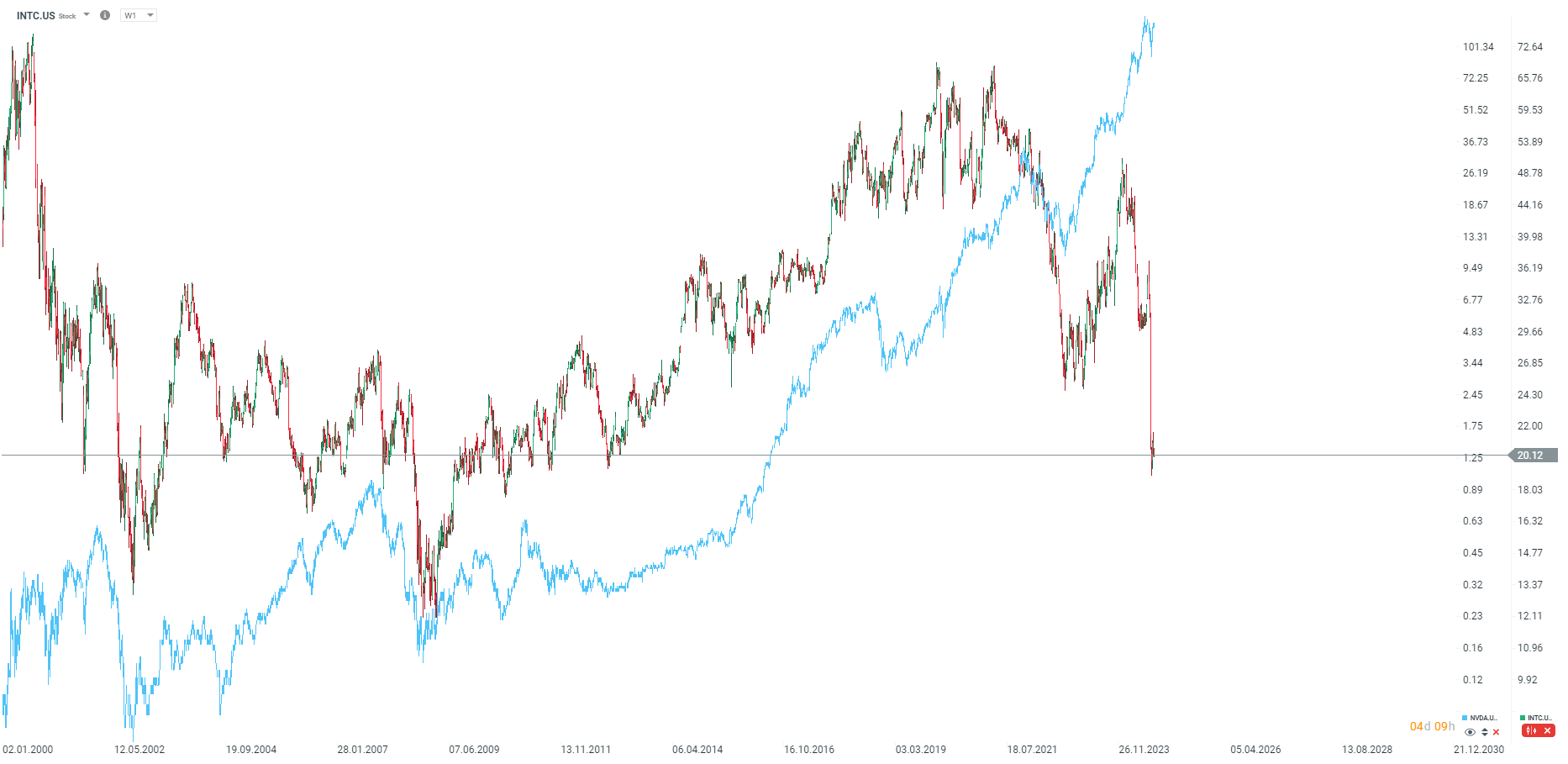

V porovnání se svými konkurenty vypadá Intel bledě, a to nejen s ohledem na poslední rok, ale v podstatě na posledních pět let. Zdroj: Bloomberg Finance LP, XTB

Pomůže mu diverzifikace příjmů přežít?

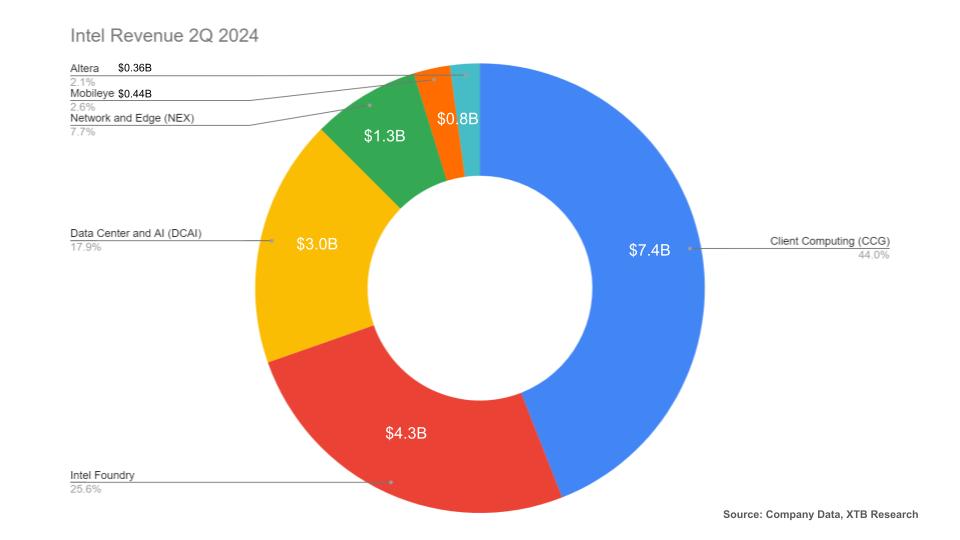

Intel je technologický gigant, jehož podnikání je založeno na několika hlavních oblastech:

- Osobní počítače a mobilní zařízení (CCG): To je největší a nejznámější segment, který generuje více než polovinu příjmů (procesory pro osobní počítače, mobilní zařízení).

- Datová centra a umělá inteligence (DCAI): druhý největší segment, (procesory a řešení pro servery a systémy umělé inteligence. Je klíčový pro rozvoj cloud computingu a pokročilé analýzy dat.

- Sítě a koncová zařízení (NEX): Tento segment je zodpovědný za rozvoj technologií 5G, edge computingu a tzv. internetu věcí (IoT). Jedná se o oblast s vysokým růstovým potenciálem, který je dán rostoucí poptávkou po rychlých a efektivních sítích.

- Další segmenty: segmenty, které se zabývají sítí a komunikací, a segmenty, které se zabývají sítí a komunikací, které se zabývají sítí a komunikací: Kromě těchto tří hlavních oblastí Intel investuje do technologií autonomního řízení (Mobileye), výroby čipů třetími stranami (IFS) a programovatelných logických čipů.

Klesající marže jsou v současnosti jedním z hlavních problémů společnosti Intel. Hrubá marže klesla v posledních čtvrtletích z historických 55-60 % na přibližně 38-40 %. Hlavními důvody jsou vysoké výdaje na vývoj výrobních technologií a udržení tempa konkurence. Intel se potýká s problémy s efektivitou výroby v důsledku nižšího využití kapacit a také s obecným zpomalením trhu s osobními počítači a servery po pandemickém boomu. Restrukturalizační náklady (plánované snížení počtu pracovních míst o 15 %) dokreslují obtížnější finanční situaci společnosti. Zdroj: XTB Research

Proč je společnost Intel oceněna téměř na likvidační hodnotu?

Hmotná účetní hodnota na akcii (TBV) společnosti Intel se v současné době pohybuje kolem 19,51 USD. Jedná se o účetní hodnotu všech čistých aktiv na akcii společnosti po odečtení nehmotných aktiv. Tato hodnota odráží významná hmotná aktiva, včetně továren na výrobu čipů v USA, Izraeli a Irsku v hodnotě přibližně 80 miliard USD. Kromě toho má Intel obrovskou duševní hodnotu v podobě tisíců patentů týkajících se polovodičových technologií a jedinečného know-how v oblasti návrhu a výroby čipů.

Společnost má také významnou hotovost a krátkodobé investice, které na konci druhého čtvrtletí 2024 činily přibližně 29 miliard USD. K tomu se přidávají strategické investice, jako je podíl v izraelské společnosti Mobileye, která se specializuje na technologie autonomního řízení, a další investice do slibných start-upů a budoucích technologií.

Důvodem, proč je ocenění společnosti Intel nyní tak „nízké“, je skutečnost, že společnost již není zisková, spaluje hotovost, pozastavila plánované vyplácení dividend (vyplácí je již desítky let) a čelí obrovským investicím, aby dohnala „odcházející“, mladší konkurenty.

Ospalý býčí trh zůstává na ukazatelích viditelný

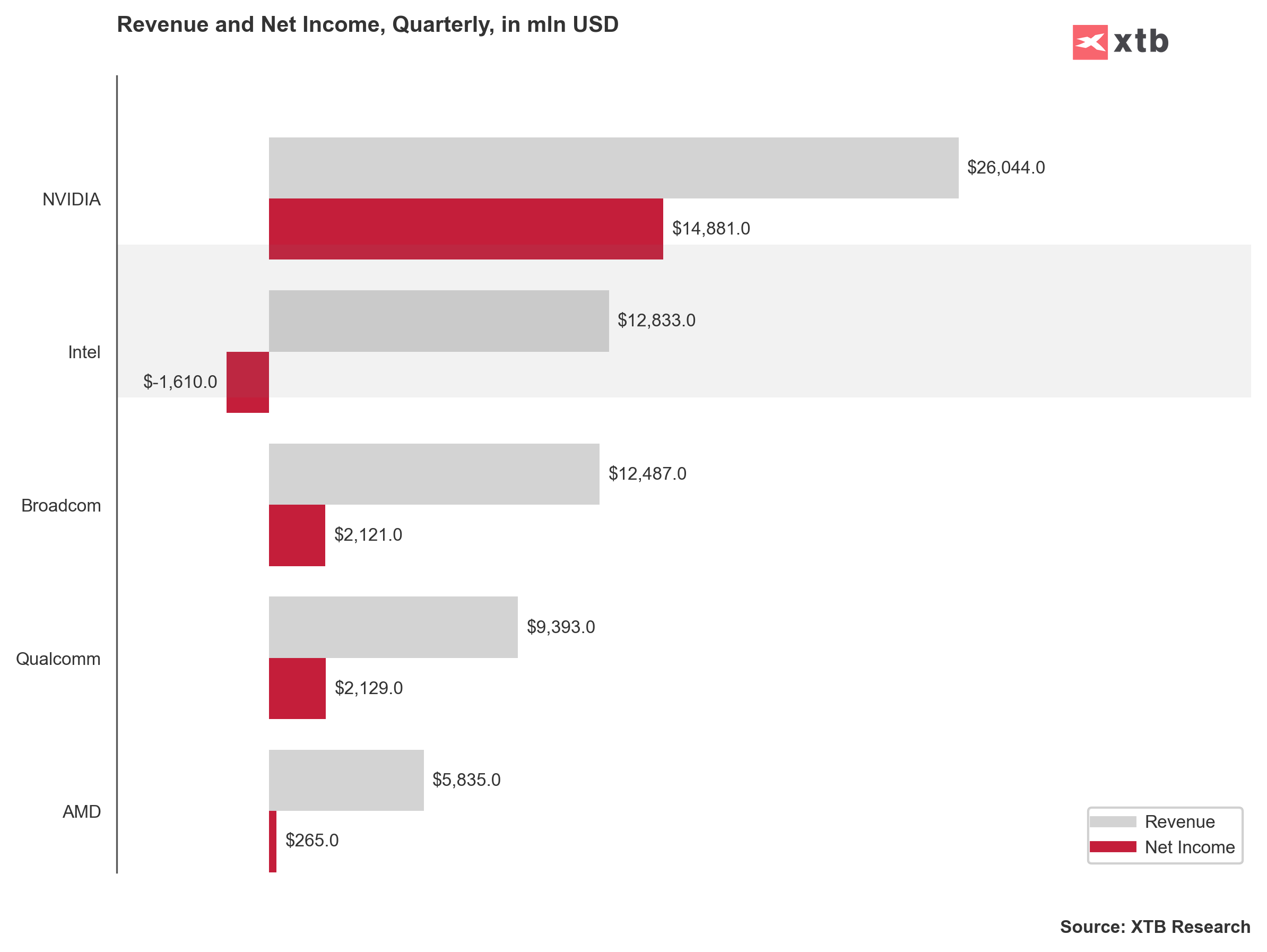

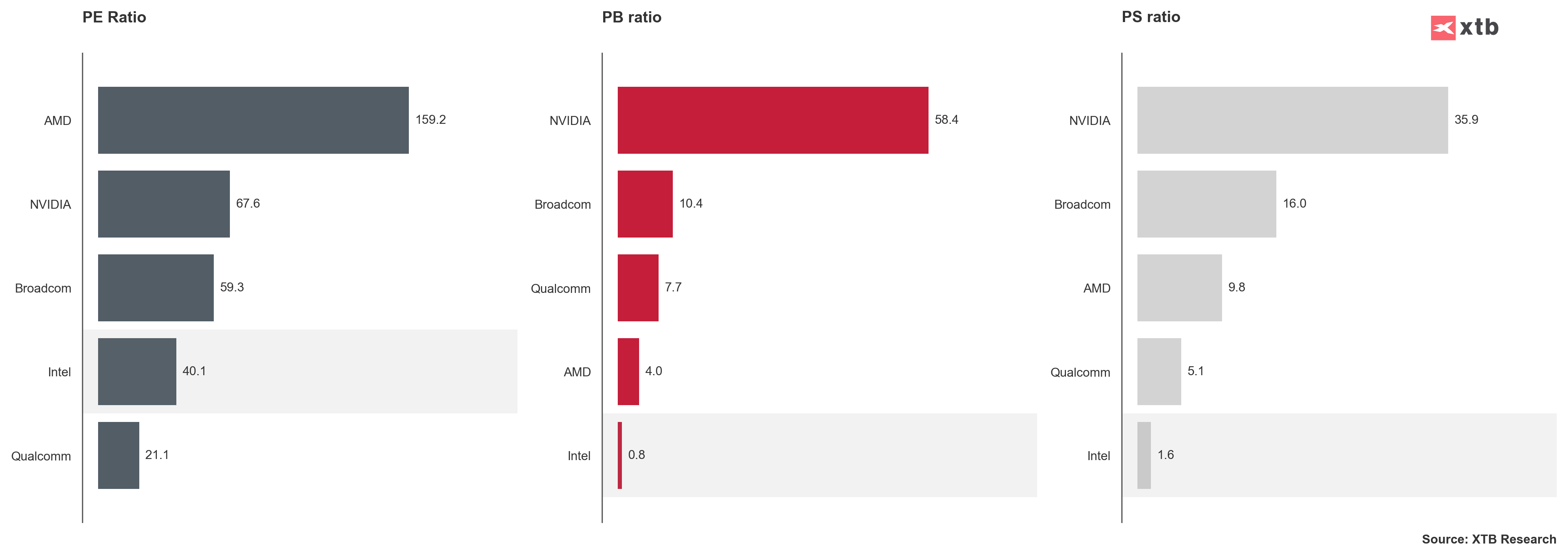

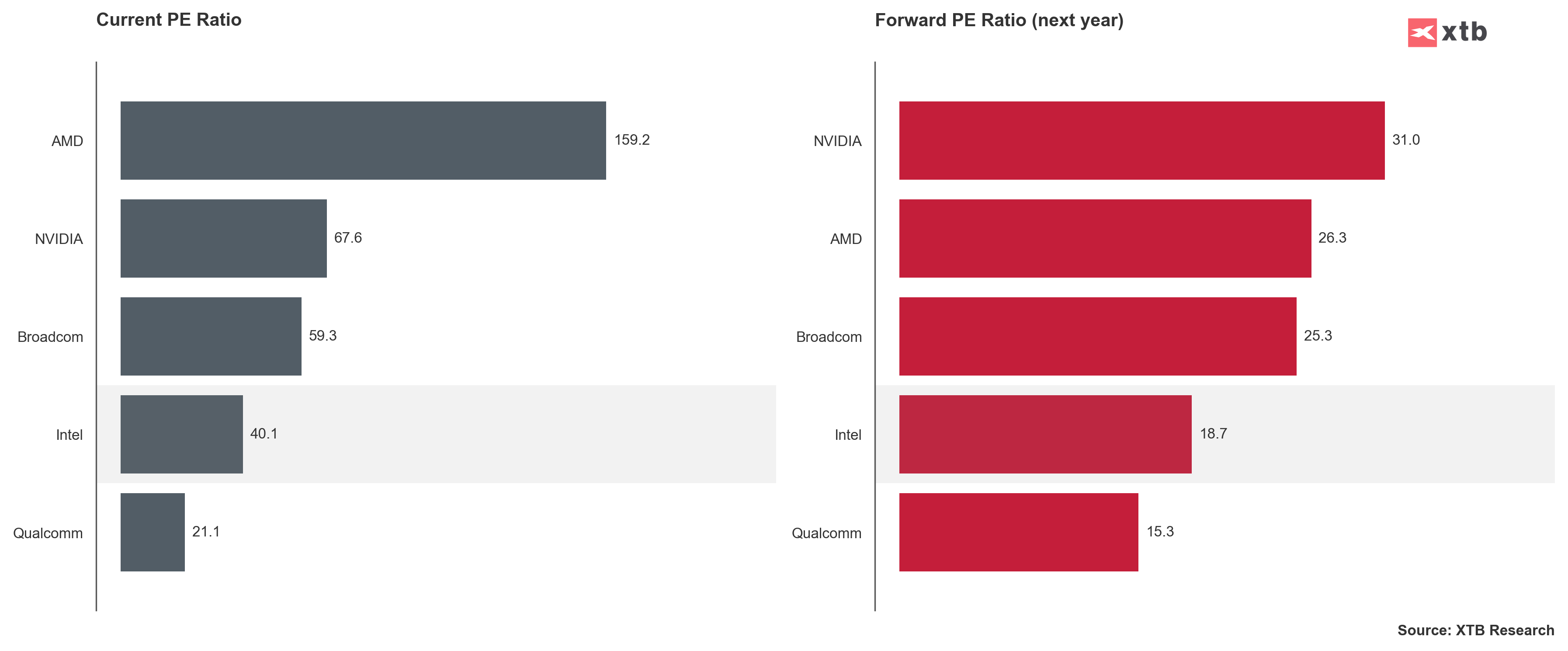

Podíváme-li se na cenové indexy společnosti Intel, můžeme vidět značný nepoměr ve srovnání s konkurencí. Intel se obchoduje s výrazně nižšími hodnotovými ukazateli než NVIDIA, AMD nebo Broadcom.

Poměr ceny a zisku společnosti Intel je v současné době nižší než u konkurence, což je však způsobeno nedávným silným poklesem zisků společnosti Intel. Vzhledem k tomu stojí za pozornost poměr ceny k zisku, který je předmětem prognózy. Velmi nízké ocenění představuje také poměr ceny k účetní hodnotě, který je nižší než „jedna“, což je patrné v případě společností, které mají problémy nebo působí v průmyslovém či energetickém odvětví.

Stejně tak poměr ceny k účetní hodnotě (P/B) je u společnosti Intel nejnižší ve skupině a činí pouhých 0,8, zatímco u společnosti NVIDIA dosahuje hodnoty 58,4. V případě společnosti NVIDIA je poměr ceny k účetní hodnotě (P/B) nejnižší v celé skupině. Poměr ceny k prodejům (P/S) rovněž řadí společnost Intel na konec skupiny s hodnotou 1,6 oproti 35,9 u společnosti NVIDIA.

Tyto nízké oceňovací poměry společnosti Intel jsou jasným signálem nedůvěry investorů ve vyhlídky společnosti. Odrážejí obavy trhu o schopnost společnosti Intel úspěšně transformovat své podnikání a znovu získat pozici technologického lídra. Zatímco konkurenti, zejména společnosti NVIDIA a AMD, se těší vysokým valuacím odrážejícím optimismus ohledně jejich budoucího růstu, zejména v oblasti umělé inteligence a pokročilých počítačů, na společnost Intel je nahlíženo s větší opatrností. prognózy na příští rok naznačují, že si společnost Intel udrží relativně nízkou valuaci s forwardovým P/E ve výši 18,7.

Hrozí společnosti Intel vyřazení z indexu Dow Jones a dalších hlavních indexů?

Vzhledem k poklesu cen akcií význam společnosti Intel v akciových indexech jednoznačně klesl, což má dopad i na nákup ETF. V indexu S&P 500, nejdůležitějším indexu Wall Street, klesl podíl společnosti Intel na 0,19 %. To je značný pokles oproti více než 1 % před několika lety. Podobný trend lze pozorovat i v indexu NASDAQ-100, kde Intel váží pouhých 0,59 %. Obzvláště znepokojivá je pozice společnosti Intel v indexu Dow Jones Industrial Average. S podílem pouhých 0,334 % je společnost v tomto prestižním indexu na posledním místě. Takto nízký podíl hrozí při příští revizi vyloučením z nejstaršího indexu Wall Street.

V grafu je Intel opět na úrovni roku 2012

Podíváme-li se na graf z pohledu několika posledních let, vidíme návrat cen na úroveň roku 2012, ačkoli před 3 lety měla společnost třikrát vyšší hodnotu. Podíváme-li se naopak na společnost Nvidia, její akcie jsou nyní více než 100krát dražší než v roce 2012. Z hlediska možného dalšího poklesu stojí za zmínku lokální minima poblíž 13 USD, která byla zaznamenána v roce 2002 a poté v roce 2009. Zároveň se však zdá, že společnost má stále dostatečně dobré vyhlídky na to, aby se odrazila ode dna.

Zdroj: xStation5

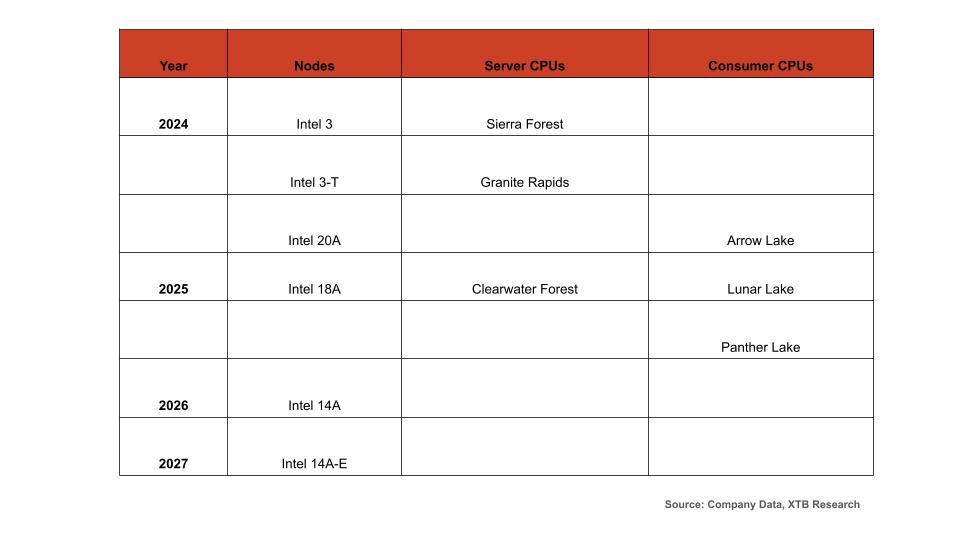

Nejistá budoucnost s napjatým harmonogramem

Společnost Intel stojí před klíčovým okamžikem své historie, kdy se snaží znovu získat vedoucí postavení ve výrobě polovodičů. Společnost realizuje svou strategii IDM 2.0, oznámenou v roce 2021, jejímž cílem je obnovit konkurenceschopnost Intelu vůči společnostem TSMC a Samsung. Strategie je založena na třech pilířích: rozšíření výrobní kapacity pomocí špičkových procesních technologií, větší využití externích továren pro uspokojení interních potřeb a transformace na výrobce polovodičů světové úrovně.

Podle agresivního harmonogramu zavádění nových procesů by měl být Intel 4 (7 nm) uveden do výroby v roce 2024, následovat budou Intel 3 a Intel 20A (2 nm) v roce 2025 a nakonec přelomový Intel 18A (potenciálně 1,8 nm), jehož vývoj byl urychlen. Společnost již dosáhla významného pokroku a zahájila sériovou výrobu na procesu Intel 3 pro interní i externí zákazníky. Tento proces nabízí významná vylepšení, včetně nové konstrukce tranzistorů FinFET a struktury buněk s vysokou hustotou. Konkurenční „technologické“ čipy zatím vyrábí téměř výhradně společnost TSMC.

Současně společnost Intel rozšiřuje služby Intel Foundry Services (IFS), otevírá své továrny externím zákazníkům a získává strategická partnerství. Jedním z příkladů je dohoda se společností Microsoft v hodnotě více než 15 miliard dolarů na výrobu čipů na zakázku. Podle odvětví je 18A schopna účinně konkurovat N3 společnosti TSMC, což představuje příležitost k diverzifikaci pro koncové uživatele. Společnost Intel čelí vážné konkurenci ze strany TSMC, která v současné době dominuje na trhu pokročilé výroby. Společnost TSMC předpovídá, že do roku 2028 bude více než 20 % jejích příjmů pocházet z výroby procesorů s umělou inteligencí, přičemž roční míra růstu bude činit 50 %. To ukazuje, jak rychle trh s umělou inteligencí roste a jak důležité je pro Intel udržet v této oblasti krok. Trvalá závislost na výrobcích TSMC s sebou nese rizika, která by se mohla naplnit při změně moci v USA nebo přístupu Číny k polovodičovému průmyslu.

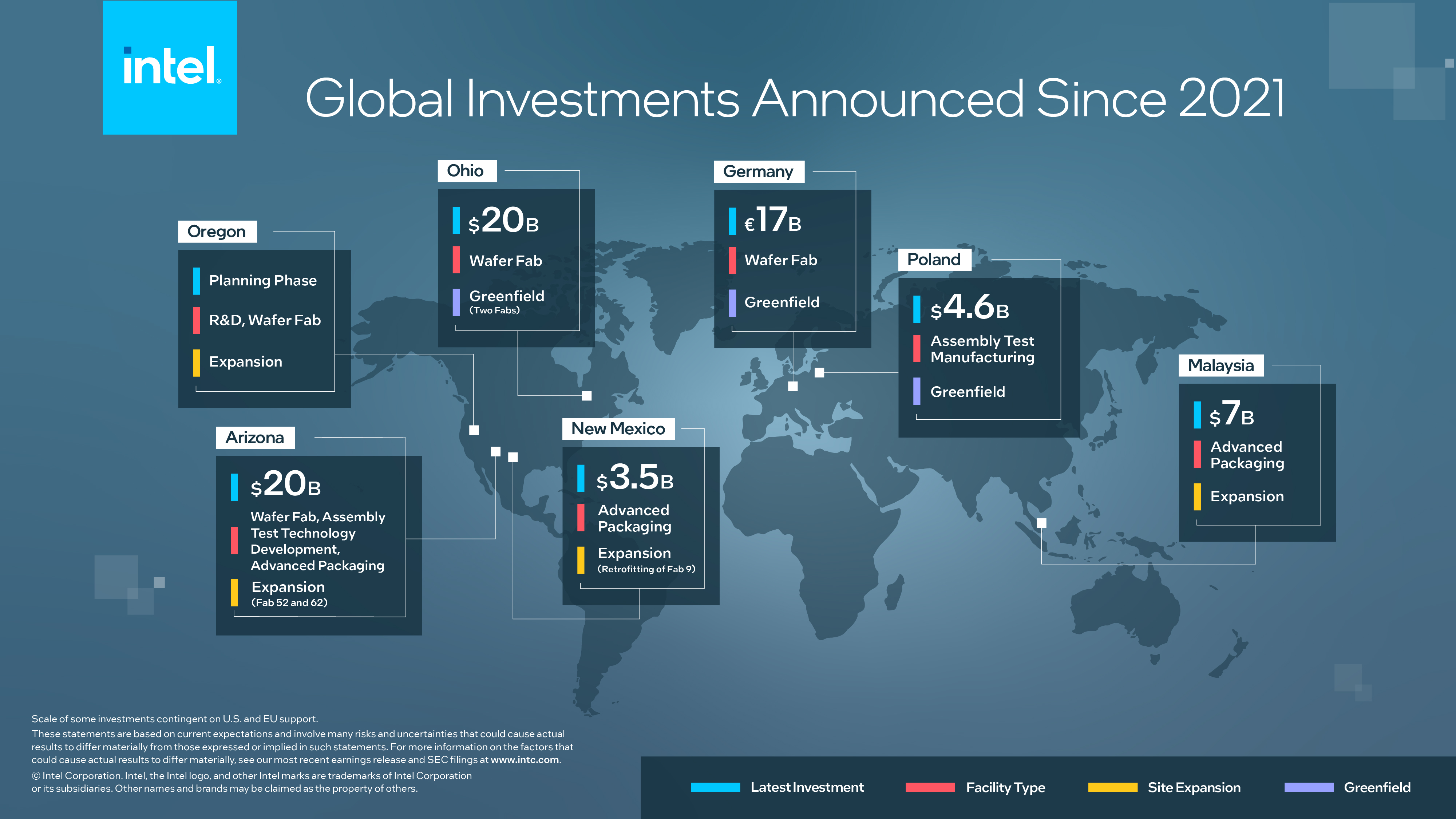

Společnost Intel významně investuje do nových výrobních kapacit, včetně rozšíření stávajících továren a výstavby šesti nových továren v Arizoně, Ohiu a Německu. Tyto investice jsou podporovány významnými vládními dotacemi a závazky zákazníků. Společnost rovněž investuje do průlomových technologií, jako je EUV litografie, RibbonFET (GAAFET) a PowerVia (zadní strana napájení).

Aby společnost Intel mohla úspěšně konkurovat společnosti TSMC, musí nejen splnit své technologické sliby, ale také přilákat více zákazníků k IFS konkurenceschopnou cenou a kvalitou výroby. Je třeba dokázat, že společnost dokáže efektivně řídit výrobu pro externí zákazníky a zároveň zachovat vysoký výkon vlastních produktů.

Společnost Intel očekává, že většina výroby v roce 2025 bude stále založena na procesech Intel 7 a Intel 10, což by mohlo omezit maržové výhody zavedení nových EUV. Společnost si nadále udržuje vedoucí postavení, pokud jde o peníze vynakládané na výzkum a vývoj. Intel vynakládá dvakrát více než druhý Qualcomm a pokračuje ve vývoji svých produktů.

Intel se snaží nabízet širokou škálu služeb od výroby polovodičů až po kompletní vývoj systémů. Tento přístup odráží měnící se požadavky trhu, zejména v souvislosti s rostoucími výpočetními potřebami generativní umělé inteligence.

Úspěch společnosti bude záviset na včasné realizaci technologických plánů, úspěšném získávání zákazníků pro slévárenské služby a efektivním řízení nákladů. V konečném důsledku by se společnost mohla stát konkurentem společnosti TSMC na trhu smluvní výroby.

Shrnutí

Společnost Intel stojí před klíčovým okamžikem své historie. Pokud úspěšně realizuje svou strategii IDM 2.0, včetně vývoje pokročilých technologických procesů a slévárenských služeb, mohla by vytvořit zajímavou investiční příležitost. Současné nízké ocenění akcií společnosti Intel ve srovnání s jejími konkurenty naznačuje, že v případě úspěchu společnosti je potenciál růstu značný. Zvláště důležité bude dosažení konkurenceschopnosti Intel 18A a zlepšení provozní efektivity. Pokud se podaří těchto cílů dosáhnout, mohla by společnost Intel nejen získat zpět ztracenou pozici na trhu, ale také se stát významným hráčem v rychle rostoucím odvětví umělé inteligence a pokročilých počítačů. Pro investory, kteří jsou ochotni podstoupit riziko a trpělivě vyčkat na výsledky transformace, by akcie společnosti Intel mohly být zajímavou možností s potenciálem výrazného růstu hodnoty v dlouhodobém horizontu.

X-Trade Brokers

X-Trade Brokers

X-Trade Brokers (XTB) je mezinárodní brokerský dům, který poskytuje profesionální podmínky pro obchodování CFD na forex, indexy, komodity, kryptoměny a pro investování do akcií a ETF. Své služby neustále zdokonaluje, o čemž svědčí řada mezinárodních ocenění a potvrzují to i tuzemská ocenění Broker roku a Forex broker roku, získaná opakovaně na Investičním summitu MoneyExpo. Pro své klienty nabízí XTB poskytuje profesionální obchodní platformy MetaTrader 4 a xStation 5 s integrovanou kalkulačkou, bezplatné vzdělávání, 24h zákaznickou podporu, bezplatné vzdělávání a denní zpravodajství z finančních trhů.

Rozdílové smlouvy jsou komplexní nástroje a v důsledku použití finanční páky jsou spojeny s vysokým rizikem rychlého vzniku finanční ztráty. U 76 % účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků.

Poslední zprávy z rubriky Akcie ve světě:

Přečtěte si také:

Příbuzné stránky

- Životní minimum 2020 - zvýšení a online kalkulačka. Jaké je životní minimum vaší rodiny?

- Zlato - historický vývoj ceny Zlato po letech, minima, maxima, průměr. 1 oz - měna USD

- Jaký je dnes mezinárodní den?

- Náhrada mzdy za karanténu nebo nemoc v roce 2020 - Kolik peněz dostanete za prvních 14 dnů?

- Stravenky a mzda 2020 - Jsou pro vás stravenky výhodnější než zvýšení mzdy?

- Výpočet důchodu - Jak vysoký budete mít důchod?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Podílové fondy, investiční společnosti

- Sleva na manželku 2023 - 24.840 Kč. Slevu na manžela nebo manželku můžete uplatnit, pokud manželka / manžel nemá příjmy vyšší než 68.000 Kč.

- Půjde Nokie ve stopách Kodaku nebo jsme svědky skvělé nákupní příležitosti

- TA: Je Harvey hrozbou nebo příležitostí na ropě?

- El-Erian: Příležitosti jsou, ale pro ty, kdo na to mají žaludek

Prezentace

28.11.2024 Nejlepší chytré hodinky na světě jsou Samsung.

25.11.2024 Zkontrolujte, zda je vaše nemovitost dobře…

Okénko investora

Radoslav Jusko, Ronda Invest

Olívia Lacenová, Wonderinterest Trading Ltd.

Petr Lajsek, Purple Trading

Zmatek na ropném trhu. Jak se promítne do cen pohonných hmot?

Ali Daylami, BITmarkets

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

_w60h45_w76h50.jpg)