Analýza: Hypoteční trh v březnu 2024

Objemy poskytnutých hypotečních úvěrů

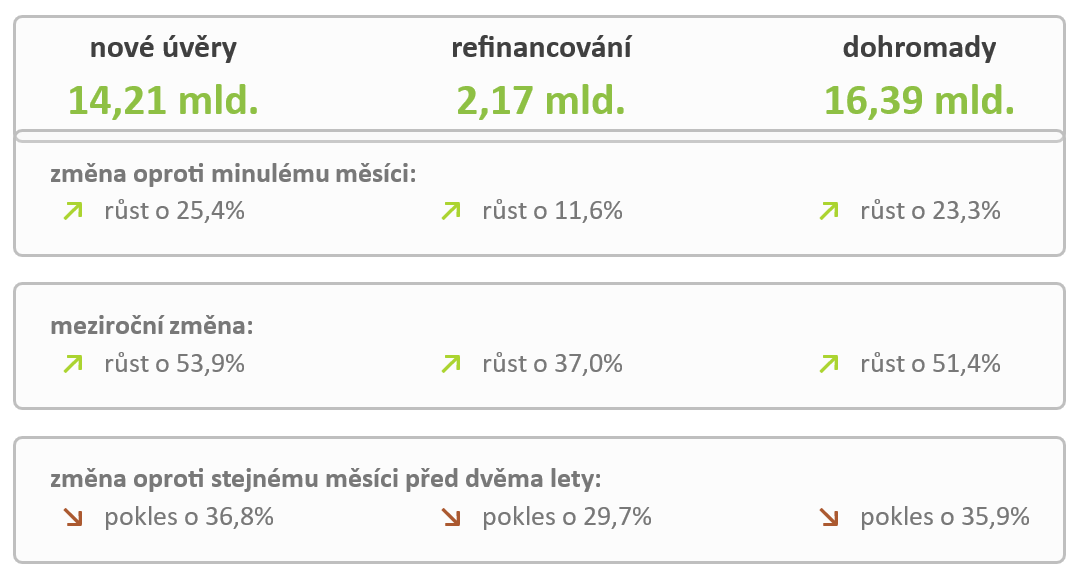

Březen 2024 byl podle statistických údajů České národní banky měsícem růstu objemu poskytnutých hypotečních úvěrů. Banky v tomto měsíci poskytnuly hypoteční úvěry v celkovém objemu 16,4 mld. Kč. Na tomto výsledku se podílely objemem 14,2 mld. Kč nové hypoteční úvěry. Zbylých 2,2 mld. Kč mělo svůj původ v refinancování.

Jedná se o jeden z nejlepších výsledků za poslední dva roky a trh se tak dostal na úroveň běžnou v letech 2019 a 2020.

Podle interních dat Gepard finance si dovolím predikovat, že dubnová čísla, až je budeme mít k dispozici za celý trh, budou ještě znatelně lepší a domnívám se, že duben by se mohl dostat na dohled objemu 20 mld. Kč. Svědčí to o postupném zvyšování zájmu o hypotéky a potažmo tedy zájmu o investice do nemovitostí.

Úrokové sazby

Úrokové sazby jsou, přinejmenším pro mě osobně, spíše překvapením. V posledních několika měsících jsme mohli vidět sice pomalý, ale přesto setrvalý pokles sazeb. Ale poslední týdny jsou v obrazem skutečné stagnace.

Veličinou, od které se většinou odvozuje cena peněz na trhu, jsou tzv. úrokové swapy (tzv. IRS). Pokud chceme porozumět základnímu a nejdůležitějšímu parametru ovlivňujícímu nastavení úrokových sazeb hypotečních úvěrů, sledujeme právě vývoj úrokových swapů. A cena úrokových swapů již bezmála dva měsíce vykazuje růstovou tendenci. Za tyto dva měsíce se pozvolný růst IRS nakumuloval a podtrženo sečtenou jsou dnes úrokové swapy o cca 0,8 až 0,9 procentního bodu výše, než před dvěma měsíci. To je zřejmě dnes jedním ze dvou hlavních důvodů, které omezují snižování úrokových sazeb hypotečních úvěrů.

Druhým hlavním důvodem je bezesporu fakt, že čím více sazby klesnou, tím více budou klienti tlačit na banky, aby jim snížily úrokovou sazbu hypotečních úvěrů i během doby běžící fixace úrokové sazby. Tuto do značné míry paradoxní situaci přináší situace spojená se zákonem o spotřebitelském úvěru, který aktuálně umožňuje klientům, aby refinancovali své hypotéky i během doby běžící fixace úrokové sazby prakticky kdykoliv za v podstatě nulové náklady.

Refinancování

Situace okolo zákona o spotřebitelském úvěru a možnost refinancovat prakticky zdarma i během doby fixace úrokové sazby, bude s klesajícími sazbami více a více motivovat klienty, aby svou banku přiměli ke snížení úrokové sazby nebo aby odešli ke konkurenci (tedy refinancovali). Lze tedy očekávat, že počet refinancovaných hypoték bude růst.

Jak však uvádím výše, sazby již nějakou dobu stagnují a tak se refinancování zatím drží na svých běžných hodnotách. A podle zpráv, které získáváme z bank se zdá, že banky budou klientům při jejich žádostech o snižování sazeb u běžících fixací vstřícné. To dost možná bude důvodem, proč se případný pokles úrokových sazeb na růstu refinancování nakonec přece jen neprojeví. Konec koců, banky již mají praktickou zkušenost tohoto druhu z přelomu let 2020 / 2021 a mají tedy dobrou představu, co se na trhu může odehrávat a jak s tím pracovat.

Nevýkonné úvěry

Pojem "nevýkonné úvěry" označuje laicky řečeno úvěry, u kterých dochází k potížím při splácení. Pokud zjednodušíme tak, že se jedná o úvěry, které jsou v prodlení více, než 90 dnů, bude to pro náš účel dostatečně přesné.

Objem nevýkonných úvěrů vzrostl meziměsíčně o cca 50 mil. Kč, což je vlastně v kontextu celého trhu velice malý objem. Ovšem je nutno také zmínit, že se jedná o čtvrtý měsíc v řadě, kdy se tento parametr zhoršuje. Sice pomalu, ale zhoršuje. A i pomalé zhoršování se časem může nepříjemně nakumulovat.

Zasedání bankovní rady ČNB

V den vydání tohoto dokumentu proběhlo měnověpolitické zasedání bankovní rady České národní banky. Bankovní rada rozhodla o dalším snížení klíčovéch úrokových sazeb. Tzv. čtrnáctidenní repo sazba klesla z rozhodnutí bankovní rady ČNB o dalších 50 bazických bodů a dostala se tak na úroveň 5,25 %. Tato zpráva není pro trh překvapením a nemyslím, že by se odrazila v nějaké výraznější změně úrokových sazeb hypotečních úvěrů.

Další zasedání bankovní rady nás čeká za bezmála dva měsíce, konkrétně ve čtvrtek 27. června 2024.

Objemy hypoték za březen 2024 (data: ČNB)

Zdroj: GepardFinance

Zprávy a články k hypotékám

Poslední zprávy z rubriky Hypotéky:

Přečtěte si také:

Příbuzné stránky

- Kalendář jmen 2024 - svátky

- Státní svátky Prosinec 2024

- Kalendář jmen Listopad 2024 - svátky

- Kalkulačka OSVČ 2024 (za rok 2023) - výpočet daně, sociálního a zdravotního pojištění

- Rodičovský příspěvek 2024 - kalkulačka. Nárok na celkem 350.000 Kč na 1 dítě a 525.000 Kč na vícerčata mají všichni rodiče. Liší se rychlost čerpání.

- Zvýšení důchodu 2024 - kalkulačka: důchod 18.000 Kč se od června 2023 zvýší o 722 Kč.

- Ošetřovné 2024 - kalkulačka: celkem 6.399 Kč za 9 dnů ošetřovného při příjmu 40.000 Kč. O 27 Kč více než vloni.

- Nemocenská 2024 - kalkulačka: lidé s příjmy nad 41.000 Kč si na nemocenské letos mírně polepší.

- Aktuální změny ve výpočtu čisté mzdy v roce 2024. O kolik se vám zvýší čistá mzda?

- Výpočet čisté mzdy reforma 2024. Jak se vypadá čistá mzda před a po reformě?

- Předdůchod 2024 - kalkulačka: na 5 let předdůchodu musíte naspořit 763.680 Kč.

- EUR průměrné kurzy 2024, historie kurzů měn

Prezentace

28.11.2024 Nejlepší chytré hodinky na světě jsou Samsung.

25.11.2024 Zkontrolujte, zda je vaše nemovitost dobře…

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Petr Lajsek, Purple Trading

Zmatek na ropném trhu. Jak se promítne do cen pohonných hmot?

Ali Daylami, BITmarkets

Mgr. Timur Barotov, BHS

Radoslav Jusko, Ronda Invest

Dvojnásobný růst prodeje bytů oproti loňsku: Co to znamená pro ceny?

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Tomáš Vrňák, Ušetřeno.cz

Lenka Rutteová, Bezvafinance

Miren Memiševič, Skupina Klik.cz

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Martin Thienel, Kalkulátor.cz

Marek Pokorný, Portu

Jak snížit daně díky DIPu? Zde je návod pro vyplnění daňového přiznání

Tomáš Kadeřábek, Swiss Life Select

_w60h45_w76h50.jpg)