U zisků jde spíše o to, co bude v roce 2025 a po něm. Názory se mohou dost různit

Řada investičních diskusí se stále točí kolem toho, jak se letos budou vyvíjet sazby americké centrální banky. Sazby mají přitom ve srovnání se ziskovostí obchodovaných firem mnohem nižší a méně přímý vliv na hodnotu akcií. Ziskovosti taková pozornost ale přesto věnována není, dnes to trochu napravíme.

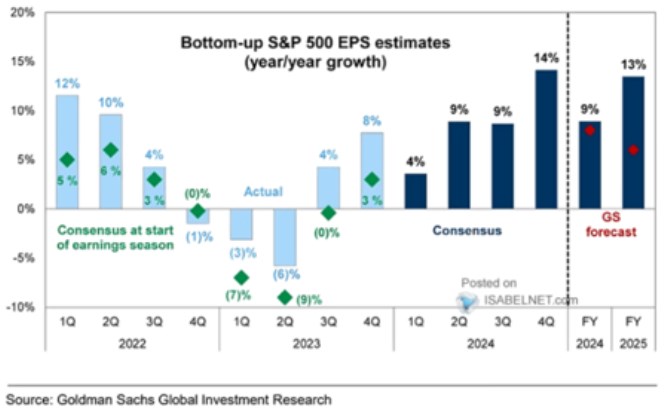

Následující graf ukazuje vývoj zisků obchodovaných společností v posledních dvou letech, zeleně je v této části vyznačen konsenzus na začátku každé výsledkové sezóny. Docela blízko byl realitě v druhé polovině roku 2022, jinak jsou ale rozdíly znatelné. A to systematicky směrem dolů – konsenzus měl znatelnou tendenci skutečný vývoj podstřelovat. Druhá část grafu ukazuje opět konsenzus, tentokrát pro letošní a budoucí rok, spolu s ním jsou červenými body vyznačeny predikce Goldman Sachs:

Zdroj: X

V GS čekají letos silnější ekonomický růst, než o čem hovoří pomyslný makroekonomický konsenzus, u očekávaných zisků je ale tomu ale jinak: GS hovoří letos o cca 8 %, zatímco konsenzus o 9 %. A příští rok se nůžky rozevírají znatelně – konsenzus je na 13 %, zatímco GS jde meziročně dolů. Z hlediska hodnoty akcií je přitom vývoj v následujících pár čtvrtletích relativně nedůležitý ve srovnání s tím, kam by se mohl ubírat dlouhodobý trend. Tedy pomyslný ziskový potenciál obchodovaných firem a ne aktuální stav notně ovlivněný cyklem.

Na to můžeme namítnout, že zisky a zejména ty obchodovaných firem rostou výrazně rychleji, než celá ekonomika a to kvůli řadě příčin. Nicméně hodně dlouhodobá historie zisků obchodovaných firem ukazuje na cca 6 – 7 % dlouhodobý růst. Nejde tedy o nějaké mnoho násobky onoho případného potenciálu. Ve srovnání s těmito čísly je pak konsenzus v roce 2025 na dvoj až trojnásobku, GS je mnohem umírněnější.

Ani jedna predikce v roce 2025 nemusí ukazovat, co si konsenzus a GS myslí o udržitelném/trendovém růstu zisků. Ale ona mezera je přece jen zajímavá. A neměla by se projevovat jen tím, na jaké zisky jsou „nasazeny“ valuační násobky, ale i na výši valuačních násobků samotných. Ta je totiž dána poměrem požadované návratnosti a očekávaného dlouhodobého růstu. Dnešní valuační násobky jsou přitom hodně vysoko a jak ukazuje druhý dnešní graf, určitě to není tím, že by bezriziková (reálná) složka požadované návratnosti byla historicky nízko:

Zdroj: X

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Okomentovat na facebooku

Výsledky firem - tržby, zisk

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

25.07.2024 Zbytek roku bude zajímavý jak na trzích, tak i v

19.07.2024 Malý háj: Ideální bydlení v nové čtvrti Prahy 10

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Nejhorší scénář pro pohonné hmoty? Kolik budeme platit v srpnu?

Pim Brands, Ronda Invest

Miroslav Novák, AKCENTA

Štěpán Křeček, BHS

Jakub Petruška, Zlaťáky.cz

Zlato se opět vyhouplo přes úroveň 2 400 USD / Oz. Letní dovolenou neplánuje

Jiří Cimpel, Cimpel & Partneři