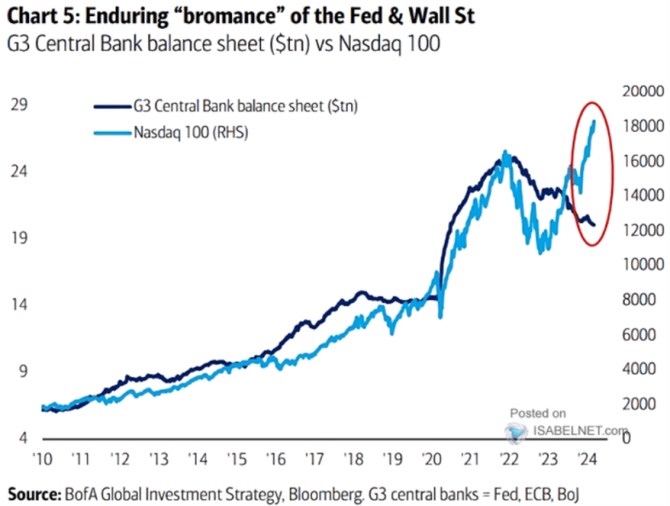

Akcie se utrhly od rozvah centrálních bank. Co se stalo?

Po dlouhou řadu let se americké trhy relativně pevně držely toho, kam šly rozvahy globálních centrálních bank. A pak najednou bylo všechno jinak. Co se stalo? Nic revolučního.

Po roce 2008 řada centrálních bank držela sazby nízko, některé z nich se vedle této „kvalitativní“ cesty vydaly i směrem ke kvantitativnímu uvolňování. Tedy k nákupu aktiv, zejména dluhopisů. V první fázi šlo hlavně o uklidnění trhů. V druhé bylo cílem snížit i dlouhodobější výnosy, které jsou více propojeny s ekonomickou aktivitou, a tím jí stimulovat.

Zdroj: X

V grafu je také vyznačen vývoj na Nasdaqu, který si po roce 2021 také prošel slušnou korekcí. A stále se tak v principu držel toho, kam mířily rozvahy tří největších centrálních bank. Pak ale přišel zlom – rozvahy míří dál dolů, ale akcie a zejména ty technologické otočily prudce nahoru. Co se stalo? Z pohledu likvidity by snad šlo tvrdit, že nezáleží na jejím aktuálním toku, ale celkové zásobě – rozvahy centrálních bank jsou i přes onen pokles stále relativně vysoko. Nicméně i pak bychom měli problém s vysvětlením celého chování trhů za poslední více než dva roky.

Došlo tedy v chování akcií k posunu k nějakému novému mustru? Podle mne ne, akcie se chovají stále stejně. Ve zkratce stále reagují na to, jak vypadá poměr požadované návratnosti k očekávanému růstu zisků a dividend. Rozdíl je jen v tom, že po řadu let po roce 2008 tento poměr posílal do vlídných (tj., nízkých) hodnot zejména čitatel. Tedy požadovaná návratnost – bezrizikové sazby a prémie.

Pak to chvíli vypadalo, že s růstem sazeb se poměr začne zvyšovat a akcie se přenastavovaly na nové, méně vlídné prostředí. Poté ale přišly vize ohledně potenciálu nových technologií. Poměr začal opět klesat i přesto, že sazby jsou výrazně výš - dolů jej tentokrát táhne hlavně jmenovatel. Tedy očekávaný růst zisků a dividend. A to zřejmě nejen cyklický, ale hlavně strukturální. Pro zajímavost: Po řadu let po roce 2008 se pětiletá očekávání růstu zisků u indexu SPX pohybovala kolem 12 % ročně. Na konci minulého roku to bylo kolem 15 % s růstovým trendem.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Kurzovní lístek Komerční banka, Kurzovní lístky bank

- Erste Bank ve Vídni - aktuální graf akcie Erste Bank ve Vídni v bodech

- Kódy bank - Banky v ČR

- Kurzovní lístek Fio banka, Kurzovní lístky bank

- KOMERČNÍ BANKA - Akcie KOMERČNÍ BANKA aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- MONETA MONEY BANK - Akcie MONETA MONEY BANK aktuálně, kurzy Burza - akcie online

- ERSTE GROUP BANK A - Akcie ERSTE GROUP BANK A aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

- SWIFT kódy bank - BIC kód Banky k IBAN číslu účtu

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI