Zisky odtržené od „reality“?

Před nedávnem jsme se dívali, jak moc se liší pohled na další vývoj ekonomické aktivity v USA ze strany konsenzu a ekonomů Goldman Sachs. V prvním případě se čeká jen velmi postupný náběh na 2 % růst, v GS s ním počítají v podstatě už v prvním čtvrtletí. Na straně očekávaných zisků je podobným proti-konsenzuálním rebelem Deutsche Bank a celkově se dnes podíváme jak na krátkodobý, tak dlouhodobý ziskový kontext.

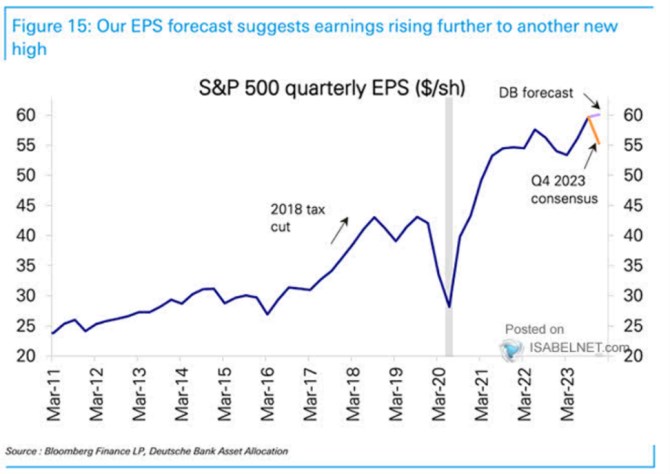

Po ziskové recesi minulého roku čeká Deutsche Bank pokračování cyklického růstu. Ale jak ukazuje dnešní první graf, podle konsenzu se zisky ve čtvrtém čtvrtletí minulého roku otočily mezičtvrtletně opět směrem dolů. Nedávno jsem tu ukazoval jeden graf z analýzy Bank of America, v němž bylo hezky ukázáno, jak se v posledních letech hodně zvýšil rozptyl ekonomických predikcí. Důvod je nasnadě a ony rozevřené nůžky z tohoto grafu ukazují podobný příběh:

Zdroj: X

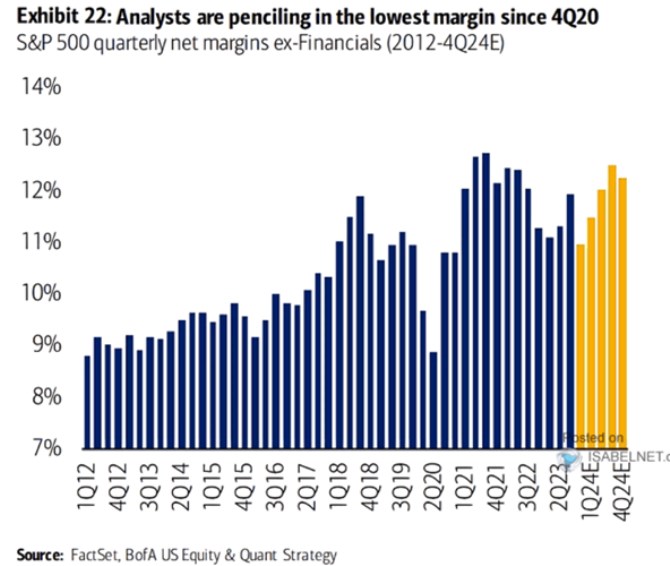

Druhý graf ukazuje pohled na ziskové marže. I zde je vidět trendový růst přerušovaný cykly. BofA ke grafu píše, že analytici nyní předpovídají nejnižší marže od čtvrtého čtvrtletí roku 2020. Celkový pohled na predikce následujících pěti čtvrtletí ale nevyznívá nijak skepticky:

Zdroj: X

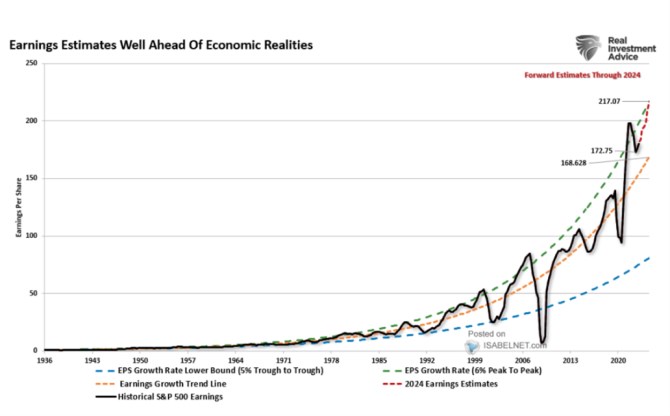

V dnešním posledním grafu RIA ukazuje dlouhodobý vývoj zisků amerických obchodovaných firem. Jimi prokládá několik možných trendů a červeně jsou zobrazeny i predikce pro letošní rok:

Zdroj: X

Ony predikce pro letošní rok jsou tedy podle grafu vysoko nad základním trendem zobrazeným oranžově. Odpovídají trendu proloženému předchozími nejvyššími body. A zřejmě na základě toho říká popisek grafu, že „odhady zisků jsou vzdáleny ekonomické realitě“. Tak daleko bych ale já na základě tohoto obrázku určitě nešel už proto, že historický trend těžko vydávat za současnou realitu. Nehledě na to, že ten výraz je sám o sobě hodně volný. Jak by se současná tržní – ekonomická „realita“ dala popsat?

V hodně zhuštěné jednoodstavcové kostce se nyní intenzivně uvažuje o tom, jak firemní výsledky i ekonomiku jako celek podpoří umělá inteligence a další nové technologie. V takovém příjemné scénáři by zmizel i inflační problém díky vyššímu růstu produktivity. Výrazně lépe by se zvládaly případné energetické transformace, zadlužení a další oblíbená témata. A monetární režim, charakterizovaný ve zkratce poměrem sazby/růst, by se mohl držet ve velké vlídnosti. Podle gusta pak každý může z této laťky ubírat směrem dolů.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Nemovitosti, reality - byty, domy

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

22.11.2024 Výsledková sezóna: Obhájila Nvidia svou…

18.11.2024 Nejlepší telefon za 2 990 Kč. Motorola má hit…

14.11.2024 Dosáhne Bitcoin 100 000 USD do konce roku?

Okénko investora

Radoslav Jusko, Ronda Invest

Dvojnásobný růst prodeje bytů oproti loňsku: Co to znamená pro ceny?

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Jak trh reagoval na volby v USA? Historická maxima, ale i prudké propady

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Mgr. Timur Barotov, BHS

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?

?