Férová hodnota amerických akcií podle Bank of America. Něco pro valuační fajnšmekry

Bank of America přišla s odhadem férové hodnoty amerického akciového trhu a ukazuje i základní vstupy jdoucí do jejího odhadu. Podívejme se dnes na to, jak analytický tým této banky přemýšlí. Je to docela pro valuační fajnšmekry.

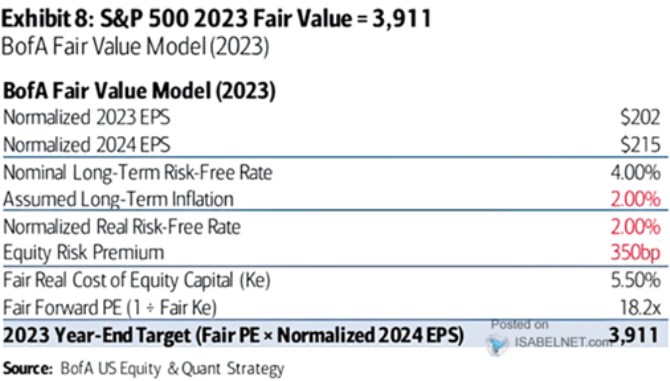

Následující tabulka ukazuje, že BofA v popsaném scénáři pro letošní rok počítá se zisky v indexu SPX na 202 dolarech na akcii (tedy znatelná zisková recese). A pro rok příští na 215 dolarech na akcii. Pro srovnání, Goldman Sachs pro letošek vidí 224 dolarů na akcii (cca meziroční stagnace) a pro rok 2024 247 dolarů. Logika používaná v BofA je pak jednoduchá – na odhadované zisky pro rok 2024 nasadit „férové“ PE odvozené z fundamentu.

Zdroj: Twitter

1. Bezrizikové sazby: Férové PE banka odhaduje z reálných veličin s tím, že bezrizikové sazby na nominální úrovni dosáhnou 4 %, inflace je 2 %. Tudíž reálné sazby dosahují 2 % a to odpovídá reálnému růstu ekonomiky. Takovému pohledu bych nevytkl nic, drží se odhadů potenciálu americké ekonomiky a toho, že výnosy by se mohly rovnat růstu.

2. Riziková prémie: Do férového PE nevstupují jen bezrizikové sazby, ale požadovaná návratnost u akcií daná těmito sazbami a rizikovými prémiemi. A tady BofA operuje s číslem, které bych s ohledem na historické zkušenosti a současný kontext viděl jako hodně nízké. Riziková prémie US trhu je totiž podle BofA na 3,5 %. Což je někde na spodní úrovni historických hodnot (u studií, které jsem viděl).

Možná BofA odhaduje historické rizikové prémie způsobem, kdy se od převráceného PE odečtou bezrizikové výnosy. Výsledek ale navzdory tvrzení mnohých není rizikovou prémií trhu, ale prémií smíchanou s očekávaným růstem G a výplatním poměrem POR. K tomu se ještě vrátím níže, nyní už jen podotknu, že já na základě studií zabývajících se touto tématikou pracuji s rizikovou prémií 5,5 %. A reálný náklad vlastního jmění/požadovaná návratnost by mi pak nevyšla na 5,5 % (číslo BofA jako 3,5 % prémie a 2 % reálné sazby), ale na 7,5 %. Nominální na 9,5 %.

3.Férové PE: Na konci tabulky pak dělá BofA pro mě těžko pochopitelnou kalkulaci, kdy PE počítá jako 1 děleno oním reálným nákladem kapitálu. K podobným úvahám nám kdysi dopomohl pan Gordon, který ukázal, že hodnota akcie je při stabilním růstu dividend rovna: Současným dividendám D děleným požadovanou návratností R mínus růst dividend G.

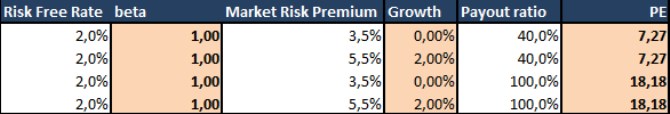

V kalkulaci PE od BofA tak chybí D (respektive poměr zisků a dividend POR) a G. Pokud by například firmy na trhu vyplácely na dividendách 40 % svých zisků, v čitateli by nebyla hodnota 1, ale 0,4.A ve jmenovateli by nebylo R, ale R – G. A výsledek PE by nebyl 18,2, ale 11,3. Pokud bych pak nahradil rizikovou prémii a namísto 3,5 % počítal s „svými“ 5,5 %, odvozené férové PE by bylo 7,2

4. Jak to skloubit? Jak píšu v bodu 2, BofA počítá rizikovou prémii trhu jako rozdíl mezi obráceným PE a bezrizikovými sazbami. V tomto čísle je ale implicitně odraženo i výše zmíněné G a POR (jejich historické hodnoty). Napadá mě, že banka toto číslo sice nazývá rizikovou prémií trhu, ale v kalkulaci PE jej pak používá s vědomím, že v sobě reflektuje i G a POR. Tudíž pak PE opticky počítá „jen“ z požadované návratnosti, ale fakticky ze všech proměnných, protože náklad vlastního jmění v její verzi v sobě zahrnuje všechny potřebné proměnné. Obávám se ale, že konstrukce vzorce z toho pak dělá jen aproximaci. A názvosloví samozřejmě nesedí.

5. Suma sumárum: S tím, co banka odhaduje pro zisky a co banka odhaduje pro kalkulaci férového PE a jak s tím nakládá jí vychází, že férová hodnota indexu SPX ke konci roku je na 3911 bodech. Evidentně jde o scénář se znatelnou ziskovou recesí, kdy se zisky ani příští rok nedostanou na úrovně z roku 2022. Použité PE kolem 18+ mi ale v takovém scénáři moc nesedí na intuici a historické zkušenosti s vývojem během recesí. Pokud pak předpokládám, že riziková prémie udávaná bankou je jen rizikovou prémií a dodám další potřebné proměnné (G a POR), vychází mi výrazně nižší PE (a následně hodnota indexu).

Jak jsem varoval na začátku, výše uvedené je spíše pro ty, které zajímá detailnější porozprávění o valuaci akciového trhu, respektive o přístupu zvoleném v BofA.

*Už jen v poznámce pod čarou ukážu, že k výslednému PE od BofA se dostaneme, pokud použijeme její rizikovou prémii a žádný růst zisků/dividend, nebo prémii 5,5 % a 2 % očekávaný růst dividend. V obou případech ale musíme počítat s tím, že firmy vyplatí ze zisků vše na dividendách (100 % POR). Historicky je ale dost i oněch 40 % použitých v alternativní kalkulaci.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Kurzovní lístek Komerční banka, Kurzovní lístky bank

- Kurzovní lístek UniCredit Bank, Kurzovní lístky bank

- Erste Bank ve Vídni - aktuální graf akcie Erste Bank ve Vídni v bodech

- Nejbližší banka, banky v ČR

- Kódy bank - Banky v ČR

- Kurzovní lístek Fio banka, Kurzovní lístky bank

- KOMERČNÍ BANKA - Akcie KOMERČNÍ BANKA aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- MONETA MONEY BANK - Akcie MONETA MONEY BANK aktuálně, kurzy Burza - akcie online

- ERSTE GROUP BANK A - Akcie ERSTE GROUP BANK A aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

- SWIFT kódy bank - BIC kód Banky k IBAN číslu účtu

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Ali Daylami, BITmarkets