Proč bylo posledních 20 let k akciím tak vstřícných?

Kdysi jsem tu psal, že vážným kandidátem na nejdůležitější proměnnou na finančních trzích by podle mne nebyly ceny akcií, či třeba kurz dolaru, ale výnosy amerických vládních dluhopisů. I proto, že ony více ovlivňují dolar a akcie, než naopak. Dnes to trochu posuneme – v nejedné oblasti nejde ani tak o výnosy dluhopisů, ale jejich poměr k tempu růstu.

Jako jednoduchý rámec vlídnosti celého makroekonomického prostředí k akciovému trhu tu občas nabízím právě poměr výnosů na dluhopisovém trhu k ekonomickému růstu (či očekávanému růstu zisků). Například po řadu let po finanční krizi byl ekonomický růst poměrně utlumen, s růstem zisků to bylo lepší (rostl jejich podíl na celkových příjmech). Ale hlavně byly extrémně nízko výnosy dluhopisů a celá požadovaná návratnost. Navzdory pomalému oživení tak šlo o prostředí pro akcie velmi přívětivé.

Můžeme naopak uvažovat o tom, že kdyby ekonomika dosahovala relativně rychlého nominálního růstu, ale sazby byly ještě nad ním, nepůjde o vyloženě býčí prostředí. Akciový trh přitom není zdaleka jedinou částí ekonomiky, která je citlivá na poměr sazby/růst. V ekonomii je v tomto ohledu vlastně nejčastěji zmiňována udržitelnost vládního zadlužení. Samozřejmě s tím, že čím nižší je poměr sazby/růst, o to udržitelnější dluhy jsou. Přesněji řečeno, o to uvolněnější mohou být vládní rozpočty s tím, že nebudou zvyšovat poměr dluhů k produktu.

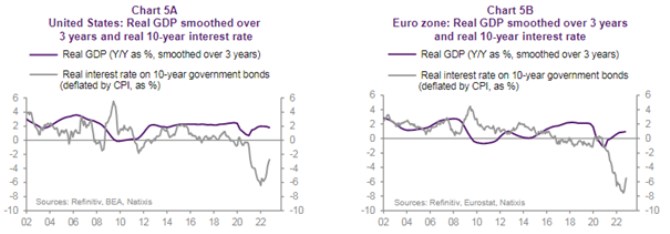

Následující dva grafy ukazují konkrétní vývoj reálných výnosů desetiletých vládních dluhopisů a vyhlazeného ekonomického růstu v USA a také v eurozóně (alternativně by mohly být porovnávány nominální proměnné). V USA vidíme ono přívětivé období po roce 2009, v Evropě přišlo trochu déle. A tady bylo také méně vlídné před rokem 2008, i když ani v jedné ekonomice se za posledních cca 20 let nedá v celku hovořit o nějakých tvrdých podmínkách. Naopak.

Zdroj: Natixis

Oběma grafy a tím, co zobrazují, se samozřejmě prolínají nízké inflační tlaky posledních desetiletí. Právě díky jim se výnosy dluhopisů dlouhodobě držely nízko relativně k růstu. Uvidíme, jak rychle se budou uzavírat extrémní mezery na konci křivek (reálné sazby tu nejsou počítány z inflačních očekávání, ale z aktuální inflace). Pro trhy by ale měl být relevantní zejména dlouhodobý vývoj.

Diskuse o tom, zda se vrátíme ke starému inflačně – sazbo – růstovému režimu, možná nabírá na obrátkách. Nedávno jsem tu poukazoval na to, že třeba Larry Summers moc v návrat k předchozímu režimu nevěří, k opačnému pohledu se kloní třeba Olivier Blanchard (oba se pak zabývají spíše udržitelností dluhů, než dopadem na akcie). Hovoříme tu o tématech jako demografický vývoj, (de)globalizace, investice a kapacity v těžbě a zpracování komodit, energetická transformace, atd.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- E4U - Akcie E4U aktuálně, kurzy Burza - akcie online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen obchodů Burza, akcie-cz online

- CPI FIM - Akcie CPI FIM aktuálně - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky