Akcie v roce 2022: Globalizace na rozcestí

Rok 2022 vstoupí do historie jako ten, kdy byla ničím neomezovaná globalizace let 1980-2021 brutálně ukončena ruskou invazí na Ukrajinu. Ta jasně ukázala, že se svět řítí vstříc novému světovému řádu a rozděluje se na dva hodnotové systémy. Globální dodavatelské řetězce a technologie teď budou z pudu sebezáchovy izolované v uzavřených systémech. Rozvinutý svět zároveň urychluje zelenou transformaci. Může se tak zdát, že všechny cesty vedou k inflaci. My se na rok 2022 podíváme z geopolitické perspektivy a z perspektivy akciových trhů.

Začátek konce

Tento rok byl tím nejvýznamnějším a nejšílenějším za celých 12 let, která jsem strávil v Saxo. Už jako kluk jsem obchodoval s akciemi v roce 2007 i během globální finanční krize (GFC), kdy se všechno málem sesypalo, což byl nervy drásající zážitek. Když jsem koncem roku 2010 (už v Saxo) podlehl naději, že se dostaneme z recese, přišla krize eura a všechno zachvátil chaos, dokud celý projekt jednotné měny nezachránil Draghi slavným výrokem „ať to stojí cokoli“. V roce 2014 se zhroutil trh s ropou, když americký dolar vystřelil vzhůru a čínská ekonomika se propadla na nejhorší úroveň od GFC. Úlevu přinesla až schůzka G-20 v Šanghaji v únoru 2016, kdy měli světoví politici údajně uzavřít „Šanghajskou dohodu“, která by oslabila dolar. Tato teorie sice nebyla nikdy potvrzena, ale po této schůzce se situace zlepšila.

Pak přišel rok 2017 s nejnižší zaznamenanou volatilitou napříč všemi třídami aktiv. To byla pro všechny třídy aktiv jednosměrná jízda a obchodníci v Saxo se náhle začali jeden druhého ptát, jestli není možné, že trhy zemřely a nic už je nevzkřísí. Prodej volatility se stal na trzích opiátem, který nabízel „levnou“ cestu k vysokým ziskům. Ale v únoru 2018 nastal „Volmageddon“. Index VIX náhle 6. února během jediného dne vystřelil z průměrných 11 z roku 2017 na víc než 50. Přišlo to tak náhle, že to odnesl populární fond XIV ETF, který shortoval volatilitu, a trhy s volatilitou si z toho šoku odnesly trvalé jizvy. Tím rok 2018 s překvapeními pro investory neskončil. Jak se blížil ke konci, americké centrální banky si chybně vyložily tržní dynamiku a směřování ekonomiky a 19. prosince 2018, v době nízké likvidity, zvýšily základní sazbu, čímž vyvolaly na akciových trzích chaos. Ten skončil, až když Powell počátkem roku 2019 uznal chybu, takže se ukázalo, že politiku určuje trh a ne Fed.

Rok 2019 proběhl ve znamení rozvolňování monetární politiky, zatímco světová ekonomika ochlazovala, takže nakonec nebyl nijak zajímavý. Ale nuda rychle skončila, když se hned počátkem roku 2020 rozšířily fámy, že se v Číně objevil nový virus, a náhle z toho byla celosvětová pandemie. Po celé planetě se zaváděly lockdowny, politické instituce srazily úrokové sazby na nulu a vlády rozjely fiskální stimulaci na úrovni poválečné obnovy po 2. světové válce. V té době nedokázal farmaceutický průmysl vyvinout vakcínu dřív než za čtyři roky. To byla alespoň informace, z níž vycházeli politici na začátku roku 2020, takže při zpětném pohledu dává tento objem stimulů smysl. V listopadu 2020 však byly představeny mRNA vakcíny, které překonaly všechny dosavadní rekordy rychlosti vývoje, a díky jejich nasazení se svět znovu otevřel mnohem rychleji, než se očekávalo.

V roce 2021 se začala projevovat různá kritická místa ekonomiky a spolu s nimi se objevily i četné známky inflace. Většina ekonomů a centrálních bank ovšem dál tvrdila, že je to jen dočasné, protože nabídkové křivky jsou flexibilní a zvýšené poptávce se přizpůsobí. Náš tým už od prosince 2020 trval na tom, že se jedná o inflaci strukturální, která bude podstatně delší a vyšší. Na tento okamžik ve své práci pro Saxo jsem opravdu hrdý. S inflací jsme se naprosto trefili a svého názoru jsme se drželi navzdory tomu, že konsensus dál výrazně upřednostňoval inflaci dočasnou. V prosinci 2021 Fed uznal, že je inflace trvalejšího charakteru, a Bidenova vláda uložila americké centrální bance jako hlavní prioritu dostat inflaci pod kontrolu. V průběhu toho všeho jsem zažil několik bleskových propadů, brexit, ruskou anexi Krymu, Trumpa v Bílém domě, jeho obchodní válku s Čínou a uvolnění kurzu švýcarského franku.

Jistě chápete, že jsem byl přesvědčen, že už jsem většinu věcí prožil. Ale svět má těžký chvost, takže se v jednom kuse dějí šílené věci. Rok 2022 začal americkým varováním ohledně rostoucího počtu ruských jednotek na ukrajinských hranicích a skutečných úmyslů Ruska. Spojené státy ale nikdo neposlouchal a už vůbec ne Evropa pod vedením Německa. Při zpětném pohledu sice měla Trumpova administrativa hned v několika geopolitických tématech pravdu, ale v Evropě přišla o všechnu důvěru. 24. února 2022 zahájilo Rusko totální invazi na Ukrajinu, čímž se na evropský kontinent vrátila opravdu velká válka. To bylo největší vítězství amerických zpravodajských služeb od chvíle, kdy se nechaly zaskočit útoky z 11. září, a Evropa se konečně probudila. Ukrajinci prokázali neuvěřitelnou statečnost a vrhli se do boje nejen za svou svobodu, ale snad i za všechny světové demokracie. Až budu s rodinou sedět u štědrovečerní večeře a později s přáteli slavit Silvestra, rozhodně si vzpomenu na ukrajinský lid a připiju mu na zdraví.

O roce 2022 by toho bylo možné říct ještě mnohem víc, protože nepochybně vstoupí do historie jako rok, kdy se ničím neomezovaná bezstarostná globalizace, která odstartovala začátkem 80. let tržními reformami v Číně, navždy změnila a svět začal znovu směřovat k bipolárnímu rozdělení s USA a Evropou na straně jedné a Čínou a Ruskem na straně druhé. Také bude připomínán jako rok, kdy se vrátila inflace a my jsme procitli z dlouhého snu o tom, že jedinou smysluplnou hnací silou ekonomiky je digitální svět. Fyzický svět je zpátky s plnou parádou.

Na cestě k bipolárnímu světu budou převládat geopolitická rizika

Tento úvod byl sice dlouhý, ale nezbytný k pochopení roku 2022 ve správném kontextu. Nacházíme se na rozcestí. Je stále jasnější, že se v našem světě znovu formují dva rozdílné hodnotové systémy a každá země se asi bude muset rozhodnout, do kterého z nich chce patřit. Ekonomiky se budou snažit dosáhnout co největší soběstačnosti, to znamená, že budou chtít snížit svou závislost na zemích, které nejsou součástí téhož hodnotového systému, ať už půjde o energie, kovy, nebo zemědělství. Právě proto se Evropa postupně zbaví své závislosti na Rusku a víc se angažuje v Africe, což časem povede k tomu, že si bude s Čínou konkurovat v oblasti nerostných surovin. Největší zemí, která se snaží v nově vytvářeném světovém řádu zaujmout neutrální postoj, je Indie, která v současnosti těží z toho, že se USA i Evropa snaží o stažení alespoň části výroby z Číny.

Globalizace byla jedinečným obdobím moderní historie, protože jí dominovaly kapitálové a obchodní toky s omezenými zásahy státu. Teď však znovu vystupuje do popředí problematika národní bezpečnosti a globální dodavatelské řetězce se restrukturalizují tak, aby odpovídaly bipolárnímu uspořádání světa, takže začnou vlády znovu hrát v ekonomice větší roli stejně jako v minulosti. Vlády budou diktovat alokaci kapitálu a určovat politiku preferovaných technologií, ať už půjde o energetiku nebo polovodiče. To je nejvíc patrné z amerického zákona o čipech (US CHIPS Act), který byl letos schválen a který je nejvýznamnější normou průmyslové politiky USA od 2. světové války. Jeho cílem je omezení závislosti rozvinutého světa na Tchaj-wanu, protože spor kolem něj postupně přerůstá v největší potenciální mezní riziko globální ekonomiky.

Všechny cesty vedou k vyšší inflaci, a tedy i k vyšším úrokovým sazbám. Trhy to zatím nechtějí vidět, což ovšem znamená, že je v roce 2023 čeká ještě velké překvapení. Bipolární svět přinese zkázu ničím neomezovaného konceptu „just-in-time“. Firmy se musí pojistit a zvýšit svou odolnost, takže si budou vytvářet objemnější zásoby a fragmentovanější dodavatelské řetězce. To povede k vyšší inflaci. Zelená transformace uprostřed války v Evropě, nedostatek energie a kovů znamená, že bude přechod na ekologičtější společnost v nejbližší době nákladnější a s obnovitelnými energetickými zdroji budou spojené značné náklady. To povede k vyšší inflaci. Klimatická změna bude čím dál víc narušovat produkci potravin. To povede k vyšší inflaci. Těžební společnosti zatím nenabízejí příliš velkou návratnost investovaného kapitálu, takže se muset ceny kovů výrazně zvýšit, aby se vyplatil další průzkum nalezišť, jinak nebude možné zvýšit nabídku tak, aby uspokojila naše aspirace. To povede k vyšší inflaci. Zaměstnanci se budu ze všech sil snažit vykompenzovat ztrátu hodnoty svého reálného majetku i příjmů, takže se zrychlí růst mezd. I to povede k vyšší inflaci. A mohli bychom pokračovat dál.

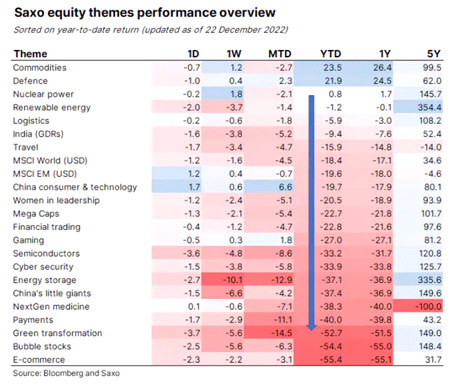

Zásadní změna světového řádu se zřetelně promítla i do našich tematických košů. Zdaleka nejlépe si vedly komodity a akcie dodavatelů vojenských technologií, které k dnešnímu dni posílily o 24 % a 22 %. Také naše energetické koše, jako např. obnovitelná a jaderná energie, si ve srovnání s celkovým akciovým trhem vedly poměrně dobře. Logistický koš a indický koš vydělaly na změnách struktury globálních dodavatelských řetězců. A na chvostě najdeme tři tematické koše, které opětovné fyzické otevření ekonomiky po pandemii, šok v oblasti úrokových sazeb a energetická krize zvyšující ceny elektřiny a brzdící zelenou transformaci zasáhly nejvíc. Nejvíce patrné to bylo na propadu poptávky po elektromobilech.

Mohou si americké akcie udržet svou nadprůměrnou hodnotu i po comebacku fyzického světa?

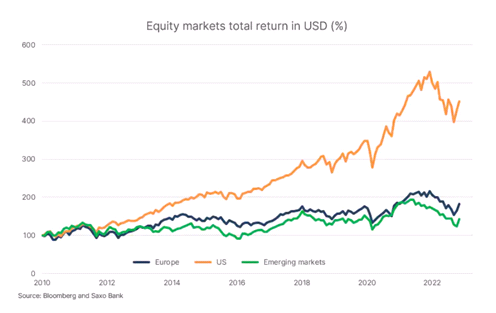

Pro závěrečnou fázi globalizace byl příznačný vzestup digitalizace. Ve Spojených státech vznikaly nadnárodní firmy, které využívaly všech výhod globalizace. Díky tomu posílily americké akcie tak, že nechaly evropské tituly v dolarové hodnotě daleko za sebou. Čínské akcie s nimi díky vlastnímu rychle rostoucímu technologickému sektoru dokázaly držet krok, ale jejich tržní síla se stala v Číně politickým problémem. Následovaly antimonopolní zákony a zákony omezující hospodářskou soutěž, jejichž jediným účelem bylo srazit čínským technologickým gigantům hřebínek pod heslem společné prosperity. S nárůstem centralizace a státní kontroly v Číně nebude tato společná prosperita pro akcionáře moc přínosná, a proto do čínských akcií dlouhodobě raději příliš neinvestujeme, dokud se znovu nevrátí tržní reformy.

Důležitější otázkou však je, zda dokáže americké akcie dohnat Evropa. Podle nás budou evropské akcie čím dál zajímavější, mimo jiné kvůli americkému dolaru, který bude v delším časovém horizontu oslabovat i kvůli opětovnému vzestupu fyzického světa. Evropský cíl zdvojnásobit výdaje na obranu a vůbec se začít v rámci nového světového řádu chovat asertivněji do budoucna prospěje hospodářskému růstu, zvlášť až se postupem času vyřeší energetická omezení. V prostředí komoditního supercyklu a slabšího dolaru si nejspíš povedou dobře i rozvojové trhy s výjimkou Číny.

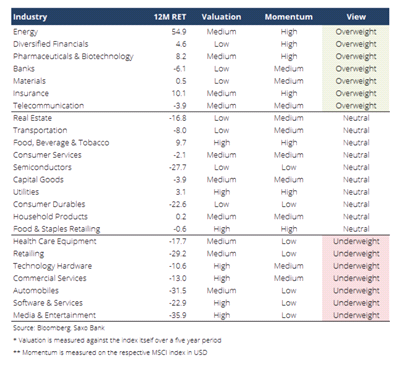

Bude i během inflace nejlepším zajištěním proti riziku energetika?

Investoři roky debatovali o tom, která aktiva představují nejlepší zajištění proti inflaci, až se jednoho dne vrátí. Mluvilo se o nemovitostech a dluhopisech chráněných proti inflaci, ale ukázalo se, že skutečným zajištěním proti inflaci je energetika a obecněji také sektor komodit. Naše společnost i všechno, co děláme, je založeno na energiích. Naše dlouhá cesta spojená s neustálým růstem bohatství je postavena na energiích. Skutečně doporučuji knihu Richarda Rhodese (Energy: A Human History / Energie – historie lidstva). Představuje zajímavý exkurz do dějin energie a technologií zajišťujících její čím dál větší přísun.

Díky pokrokům v oblasti akumulátorových technologií se všechny aspekty naší společnosti čím dál víc elektrifikují, a tak bude energie i nadále zásadním faktorem a bude akcionářům přinášet enormní zisky. Musíme počítat s tím, že tu s námi ropa a plyn ještě nějakou dobu zůstanou, a vzhledem k tomu, jak se kvůli ESG iniciativám propadly jejich ceny, mohou toho teď investoři, kteří si s ESG nedělají hlavu, využít. V delším časovém horizontu ale převládnou a palivové články, vodík, obnovitelné zdroje energií a jaderná a fúzní energetika budou více vynášet.

I na prahu roku 2023 je energetický sektor jasnou investicí. Strukturálně vyšší inflace a úrokové sazby v dalším hospodářském cyklu budou zase hrát do karet finančnictví. Také těžební společnosti jsou pro investory jedním z klíčových sektorů, ovšem technologický sektor jako celek se zatím ještě nestihl přizpůsobit nové situaci. Jinými slovy, klíčovým konceptem pro investory je lépe vyvážit své portfolio firem podnikajících v hmotných a nehmotných aktivech.

V době inflace jsou nejlepší firmy s vysokou kvalitou a marží

I v roce 2023 bude inflace žhavým tématem a dynamice začnou dominovat mzdové tlaky. Firmy tedy budou v nadcházejícím roce bojovat o udržení provozních marží. V současném prostředí budou největším tlakům čelit malé podniky s velkými úvěry, kde velkou část výrobních prostředků tvoří zaměstnanci. Také už jsme psali, že bude inflace představovat největší zátěž pro firmy s nejnižšími provozními maržemi v příslušných odvětvích. V 70. letech a počátkem let 80. zjistil Warren Buffett, že období zvýšené inflace lépe přežívají firmy s vysokými maržemi, silnými značkami, případně konkurenceschopnými technologiemi. Tento poznatek platí i pro dnešní investory, a tak doufáme, že jej naši klienti při správě svého portfolia v roce 2023 zohlední.

Tohle byla nepochybně ta nejdelší zpráva z akciových trhů, jakou jsem kdy napsal. Rok 2022 si však propracovanou rekapitulaci určitě zasloužil, protože bude jednoznačně jedním z těch, za nimiž se budeme ohlížet a říkat: „A tehdy se svět změnil.“ Jak kdysi prohlásil Vladimír Iljič Lenin: „Máte desítky let, kdy se nic neděje. A pak jsou týdny, kdy proběhnou celá desetiletí.“

Peter Garnry, hlavní akciový stratég

Peter Garnry začal pracovat v Saxo Bank v roce 2010 jako vedoucí kapitálové strategie. V roce 2016 se stal vedoucím týmu kvantitativních strategií, který se zaměřuje na aplikaci počítačových strategií na finanční trhy. Vytváří obchodní strategie a analýzy akciových trhů i jednotlivých firemních akcií pomocí pokročilých statistik a modelů.

Peter Garnry vytvořil pro Saxo Bank měsíční publikaci Alpha Picks, která vybírá nejatraktivnější akcie na amerických, evropských a asijských trzích. Kromě toho přispívá do čtvrtletních předpovědí Saxo Bank a ročních Šokujících předpovědí a je pravidelným komentátorem na televizních stanicích, včetně CNN a Bloomberg TV. Finanční odvětví stále více používá počítačové programy pro zvládání obrovského množství informací a pro tvorbu lepších předpovědí. Garnry a jeho kolegové z týmu kvantitativních strategií vytvářejí automatické počítačové modely s tvorbou signálů a předpovědí pro širokou řadu finančních instrumentů. Obchodní přístup podporovaný kvantitativními modely je velmi dynamický a flexibilní i v proměnlivém tržním prostředí. Kromě kvantitativních strategií také vede volné akciové portfolio, na kterém ukazuje, jak vytvářet pozice na akciovém trhu a reagovat na průběh událostí. Peter Garnry absolvoval Copenhagen Business School a je držitelem charty CFA®.

Skupina Saxo Bank (Saxo) je přední fintech specialista zaměřený na multi-asset obchodování a investice, poskytující „Bankovnictví jako službu“ ve velkém. Už více než 25 let nabízí Saxo Bank jednotlivcům i firmám přístup k profesionálnímu obchodování a investicím prostřednictvím technologií a zkušeností s cílem demokratizovat investiční a obchodní prostředí.

Plně licencovaná a regulovaná banka umožňuje soukromým investorům a institucionálním klientům snadno obchodovat s více aktivy z jediného účtu na různých elektronických zařízeních. Kromě toho poskytuje Saxo Bank svým firemním klientům, např. bankám a makléřům, přístup k multi-asset obchodům, prvotřídním makléřským službám a obchodní technologii, a podporuje tak komplexní hodnotový řetězec prostřednictvím „Bankovnictví jako služba“ (BaaS). Mnohokrát oceněné obchodovací technologické platformy jsou dostupné ve více než 20 jazycích a jsou využívány více než stovkou finančních institucí na celém světě.

Saxo Bank, která byla založena roku 1992 a svou první online obchodní platformu představila v roce 1998 a stala se tak fintech společností dříve, než tento termín vůbec vznikl. Společnost sídlí v Kodani a zaměstnává více než 1500 lidí ve finančních centrech po celém světě, včetně Londýna, Singapuru, Paříže, Curychu, Šanghaje, Hongkongu, Dubaje a Tokia. Servis pro klienty ve střední a východní Evropě zajišťuje centrála Saxo Bank v Praze.

Poslední zprávy z rubriky Akcie ve světě:

Přečtěte si také:

Prezentace

14.11.2024 Dosáhne Bitcoin 100 000 USD do konce roku?

13.11.2024 Jaké je hlavní využití ekonomického kalendáře?

Okénko investora

Radoslav Jusko, Ronda Invest

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Olívia Lacenová, Wonderinterest Trading Ltd.

Starbucks v červených číslech: Přinese vize nového generálního ředitele oživení?

Mgr. Timur Barotov, BHS

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?